RWAs 面臨的主要挑戰是應對當前的全球法規,要麼監管法律對加密資產變得更友好,要麼協議別無選擇。本文源自 Jose Oramas 所著文章 《How RWAs Can Become The Force Behind Blockchain Adoption》,由 深潮 TechFlow 編譯、整理。

(前情提要:RWA的魅力,在3400萬美元蒸發後打回素顏 )

(背景補充:萬字解讀》Solana生態RWA賽道的發展現狀 )

RWAs 預計將成為未來幾年區塊鏈主導力量之一。僅今年,RWAs 的總鎖定價值(TVL)就翻了一番,從 12.5 億美元增加到超過 60 億美元,成為增長最快的 DeFi 領域之一。

這種爆炸性的增長主要歸因於新的收益來源的出現,包括代幣化的美國國債、企業債券、ETFs 以及新興市場鏈上信貸的興起。RWAs 還吸引了一波新的機構資本進入 DeFi;據波士頓諮詢集團的資料, 97% 的機構投資者認為代幣化可以徹底改變資產管理,並到 2030 年成為一個 16 兆美元的商機。

在本報告中,我們將回顧這些新的收益來源、當前的市場領導者和代幣化的好處。我們還將討論未來的法律挑戰以及到本世紀末代幣化市場的預測規模。

當前增長:我們現在位於哪個階段?

這一部分將回顧主要的 RWA 類別在增長方面,包括鏈上信貸、代幣化的國債和債券以及房地產,因為它們在美元金額和使用者活動方面都有最大的增長。

鏈上信貸重現

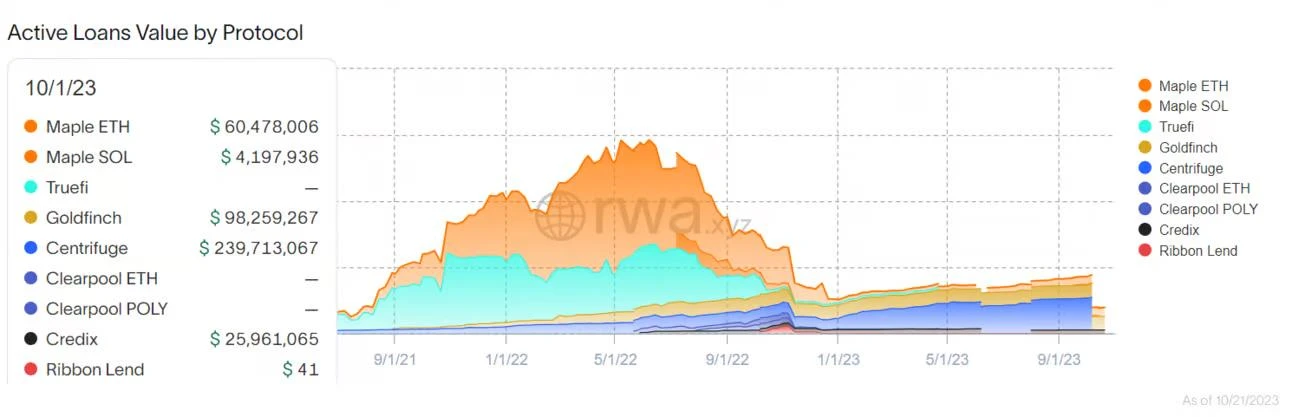

鏈上信貸今年增長了 84% ,大約從 1 月 1 日到 9 月 30 日增加了 2.1 億美元。 Centrifuge 負責其中 70% 的增長。

一年前還是市場領導者的幾個鏈上信貸協議在 2023 年基本上已經被淘汰,比如曾經號稱近 10 億美元的 Maple。但 Maple 是鏈上信貸增長的第二大貢獻者,到第三季度為止,其活動貸款價值增加了大約 6 千萬美元。

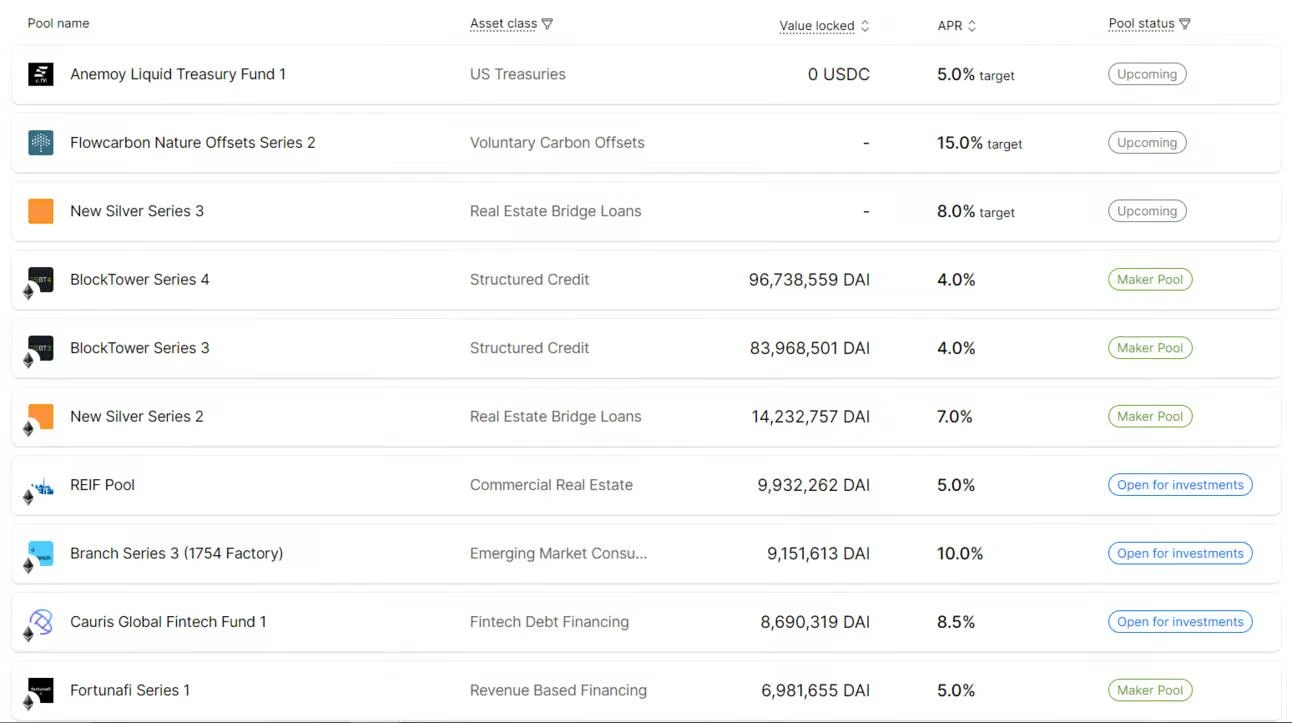

但現在的競爭更加激烈;新的市場領導者為借款人和放貸人提供了更高的收益和更廣泛的投資選擇。Centrifuge 的 TVL 現在接近 2.5 億美元,比今年 5 月增長了 60% 。

在這個例子中,Centrifuge 中的各種 RWA 池追蹤房地產、碳信用、國債和新興市場,並提供 7% 到 10% 的回報。有些甚至達到了 15% 。正如所述,DeFi 的平均 APY 低於 4% ,在像 Aave 這樣的協議中,有時會低於 3% 和 4% 。

關於私人信貸貸款的風險倉位,非洲和亞洲目前是鏈上信貸的最活躍借款人。肯亞的貸款金額最大,約為 7300 萬美元,其次是奈及利亞(7000 萬美元),然後是菲律賓(5300 萬美元)和印度(4000 萬美元)。

這些國家大多數被認為是新興經濟體,大多數公民和小企業的銀行服務不足。由於這些國家的金融基礎設施通常不發達,因此獲得傳統貸款很困難。

像 Goldfinch 和 Credix 這樣的協議激勵使用者存入穩定幣如 USDC,然後將它們借給新興市場的企業。例如,Goldfinch 的大部分交易都是與東南亞和非洲的金融科技倡議達成的。所有的收入都用於為這些初創企業提供額外的支援,這些企業正在尋找資金,為數百萬銀行服務不足的公民和企業提供金融服務。

在這類交易中,固定的 APY 通常高於 10% ,遠遠超過大多數現今的 DeFi 放貸者可以提供的。這是因為收益來自真實世界的資產,而他們的投資組合是在鏈下進行戰略抵押的。

可以對鏈上私人信貸期待什麼?

鏈上信貸與 Lido 及其對流動性質押板塊的主導地位相似。像 Goldfinch 這樣的協議在年復一年的增長上幾乎沒有見到任何增長,Credix 是一個例外。因此,Centrifuge 和 Maple 是該 2.1 億美元增長的最大貢獻者,並很有可能在接下來的 12 個月內仍然是領導者。

然而,與去年的歷史最高價相比,鏈上私人信貸下降了 70% 。根據 RWA.xyz 的資料,目前有 5.61 億美元的活動貸款,遠低於 2022 年 5 月的 15.4 億美元。

很有可能, 2023 年初的加速利率上漲影響了鏈上貸款的需求,因為私人信貸協議依賴於流動和非流動的真實世界資產。

也就是說,接下來的 12-24 個月對於鏈上信貸協議至關重要。儘管美聯儲採取了更加溫和的立場,但如果美國報告了一個更為強勁的經濟和一個更為緊張的勞動力市場,它可能會改變其貨幣政策,這無論如何都會影響到鏈上信貸板塊,正如我們去年所看到的那樣。

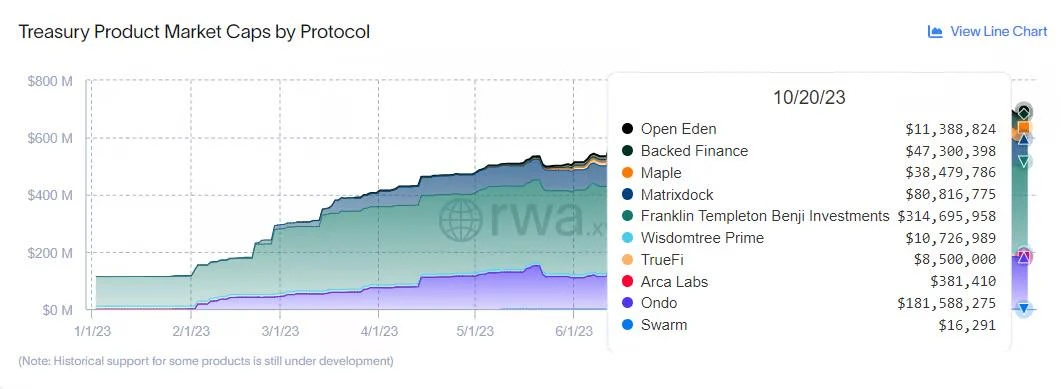

國債和債券

以國債為基礎的 RWAs 和企業債券在今年的價值上都有了爆炸性的增長,到目前為止,增加了近 7 億美元,主要分佈在 Ethereum (3.39 億美元)、Stella Venture DAO 是一個多鏈 dApp 生態系統。我們的內部產品和孵化專案跨越鏈和垂直領域,確保為 ALPHA 使用者和代幣持有者帶來可持續的價值。

2023 年 5 月 Alpha Venture DAO 更名為 Stella 並遷移到 Arbitrum 生態中。Stella 致力於成為槓桿人和貸款人獲取最大收益潛力的首選目的地。無論槓桿人想要在槓桿上使用什麼鏈上策略(並且足夠安全以得到支援),Stella 都將以 0% 的借貸成本提供支援。 Venture DAO 是一個多鏈 dApp 生態系統。我們的內部產品和孵化專案跨越鏈和垂直領域,確保為 ALPHA 使用者和代幣持有者帶來可持續的價值。

Ondo Finance、 Franklin Templeton 和 Matrixdock 是市場的領導者,佔據了所有代幣化國債的近 90% 。

為什麼國債對加密貨幣使用者如此有吸引力呢?請考慮以下幾點:

- 2023 年的整個過程中,DeFi 的中位 APY 一直低於 3%

- 加密專案和鏈中活躍開發者的數量處於 3 年低點

- 總的來說,目前 DeFi 中鎖定的總價值同比下降了 30% 。

加密貨幣使用者正在尋找更高的收益。諸如債券和國債之類的流動市場提供了更高的回報,所以 RWA 的增長主要歸功於代幣化和追蹤美國國債、企業債券和指數的協議,這並不奇怪。

讓我們回顧一下 RWA 板塊的一些主要國債發行者:

- Ondo Finance 目前市值約為 1.60 億美元。其旗艦產品是 USDY,一個由美國國債和按需存款擔保的代幣化美元,允許使用者在美國國債、貨幣市場、ETFs 和高收益企業債券上獲得收益。

- Franklin Templeton 更像是一個傳統的金融公司,當它開始嘗試代幣化時,它變成了加密的倡導者,與 WisdomTree 並列。今年 1 月,發行者開始的資產約為 1 億美元。現在,這個數位相當於 3.10 億美元。

- stUSDT 也是一個突出的國債發行者。然而,大量的可疑鏈上活動和 Justin Sun 的集中控制使 stUSDT 飽受批評,人們對其長期可持續性表示擔憂。

延伸閱讀:鏈上國債發展現狀如何?盤點 MakerDAO, Matrixdock, Ondo…

房地產

鏈上房地產今年增加了 9000 萬美元,與第三季度的美元價值相比,增長較少。

RealT 目前是市場的領導者,其 TVL 從 6250 萬美元增加到到目前為止的 8900 萬美元,增長了 30% 。

RealT 是一個基於 Ethereum 的協議,為購房者和投資者提供分散的房地產投資和廣泛的選擇。它現在佔據了市場份額的 50% 以上。

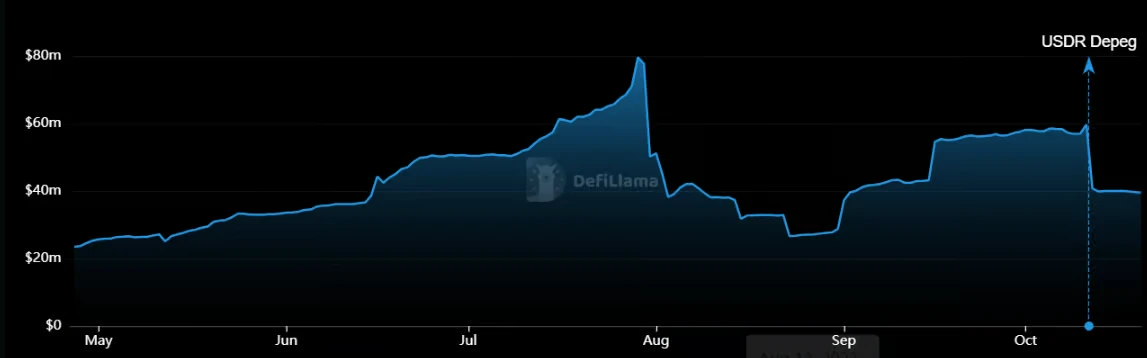

然而, Tangible 不久前還是市場的領導者,但在 USDR 今年 10 月解除掛鉤後,該協議的 TVL 從 6000 萬美元下降到 3900 萬美元。

Tangible 利用了 USDR,這是一個依賴 RWA 敘事的穩定幣。據稱,它主要是由房地產投資支援的。這些資產被認為是非流動的,使它們在銀行擠提的情況下無法有效運作。當它崩潰時,已經為時已晚,無法再推動它上漲。

延伸閱讀:RWA失靈?由房地產支持的穩定幣USDR「嚴重脫鉤」一度逼近$0.5

前景:代幣化市場可以增長多大?

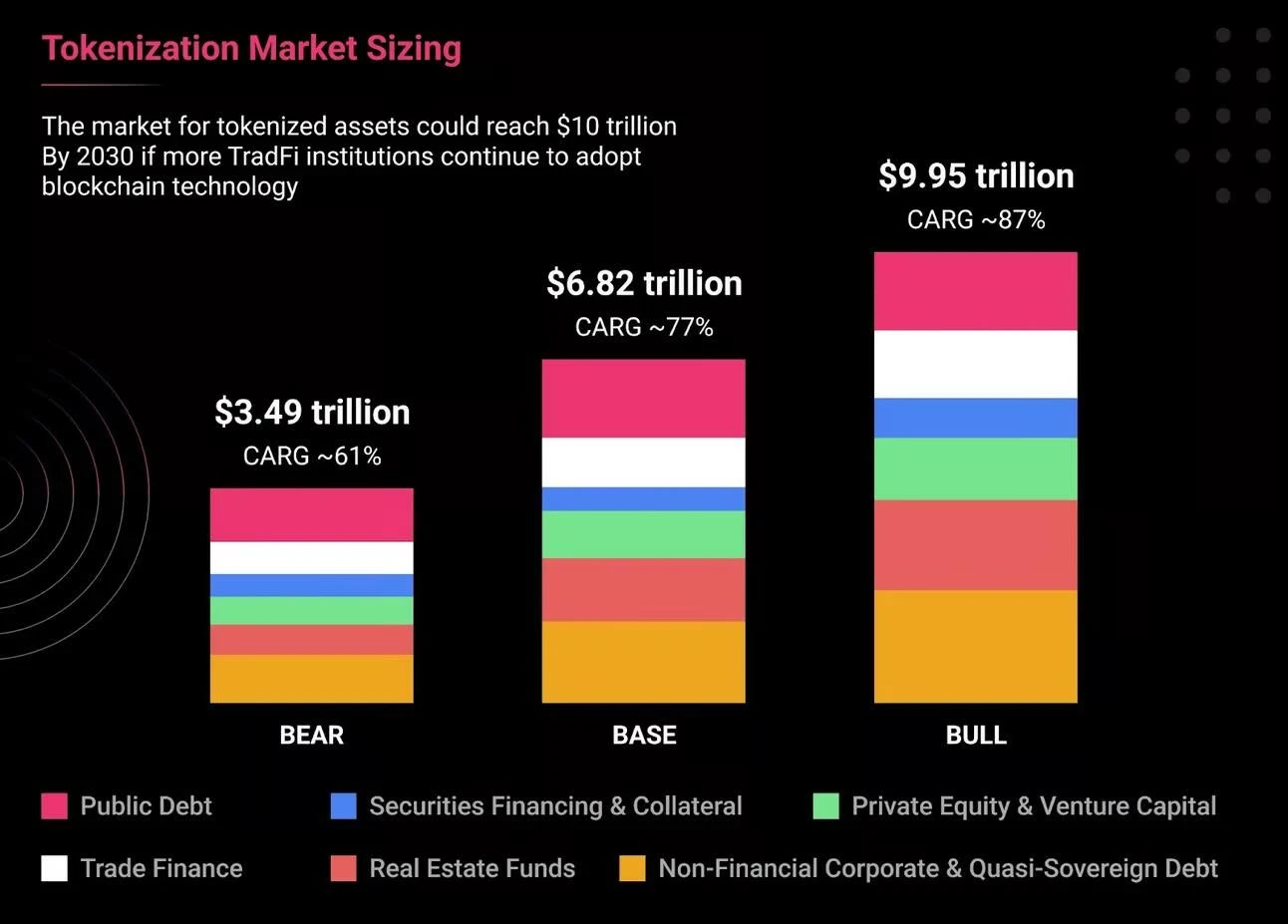

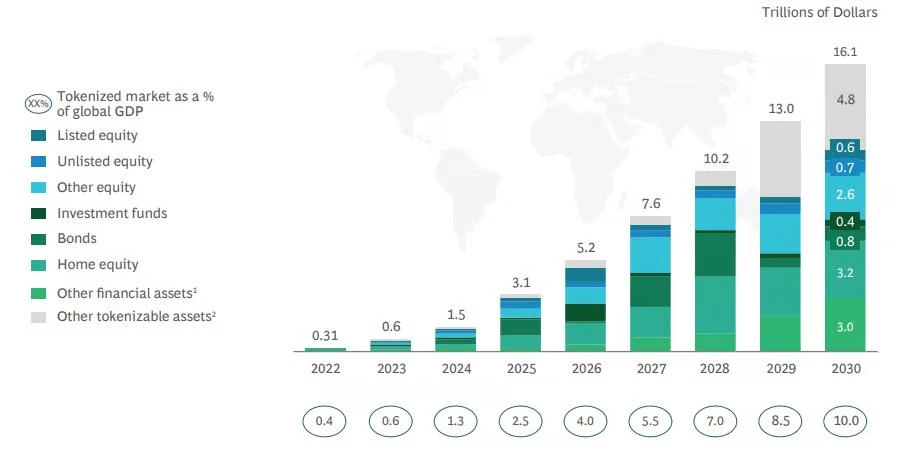

行業報告建議,代幣化市場即使在最壞的情況下(一個持續的熊市),也可以達到大約 3.5 兆美元,根據 21.co ,在牛市情境下,可以達到 9 兆美元。

與此同時,波士頓諮詢集團估計,非流動資產的代幣化可能成為一個 16 兆美元的商業機會,佔全球 GDP 的 10% 。

截至 10 月,全球資產市場的總估值約為 900 兆美元,由房地產(330 兆美元)、債券(300 兆美元)和股權(120 兆美元)等行業領導。截至 10 月 20 日,加密貨幣市場的總市值目前估計為 1.20 兆美元。如果 RWA 協議可以至少抓住其中的 1% 市場份額,DeFi 領域將獲得大約 9 兆美元的資本和流動性,幾乎是當前加密市場市值的九倍。

也就是說,代幣化市場只是全球資產市場的一小部分。代幣化市場和 RWA 協議的最近增長可以被看作是區塊鏈技術的潛在大規模應用的證據。我們看到了來自高層次的機構投資者和國際金融實體的更多興趣。10 月 13 日,國際貨幣基金組織的成員、銀行家和金融科技高管討論了代幣化的法律挑戰和潛在用途。

為什麼傳統金融機構對代幣化如此感興趣?

代幣化可以降低障礙並解決許多行業今天面臨的操作效率問題。代幣化和區塊鏈技術的主要優勢是:

- 更高的可訪問性和流動性

- 通過減少中間人來降低交易成本

- 提高透明度

- 可程式設計性可以為新的發行者提供新的投資特點和操作選項。

正如我們所述,國債和房地產在全球資產的總市值中佔據了最大的份額。這些帶來收益的資產沒有相同的流動性優勢,因為房地產通常被認為是一個高度非流動的市場,主要是由於有限的可負擔性、監管障礙、資訊不足等,代幣化可以用來抵消這些挫敗感:

- 代幣化消除了中間人,將資產上鏈意味著它們可以 24/7 轉移

- 它是完全透明的,所有的資訊都儲存在區塊鏈中並且可以檢視

- 它為部分所有權提供了更高的可訪問性和更好的運營框架。

作為這種持續的機構興趣的證據,總資產超過 400 億美元的美國後交易金融服務公司 DTCC 正在與 Chainlink 合作進行 Swift 的區塊鏈互操作性專案。

誰是 RWA 協議的主要使用者?

RWAs 增長的主要動力之一是加密原生使用者正在尋找比僅僅在協議中抵押他們的治理代幣更好的產生收益的機會。因此,對 RWAs 的大部分需求是由原生加密使用者推動的。

值得考慮的是,WisdomTree 和 Franklin Templeton 在 RWAs 中取得了相當大的成功。作為兩家傳統金融行業的老兵,我們可以期待新使用者的加入,比如機構客戶或普通人。這裡的關鍵是,與傳統 DeFi 生態系統中的紅利相比,RWAs 中的紅利更容易解釋,這在使用者的心中再次確認了信任和簡單性。

RWAs 的風險和法律挑戰

RWAs 中的投資機會依賴於資產的代幣化和它們的分配;將主導 RWA 敘事的平臺是那些為 RWAs 提供基礎設施的平臺,比如合規協議(由於各司法管轄區的當前法律,它們將發揮更大的作用)和資產提供者。這帶來了一系列新的挑戰,但也為更廣泛的投資者群體提供了機會。

然而,當我們談論採納時可能會有一些細微的差異。RWAs 的成功將很大程度上取決於這些協議如何處理 / 適應當前的法規,只要法律保持不變。到目前為止,瑞士是唯一一個有確立加密法律的國家。也就是說,合規協議和基礎設施將在走向大眾化的道路上變得比以往任何時候都更為關鍵。

隨著 RWA 的興起,合規協議、審計、託管人和鏈上預言機將成為更多主角。審計將成為這個難題的一個重要部分,因為他們可以驗證鏈上資產,為投資者重建信任。與此同時,鏈上預言機需要將鏈下資料輸入協議中。此外,像 Tokeny 這樣的合規協議正在提供法律指導和無縫上線和資產管理操作的基礎設施。

另一個例子是 Quadrata ,這是一個提供名為 web3 Passport 的技術的平臺,允許企業和投資者將他們的錢包連線到身份護照。

最後的想法:RWAs 對區塊鏈採用的作用

我們已經分析了 RWAs 如何為 DeFi 市場帶來數十億(甚至在最好的情況下是數兆)的資本,以及代幣化如何加強多個行業,如住房、供應鏈、金融和銀行等等。

RWAs 正在瞄準大市場,它們需要大量的流動性。可以通過尋找大機構來獲得流動性。但是,除非他們確信他們是在法律的約束之內工作,否則機構不會來到 DeFi。另一個風險是智慧合約的漏洞,這就是為什麼審計師和基礎設施協議在這個生態系統中將發揮更大作用。

然而,投資者和傳統金融機構有如此多的開放興趣,這告訴我們 RWA 板塊有很大的潛力。

RWAs 面臨的主要挑戰是應對當前的全球法規。要麼監管法律對加密資產變得更友好,要麼協議別無選擇,只能適應當前的規則並試圖繞過它們。到目前為止,瑞士是為數不多的成功為加密資產建立良好結構環境的國家之一。