在上一篇專欄中,我們初步介紹了期貨的概念以及在比特幣市場的運作方式,在該篇文章中,將會介紹現在加密貨幣市場的期貨服務,以及其中的細節差異,如果你對比特幣期貨的實際運作與最近這些服務提供商感興趣,這篇文章不容錯過。(延伸閱讀:【動區專欄】想做多?想賣空?比特幣期貨大解析(上))

主流比特幣期貨介紹

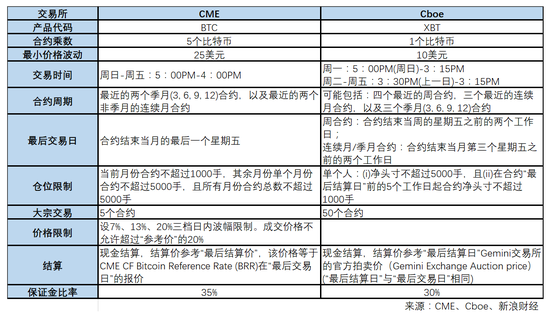

其實懂了期貨的原理後,各家的期貨能做出差異的,就是在合約的結算週期、交割方式、保證金收取上面做文章了。

我們以下介紹:

- CBOT跟CME推出的比特幣期貨

- BitMEX的比特幣期貨

- Bakkt的比特幣期貨

一、CBOT、CME的比特幣期貨

這兩家的期貨我們借用一張圖來概括,他們推出的期貨就跟傳統金融市場推出的其他商品期貨差不多。保證金都是用美金,而保證金的比率大概都是合約價值的30%左右,也就是說,投資人的槓桿比率最高能到3倍左右。其實以比特幣這種高波動的標的來說,3倍的波動就是很高風險了。

另外他們的到期交割方式也都是現金交割,因為傳統的金融機構也不想去觸碰比特幣的交割問題,試想:如果合約到期之後,比特幣合約的賣方手上還要有比特幣,然後買方還要有錢包來接收交割過來的比特幣,這樣是否很麻煩?

傳統交易所並不想去觸碰比特幣的存放跟儲藏,而且比特幣的交割還必須確保交易雙方都有比特幣錢包,等於說傳統金融機構必須要做另外的硬體措施,才能夠確保比特幣的交割,但是現金交割就沒問題了,可以純粹依靠美金來進行結算,跟其他商品期貨沒有什麼差別。

二、BitMEX的比特幣期貨

BitMEX的比特幣期貨是這個市場最特別的存在,因為他們的保證金是收取比特幣!這使得他們計算收益的方式變得相當特殊,而且BitMEX還有永續期貨的機制。這邊我們就來詳細說明。

舉例來說,假如現在比特幣期貨價格是6000美元,那麼BitMEX上你要先選取槓桿倍數,假如你想做2倍槓桿,也就是合約價值12000美元,這時候你的帳戶中就必須至少要有1顆比特幣當作保證金。

但是神奇的是,因為保證金是收取比特幣,所以當期貨價格漲跌時,你賺賠的也是比特幣,這邊,我們其實可以把這個合約當成是一個「用比特幣計價,賭美元漲跌的期貨合約」

我們延續剛剛的情境設定,現在的比特幣期貨價格是6000美元 / 1 BTC,是不是可以改寫成 0.000167 BTC / 1美元?所以假如此時買進多單(賭比特幣會漲),就等於賭美金會跌。

假設未來變成7000美元 / 1 BTC,這時候的美元價值下跌,變成0.000143 BTC / 1美元。

那麼我們一開始合約價值是12000美元,也就是2比特幣,因此損益就是這樣計算的:

2 * (0.000167-0.000143) / 0.000167 = 賺0.2857顆BTC

那麼如果是在6000美元時買進比特幣多單,後來卻跌到5000美元呢?此時的損益則是這樣:

2 * (0.000167–0.0002) / 0.000167 = 賠0.4顆BTC

大家有沒有發現BitMEX的期貨合約跟CBOE的期貨合約最大的不同?

假如是同樣的情況然後開兩倍槓桿,不管比特幣漲或跌1000美元,CBOE的期貨合約都是賺或賠2000美元;但是在BitMEX中,比特幣漲或跌1000美元,你的比特幣保證金增加跟減少的幅度並不一樣!

我們將在BitMEX做多比特幣期貨的損益,跟比特幣期貨的價格畫成線圖如下

就會發現當比特幣上漲或下跌,你的保證金損益並不是線性的,而是會像圖中這樣,當比特幣價格上漲,你的保證金顆數增加的較慢,反之如果幣價下跌,你手中的比特幣保證金顆數會快速減少,並且當損失超過你一開始的保證金 — 1顆比特幣時,你手中的單子就已經被系統強制平倉了。

BitMEX是流動性最好的比特幣期貨市場,而且你可以開1~100倍的槓桿,這意味著你可以用極少的保證金,去操作非常大量的合約金額,這在某種程度上就等於擴張了比特幣的流動性,市場上存在的合約金額,其實並不代表背後有相同數量的比特幣做保證,除了導致波動加劇(我可以用少少的保證金,去操作大量的合約來影響價格),這個市場的投機性質大大增加了。

三、Bakkt的比特幣期貨

在最近終於被美國商品期貨交易委員會(CFTC)核准的Bakkt比特幣期貨,他也相當有特色,因為這是業界第一個「實物交割」的比特幣期貨。

Bakkt的比特幣期貨還是個一天就到期的期貨,跟其他期貨至少一週或一個月後到期也相當不一樣,而且根據Bakkt釋出的消息,這個期貨將不會提供槓桿。

雖然詳細的合約規則跟交易規則還沒公佈,但是大致上我們可以理解的是,因為不能開槓桿,所以當你想要做多或做空Bakkt比特幣期貨時,帳戶裡都要有至少等於你合約價值的美元或比特幣,這就限制了不能像BitMEX上面一樣的隨意的流動性擴張,這會減低期貨市場的投機性質。

這麼做的麻煩點是,Bakkt的交易所內必須要有儲存美元跟比特幣的兩種錢包,如果要做多比特幣,因為一天後就會進行交割,你的帳戶裡就要有等值的美元;反之如果你要做空比特幣,等於說一天後你就要賣比特幣給別人,所以你的帳戶裡也要預先存放比特幣用來做交割。

如此一來,一般投資人做交易的意願就下降了,除非Bakkt允許你的帳戶用來做交割的儲備金可以不一定要用標的物計收,而可以改用等值的資產。但是這樣又意味著實物交割時提供實物的責任變成是Bakkt來負擔。

實物交割並不是太大的問題,但實物擔保制度 — 也就是Bakkt所宣稱要採用的制度,會減低這個期貨市場參與人的意願,降低流動性。

最大的問題是,如果我想做空比特幣,但是手上必須要先有比特幣作為擔保…而且在Bakkt上做空比特幣,也只是個一天後就到期的合約,那我幹嘛不直接賣出我手上的比特幣就好!?

當前Bakkt只是在推特釋出即將推出實物交割比特幣期貨的消息,但在官方網站上還沒有詳細合約規則的描述,我們只能就現有資訊去判斷對於這個新金融商品的疑問。

總結

比特幣這個總量有限的商品,和以上介紹的幾個期貨總結起來,其實就是比特幣的商品屬性跟金融資產屬性的博弈,實物交割加強了商品屬性,希望保持比特幣的稀缺性,也能夠滿足投資人實質得到比特幣的需求。

而用現金交割的期貨就讓比特幣跟現在金融市場的指數型期貨一樣,滿足的是金融資產的投機跟避險需求。

我們認為這些特性並沒有高下之分,或許要等到Bakkt期貨真正上市了,去觀察人們對於這個新商品的反應,就能理解比特幣在人們心中的定位了。

?相關報導?

【芝期所|雙子星】第一個受監管的以太幣期貨即將到來,對以太幣是好是壞?

【CBOE|ETH期貨】芝加哥期交所或將在今年底推出「以太幣期貨合約」

《BlockTempo動區動趨》LINE官方號開通囉~立即加入獲得第一手區塊鏈、加密貨幣新聞報導!