本文介紹在加密貨幣市場普遍下跌的背景下,如何利用穩定幣在多個主流區塊鏈上實現穩定的增值策略,並提供具體的操作方法和策略。

(前情提要:比特幣不斷陰跌,到底誰在拋售BTC?)

(背景補充:山寨季缺席、多數人踏空,這輪牛市到底誰賺錢了? )

加密貨幣市場今日再次遭遇重挫,雖然比特幣自身的跌幅現已收窄至不足 1%,但山寨幣板塊卻隨著 BTC 的短線出現了集體跳水行情,SOL、PEPE、ORDI、ARB、TIA 等不同賽道的代表級山寨幣均錄得了超 10% 甚至是 20% 的跌幅。

雖然當前的二級市場可謂是 「腥風血雨」,但對於普通投資者而言,除了直接下場交易之外,其實還有著另一條相對緩慢但勝在穩健的操作模式 —— 通過各大 DeFi 協議,利用穩定幣去實現相對低風險、高收益的生息策略。

在下文中,Odaily 星球日報將結合自身操作經驗,為大家推薦多條網路上的多個穩定幣生息策略,這些策略在操作層面雖然都相當簡單,但普遍都可實現 10% 甚至 20% 的穩健收益,且部分策略還可同步互動一些未發幣的底層網路或 DeFi 協議,實現 「一魚多吃」。

需要強調的是,任何 DeFi 協議都無法完全避免合約風險,部分 DeFi 協議因其業務模式還會面臨一定的流動性風險、組合性風險等等,因此大家在選擇執行具體某種策略之時,請務必事先了解各項具體風險,且應儘量做到不要 「將雞蛋放在同一個籃子裡」。

以太坊主網

推薦策略一:Ethena sUSDe

- 操作方式:在 Ethena 官網直接先行購入 USDe,再通過質押兌換成 sUSDe;

- 即時收益率:17.5%;

- 收益構成(即可獲得的獎勵代幣型別):sUSDe 升值(可兌換更多 USDe);

- 其他潛在收益:ENA 二期空投;

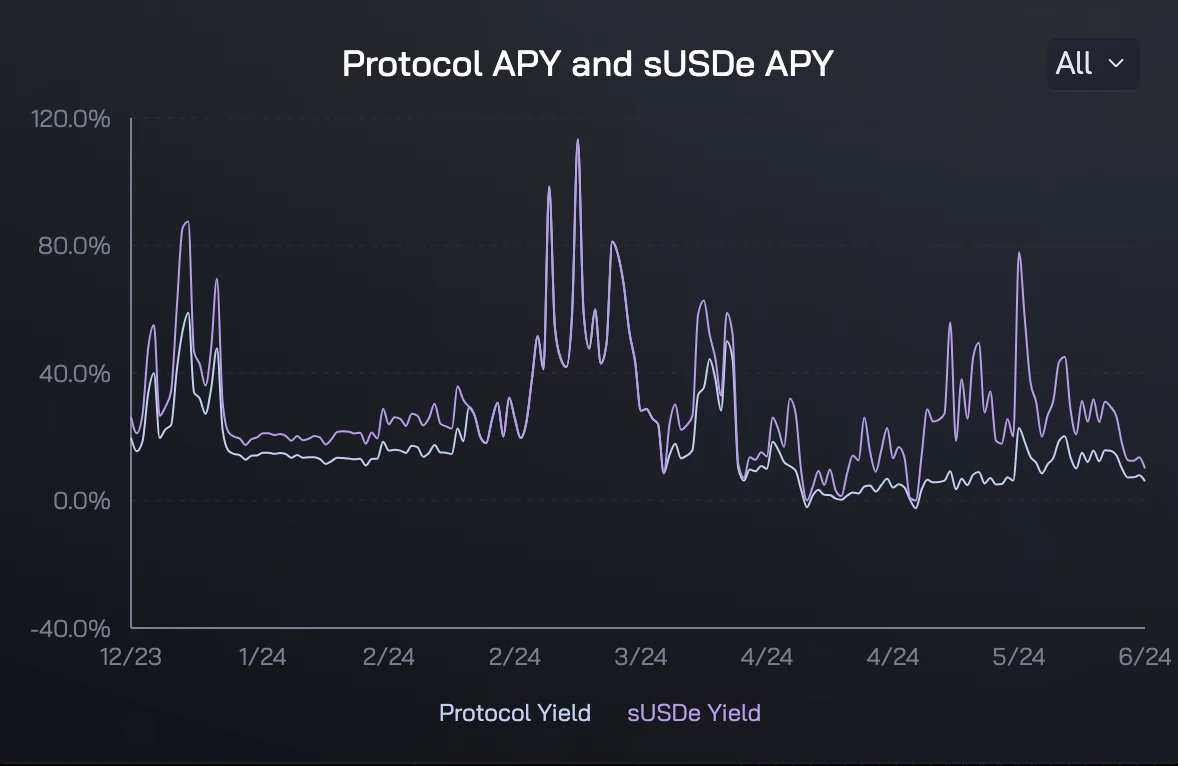

備註:Ethena 的 sUSDe 是當前加密貨幣市場內成規模(數十億美元級別)的穩定幣礦池的中 APY 最高的收益機會,遠高於 MakerDAO 的 sDAI 等代幣化國債產品。

sUSDe 的即時 APY 會隨著市場的槓桿狀況而有所變化,但就過往波動記錄來看一直都穩定處於較高水平。此外,通過 sUSDe 還可以累積 Ethena 的二期空投憑證 sats(積累效率較低,但勝在收益穩定),藉此獲取 ENA 的下一次空投。

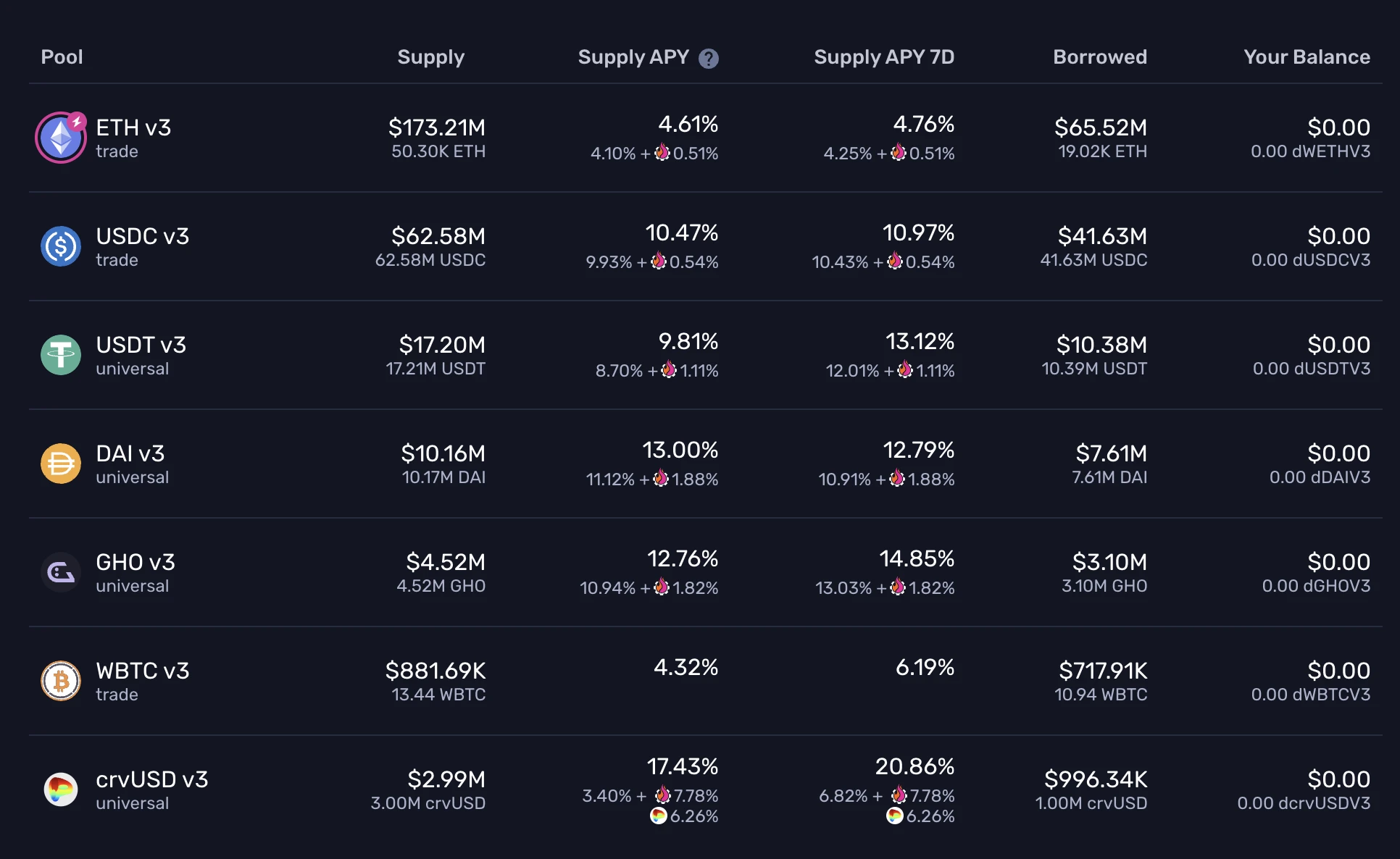

推薦策略二:Gearbox 借貸存款

- 操作方式:在 Gearbox 官網通過 Earn 存入各種型別的穩定幣;

- 即時收益率:除 USDT 外,普遍大於 10% ;

- 收益構成:穩定幣為主,輔以少量 GEAR 激勵;

備註:Gearbox 作為槓桿型借貸協議,本身其實支援更高收益率的槓桿型玩法(Farm),但該操作對於普通使用者而言具有一定的操作門檻,所以在此更建議相對簡單的存款玩法(Earn,本質上就是借貸存款)。

之所以推薦該礦池,是因為 Gearbox 勝在收益構成系以穩定幣為主,因此其實際收益相對而言會更加穩定,不會出現因激勵代幣暴跌而導致的實際收益大幅縮水狀況。

Solana

Solana

推薦策略一:marginfi 及 Kamino 借貸存款

- 操作方式:在 marginfi 或 Kamino 上存入 USDT 或 USDC 生息;

- 即時收益率: 12% – 16% ;

- 收益構成:穩定幣;

- 其他潛在收益:marginfi 空投及 Kamino 二期空投;

備註:marginfi 和 Kamino 分別是 Solana 之上第一、第二的借貸協議,由於 Solana 生態的交易較為活性,該生態之上的借貸需求也普遍高於其他生態,因此 marginfi 和 Kamino 之上的借貸收益率也會普遍高於其他生態的借貸協議。

此外,marginfi 尚未 TGE,Kamino 的二期積分活動也在進行中,二者都具備一定的潛在空投激勵預期。

Starknet

Starknet

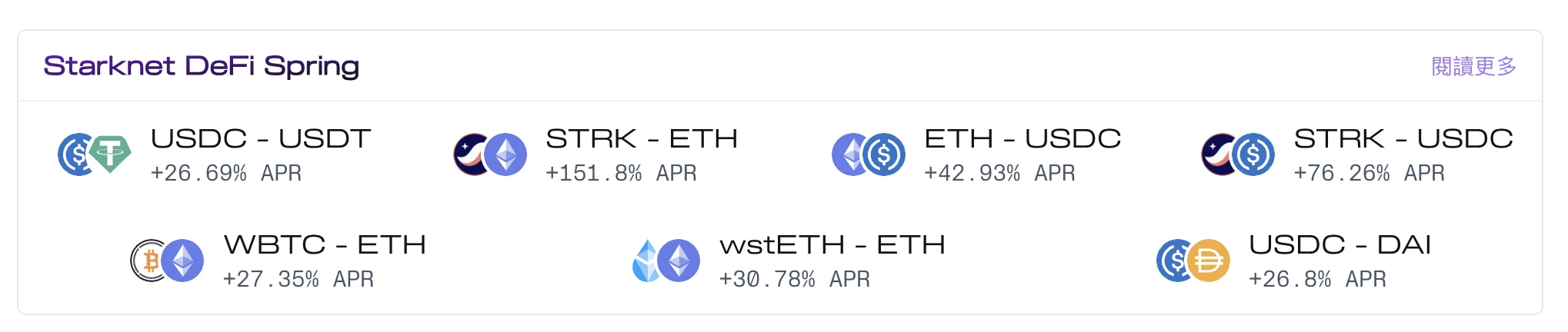

推薦策略一:Ekubo LP

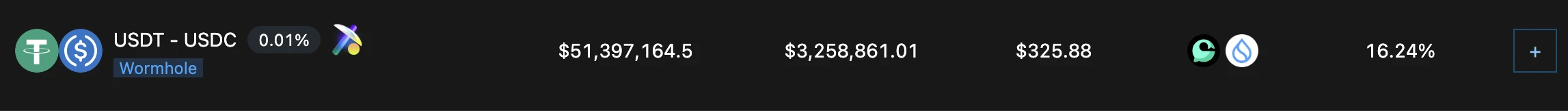

- 操作方式:在 Ekubo 官網利用 USDT 和 USDC 組成交易對,參與做市;

- 即時收益率: 26.69% ;

- 收益構成:STRK 為主,原生做市收益為輔;

備註:受益於 Starknet 的 DeFi Spring 激勵計劃,當前在 Starknet 上參與各項 DeFi 協議的收益率都很可觀,其中 Ekubo 作為當前該生態流動性及交易量最大的 DEX 協議,在安全性及收益率的平衡方面會是個較好的選擇。

推薦策略二:zkLend 及 Nostra 做市存款

備註:基礎款借貸協議,類似於 Solana 上的 marginfi 和 Kamino,但收益構成卻主要由 STRK 的激勵構成(這一點與 Ekubo 類似),看好 STRK 後市表現的使用者可酌情參與。

Scroll

Scroll

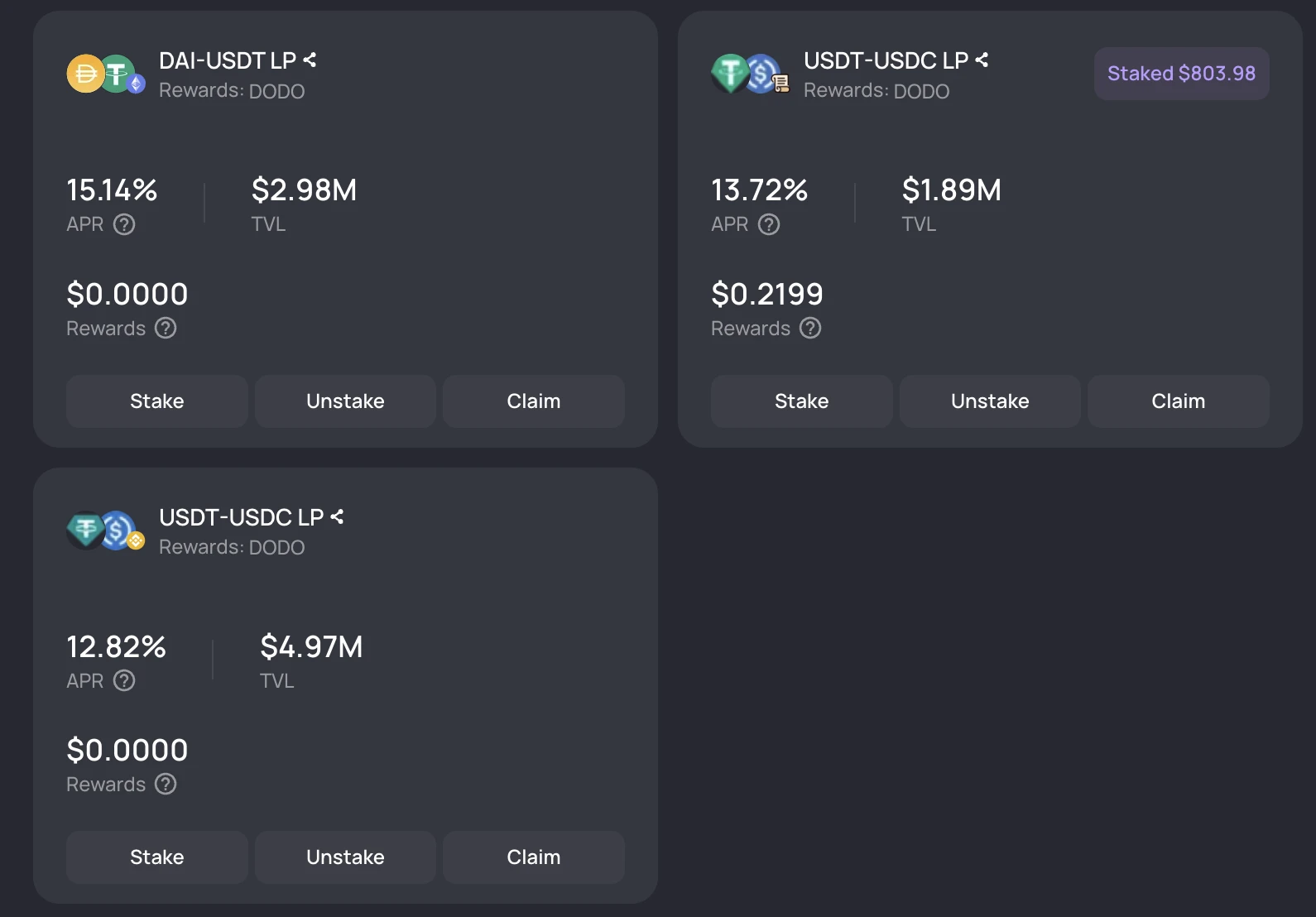

推薦策略一:DODO LP

- 操作方式:在 DODO 官網利用 DAI、USDT、USDC 等組成交易對,參與做市;

- 即時收益率: 12% – 15% ;

- 收益構成:DODO 為主,穩定幣原生收益為輔;

- 其他潛在收益:Scroll 空投激勵;

備註:隨著各大 Layer 2 接連發幣,尚未發幣的 Scroll 也迎來了更多的關注及流動性。綜合 Scroll 上的各大 DeFi 協議來看,DODO 作為老牌 DEX 在安全性方面相對值得信賴,且受益於 DODO 自身的流動性激勵計劃,其穩定幣交易對也有著較高的 APY 表現,因此推薦使用者將其作為互動 Scroll 的一大陣地。

Aptos

Aptos

推薦策略一:Echelon 借貸存款

- 操作方式:在 Echelon 上存入各種穩定幣生息;

- 即時收益率: 11% – 17% ;

- 收益構成:穩定幣原生收益加 APT 激勵收益;

- 其他潛在收益:Echelon 空投收益;

備註:Echelon 是當前 Aptos 上 TVL 排名第二的借貸協議,僅次於 Aries Markets,但或許是由於入選了 Aptos 激勵計劃,當前該平臺的綜合 APY 要顯著高於後者。此外,Echelon 當前已上線了積分計劃,這也意味著當下參與該協議還有著一定的潛在空投預期。

Sui

Sui

推薦策略一:Cetus LP

操作方式:在 Cetus 上利用 USDT、USDC 等組成交易對,參與做市;

即時收益率: 16.28% ;

收益構成:SUI 激勵為主,CETUS 和穩定幣原生收益為輔;

備註:Sui 之上最大的 DEX 協議,收益主要來源於 Sui 給予的生態激勵。

再次強調,注意風險

以上即為我們當前比較推薦的部分穩定幣生息策略。

出於風險控制以及復刻難度的考慮,上述策略僅覆蓋了一些較為簡單的 DeFi 操作,所涉及的也只是一些較為基礎的質押、存款、LP 等操作,但可獲取的潛在收益還是要普遍高於交易所內的被動理財生息。對於當下不知該如何進行二級市場操作,且又不想讓穩定幣白白閒置的使用者而言,可酌情考慮上述策略。

最後需要再次強調的是,DeFi 世界是一個永遠伴隨著風險的黑暗森林,各位在操作前請務必事先了解風險,DYOR。

📍相關報導📍

Arthur Hayes 喊:我正加倉這兩種山寨幣、傳奇交易員GCR:市場仍處牛市中

Solana

Solana Starknet

Starknet Scroll

Scroll Aptos

Aptos Sui

Sui