渣打銀行一項實驗性投資組合分析顯示,以比特幣取代特斯拉納入「美股七巨頭」指數,不僅能提高投資報酬率,還能降低整體投資組合的波動性。

(前情提要:比特幣連跌三個月後,鏈上資料顯示即將牛回?)

(背景補充:微策略再加倉5.8億美元「買入近7000枚BTC」持幣突破50萬枚比特幣,Strategy大漲10%)

華爾街金融機構渣打銀行近日提出報告顯示,若將「美股七巨頭」(Magnificent 7)中的特斯拉(Tesla)置換為比特幣(Bitcoin),投資組合的表現將顯著提升。

數據顯示,以比特幣取代特斯拉的「Mag 7B」指數,在過去七年中有五年都超越了傳統的「美股七巨頭」指數,平均年報酬率都高出約 1%。

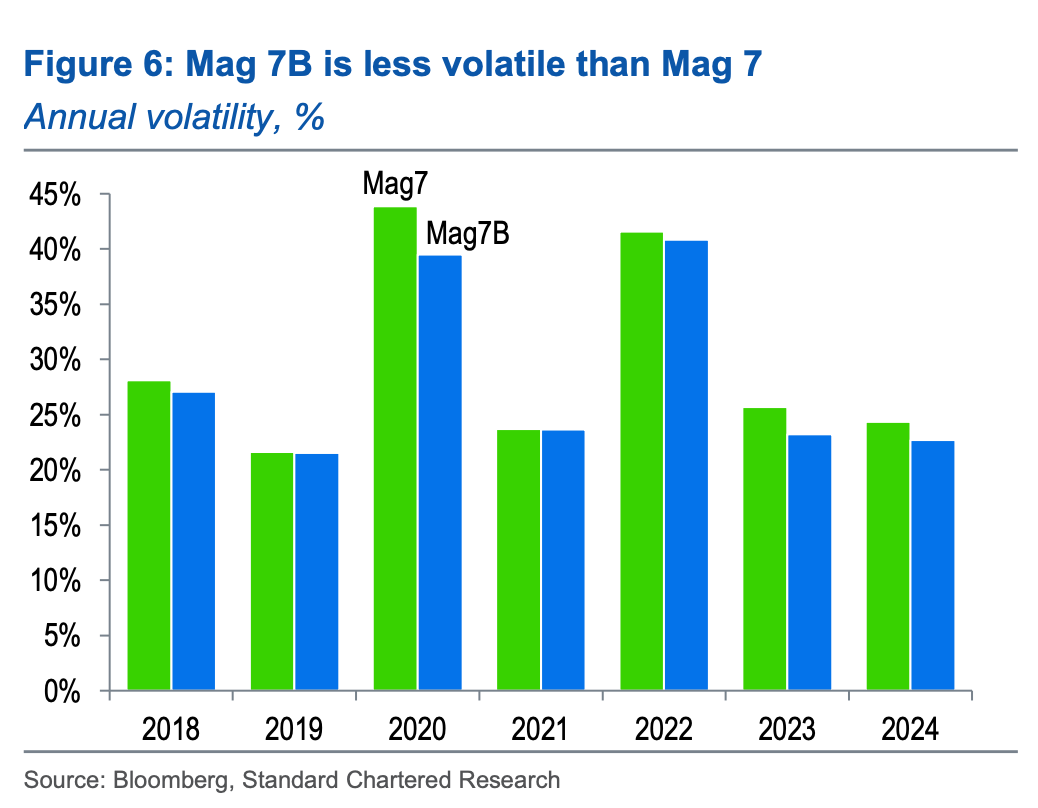

且值得注意的是,Mag 7B 的波動性平均還降低了近 2%,使得其資訊比率(衡量超額報酬與風險的指標)達到 1.13,優於傳統指數的 1.04。Kendrick 解釋道:

我們選擇較高的起點進行實驗,以避免對比特幣產生不公平的優勢。數據顯示,過去七年,若投資者將比特幣納入投資組合,並剔除特斯拉,將能獲得更優異的投資效益。

雖然這項名為「Mag 7B」的指數只是假設性,但其結果不僅展現了更高的報酬率、波動性甚至也較傳統的「美股七巨頭」更低,可見美股的波動性也不容小覷。

比特幣是風險還是避險資產?

不過另一方面,渣打銀行的全球數位資產研究主管 Geoffrey Kendrick 指出,比特幣與科技股的關聯性,特別是與那斯達克(Nasdaq)指數的連動性,在短期內遠高於與黃金(Gold)等傳統避險資產的關聯。

因此對於比特幣定位到底是新興的科技資產,還是能夠有效對抗傳統金融風險的避險工具?再開啟新一波爭議。不過 Kendrick 認為,若將比特幣納入大型科技股的投資組合中,將能吸引更多機構投資者的目光。他強調:

比特幣在投資組合中扮演多重角色,這將開啟新的資金流入。

比特幣 ETF 與市場動態

還有個有趣的觀察是,Kendrick 發現自 2025 年 1 月美國總統川普就職以來,比特幣的交易行為出現了明顯變化,其波動性調整後的走勢與輝達(Nvidia)的相似度提高,而特斯拉的走勢則更接近以太幣。

而對於本週的市場展望,Kendrick 認為:

在市場預期美國 4 月份的關稅公告將較為溫和的情況下,比特幣和加密貨幣的前景看好。

他預期,隨著那斯達克指數的反彈,將帶動比特幣價格走高,並挑戰 9 萬美元的關卡。