過去幾年,Web3 早期融資規模擴大,但資金集中在少數公司,融資難度上升。FTX 崩盤後,LP 資金聚集於少數龍頭基金,初創企業融資更難。代幣流動性減少,投資回報週期變長,市場更關注盈利能力和 PMF。風投不會消亡,Web3 基礎設施已成熟,AI 發展帶來新機遇。未來,資本將青睞具備長期競爭力的創辦人,而非短期代幣收益。關鍵問題是,哪些創辦人和投資人能堅持到最後,找到行業演變的最終答案。本文源自 Decentralised 所著文章,由 zhouzhou,BlockBeats 整理、編譯及撰稿。

(前情提要:MircoStrategy 微策略重啟「買買買」模式?全解析新融資方案 )

(背景補充:深入亞太DePIN 「為何都選Solana」,盤點 8 大項目、融資與投資成長潛力 )

2025 年第一季度 Web3 融資現狀

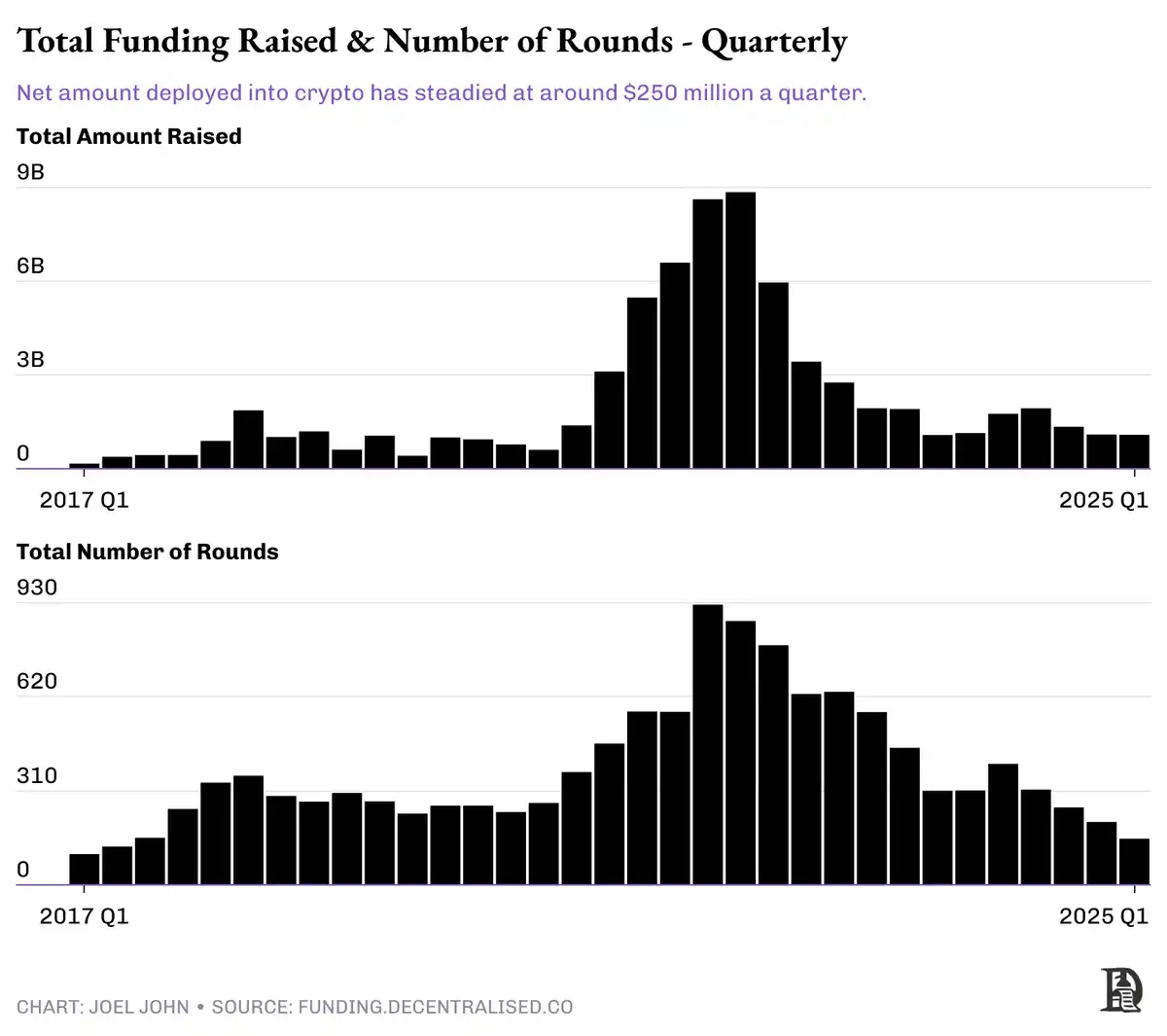

一個理性的市場參與者可能會認為資本會有起伏,就像自然界的許多事物一樣,它有周期性。然而,加密領域的風險投資更像是一條單向瀑布 —— 一個關於引力的持續實驗。

我們可能正在見證一場自 2017 年智慧合約和 ICO 浪潮開始、在新冠時期的低利率環境下加速發展的狂熱,最終迴歸更穩定水平的最後階段。

在 2022 年的巔峰時期,加密領域的風險投資達到 230 億美元。而到了 2024 年,這一數位驟降至 60 億美元。導致這一下降的原因主要有三個:

- 2022 年的狂熱導致資金過度流入 —— 風險投資在季節性市場裡以極高的估值投向了許多產品,比如 DeFi 和 NFT,但最終未能帶來預期回報。OpenSea 曾一度估值高達 130 億美元,成為市場泡沫的頂點。

- 資金募集困難,估值溢價消失 ——2023/2024 年,許多基金在募資時遇到障礙。而那些成功上線交易所的專案,也難以再現 2017-2022 年的高估值溢價。由於缺乏估值提升,基金很難籌集新資金,尤其是在許多投資者的回報率跑輸比特幣的情況下。

- AI 取代加密成為「下一個風口」—— 大資本機構將注意力轉向 AI,加密行業失去了曾經作為「最具潛力前端科技」的投機熱潮和溢價。

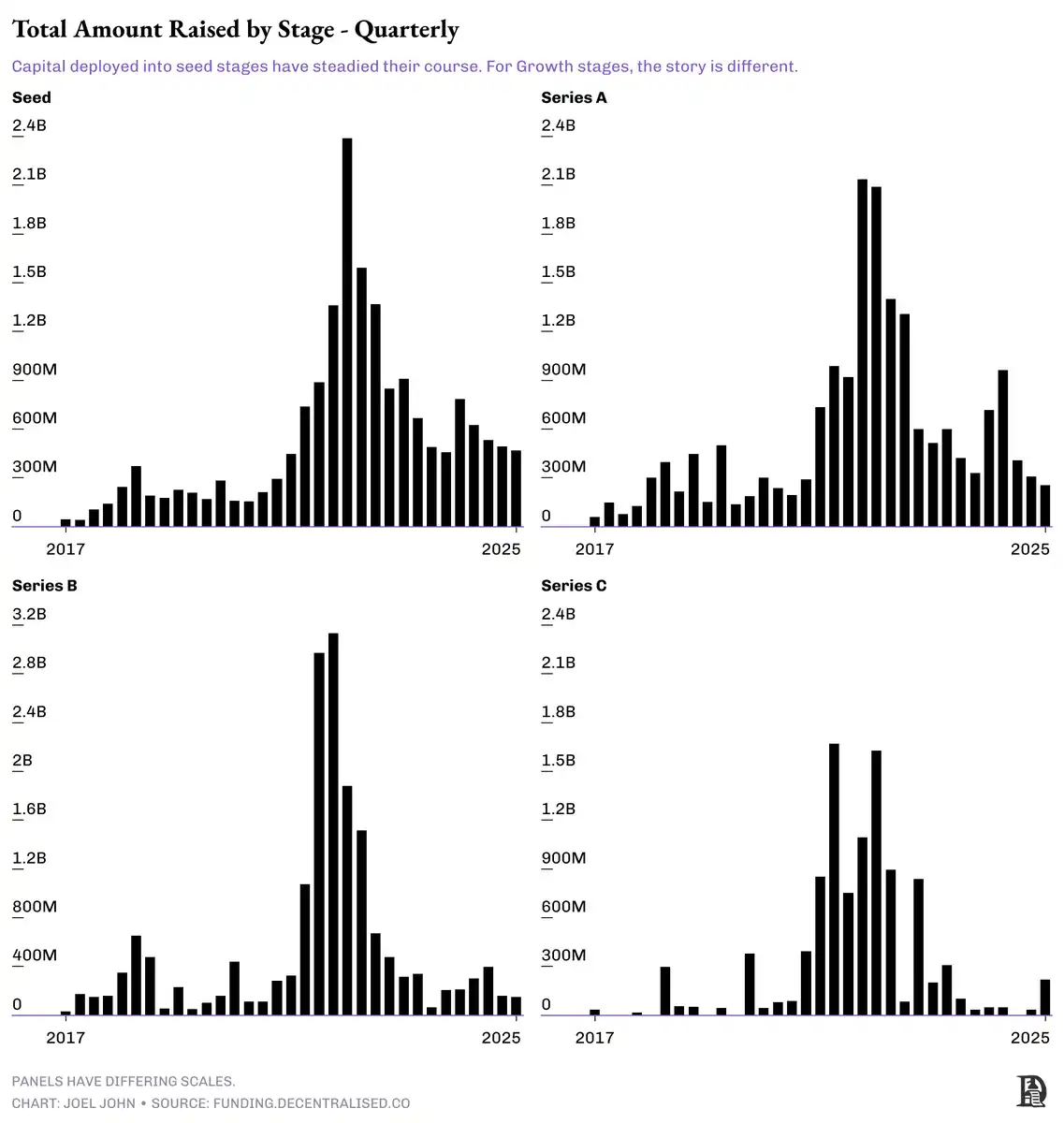

然而,更深層的問題在於:真正能成長到 C 輪或 D 輪的初創公司寥寥無幾。有人可能會認為,加密行業的主要退出方式是代幣上線交易所,但當大多數代幣上線即破發,投資者的退出就變得困難。這一點在對比各輪融資的資料時尤為明顯。

自 2017 年以來,7650 家獲得種子輪融資的公司中,僅 1317 家成功進入 A 輪,晉級率 17%。其中 344 家晉級到 B 輪,而僅約 1%(±1%)挺進 C 輪。D 輪的概率則僅為 1/200,與 @Crunchbase 統計的其他行業相當。但加密行業有一個特殊情況:許多成長階段的公司會通過代幣化繞過傳統融資路徑。然而,這反應出兩個核心問題:

- 如果沒有健康的代幣流動性市場,加密風險投資將陷入停滯。這個空缺將由像 @SplitCapital 和 @DeFianceCapital 這樣的流動性市場參與者填補。

- 如果缺乏足夠多的企業成長到後期並成功上市,投資者的風險偏好將降低。

從各個融資階段的資料來看,市場在傳遞相同的訊號:儘管種子輪和 A 輪的資本流入基本穩定,但 B 輪和 C 輪的活躍投資大幅減少。這是否意味著種子輪融資的好時機到了?未必。關鍵仍在細節之中。

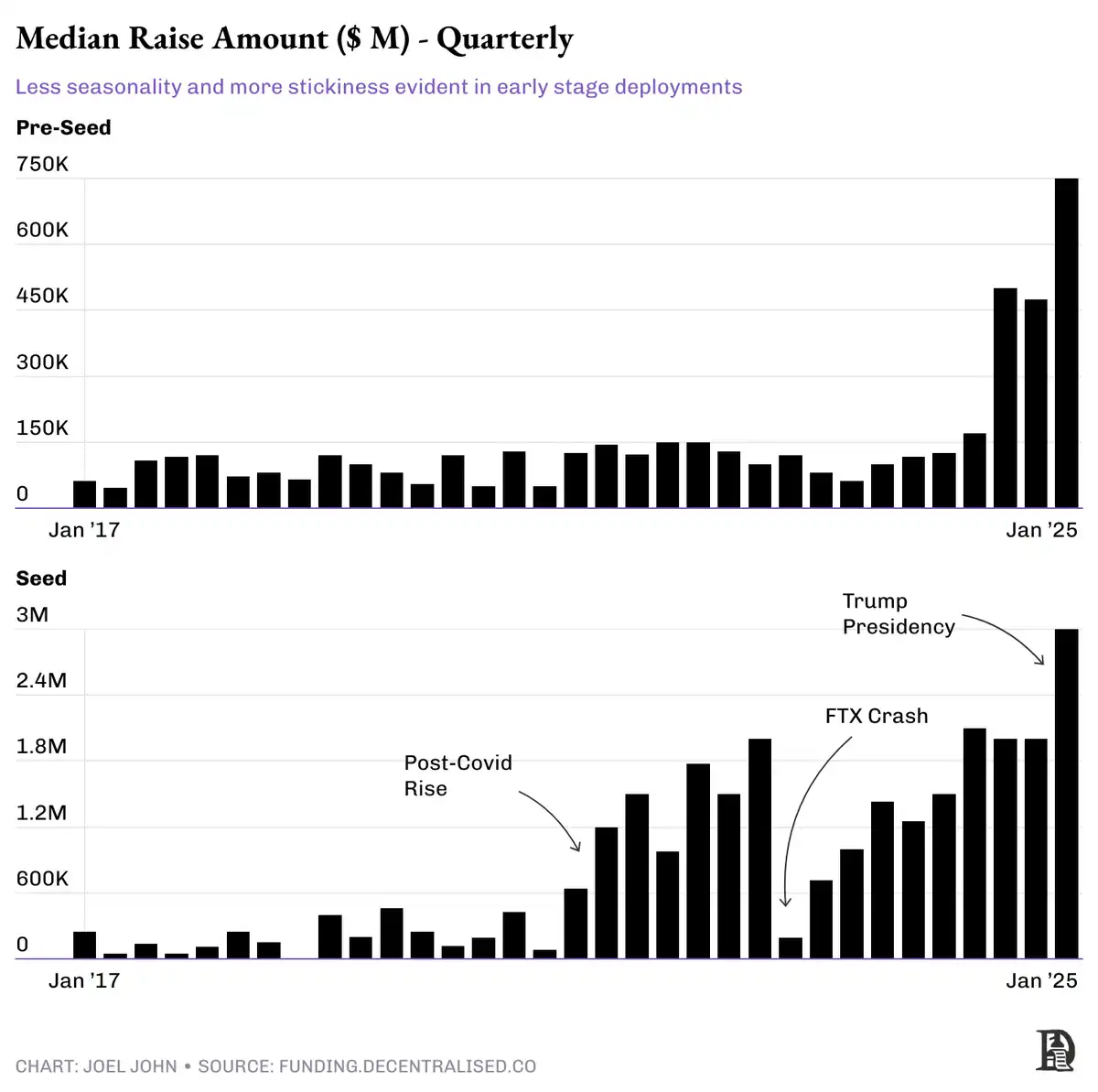

下方資料顯示了每季度種子前和種子輪融資的中位數金額。可以看到,整體趨勢是穩步上升的。其中有兩個值得注意的點:

- 自 2024 年初以來,種子前輪融資金額大幅增長。

- 種子輪融資的性質在過去幾年發生了變化。

我們觀察到,儘管早期資本的投資意願下降,但初創公司獲得的種子前和種子輪融資規模反而變大。過去的「親友輪」現在由早期基金填補,這一趨勢也影響到種子輪融資。自 2022 年以來,種子輪融資規模擴大,以應對不斷上升的勞動力成本,以及加密行業實現產品市場契合(PMF)所需的更長時間。不過,產品開發成本的下降在一定程度上對衝了這一趨勢。

融資金額的增加意味著公司在早期階段的估值(或股權稀釋)更高,而這也意味著未來需要更高的估值增長才能為投資者帶來回報。此外,在川普當選後的幾個月裡,融資規模出現了明顯增長。這可能與川普上臺後,基金管理合夥人(GP)募資環境的變化有關 —— 資金基金(FoF)和傳統配置者的興趣提升,使早期市場進入了「風險偏好」模式。

這對創辦人意味著什麼?目前 Web3 早期融資的資金量比以往任何時候都多,但資金集中在更少的創辦人身上,融資規模更大,同時要求公司增長速度比以往週期更快。

由於傳統流動性渠道(如代幣發行)正在枯竭,創辦人需要投入更多精力來展示自身的可信度,以及他們的業務能帶來的可能性。「50% 折扣,兩週內新一輪高估值融資」的時代已經過去。基金無法再通過「擡高估值」來獲利,創辦人也無法輕鬆融資,員工手中的歸屬代幣不再享有快速升值的紅利。

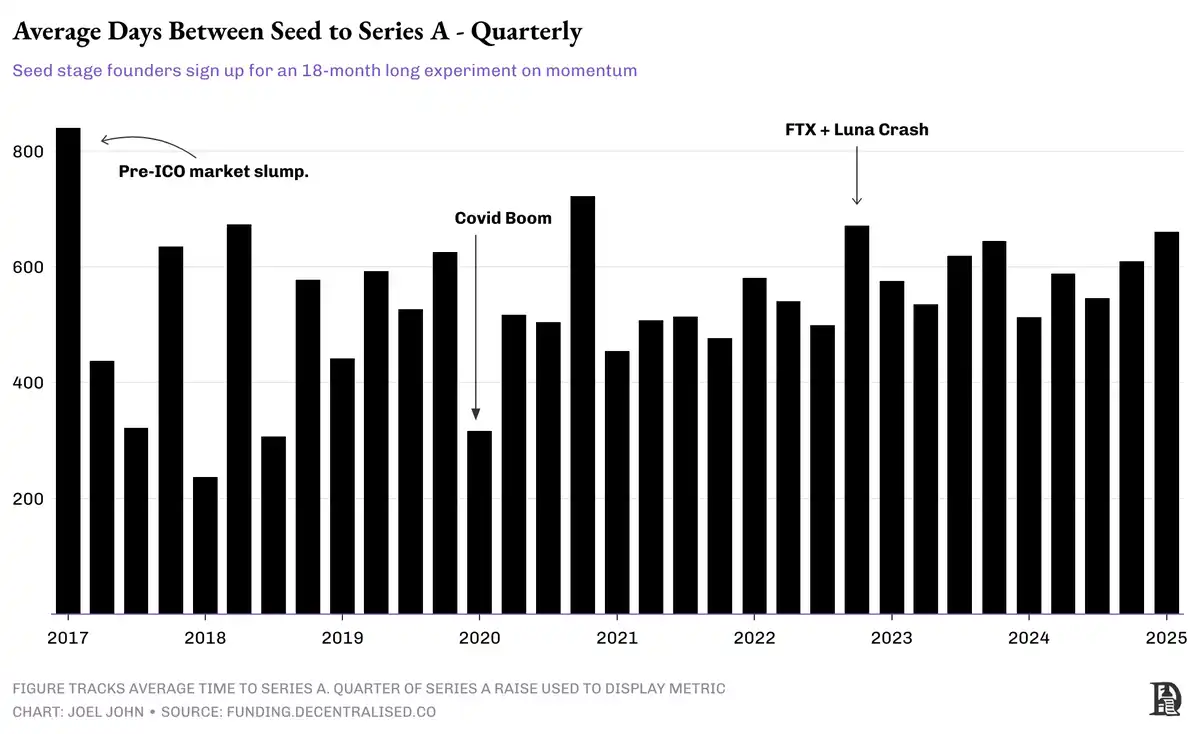

驗證這一趨勢的一個角度是資本流速。下方圖表展示了創業公司從種子輪到 A 輪所經歷的平均時間。數值越低,意味著資本流速越快,即投資者在企業尚未成熟前就願意投入更大資金,以更高估值支援新的種子輪公司。

另一個關鍵因素是公開市場的流動性如何影響私募市場。投資者在公開市場回撥時往往會加大對私募市場的投資。例如,2018 年 Q1 期間,市場出現劇烈下跌,A 輪融資隨之大幅減少。同樣的情況在 2020 年 Q1 再次上演 —— 當時正值新冠疫情引發市場崩盤。對於那些手握資金的投資者來說,當公開市場投資機會減少時,投資私募市場的吸引力反而會上升。

2022 年 Q4,FTX 崩盤後,市場的風險偏好大幅降低。與以往市場回撥時私募市場融資反而上升的情況不同,這次的崩盤直接摧毀了加密行業作為資產類別的吸引力。在此之前,多家大型基金已經在 FTX 的 320 億美元估值融資中投入了鉅額資金,但最終血本無歸。受此影響,投資者對整個行業的興趣大幅下降。

FTX 崩盤後,資金開始向少數幾家龍頭企業集中,這些公司成為「造王者」,主導了市場的資本流向。大部分 LP(有限合夥人)的資金流入了這些頂級基金,而他們更傾向於將資金部署在後期專案上,因為這樣能吸收更多資本。換句話說,初創企業的融資環境變得更加困難。

加密風險投資的未來?

過去六年,我一直在觀察這些資料,每次得出的結論都相同 —— 創業融資會變得越來越難。我 24 歲時可能還沒有意識到,行業的演變規律就是如此。市場狂熱期會吸引大量人才和資金,但隨著行業趨於成熟,融資難度必然上升。2018 年,專案只要「在區塊鏈上」就能融資;到了 2025 年,投資者更關注盈利能力和產品市場契合度(PMF)。

隨著代幣流動性的減少,風險投資人不得不重新評估流動性和資本部署策略。過去,投資者預期 18-24 個月內就能通過代幣獲得回報,而如今,這個週期被拉長。員工也需要付出更多努力才能獲得同樣數量的代幣,而這些代幣的交易估值往往更低。這並不意味著行業沒有盈利公司,而是像傳統經濟一樣,最終只有少數公司能吸收大部分經濟價值。

風險投資會消亡嗎?從一個玩笑式的悲觀看法來看,或許是的。但現實是,Web3 仍然需要風險資本。

- 基礎設施層已經成熟,可以支撐大規模消費級應用。

- 創辦人們經歷了多輪市場週期,對行業的運作方式有了更深理解。

- 網際網路的覆蓋範圍不斷擴大,全球頻寬成本正在下降。

- AI 的發展 正在拓展 Web3 應用的可能性。

這些因素共同構成了一個前所未有的機遇期。如果風投行業想要「讓風險投資重新偉大」,那麼他們需要關注創辦人本身,而不是他們能發多少代幣。如今,資本配置者更願意花時間支援那些有潛力佔據市場主導地位的創辦人。這一變化,正是 Web3 投資人從 2018 年的「什麼時候發幣?」到 2025 年的「市場的極限在哪裡?」的成長過程。

📍相關報導📍

馬斯克的xAI完成60億美元C輪融資,輝達、貝萊德、a16z,一眾行業大咖參投

微策略以每年8%利息再融資5.6億美元,但打斷連12周加倉比特幣紀錄,為什麼?