Arthur Hayes 在 Token 2049 上發表演講,他表示美國聯準降息的決議會直接關係到未來市場走向,但尤其要注意美元對日圓匯率。另外他提到以太坊可能會受益於降息…。

(前情提要:Pendle上線比特幣新收益產品,Arthur Hayes預言:PENDLE衝高10美元)

(背景補充:Arthur Hayes大看空比特幣:這週跌破5萬鎂!非農、失業數據催出空軍)

「It’s fucking fed day」,9 月 18 日在新加坡舉辦的 Token 2049 上,Maelstrom Fund 的 CIO Arthur Hayes 發表了圍繞巨集觀經濟環境的主旨演講,他的第一句話就引得全場尖叫。北京時間 9 月 19 日凌晨,美國聯準會即將召開議息會議,這也是今年來最重要的決議,美國聯準會對降息的決議直接關係到未來市場走向。

Hayes 表示,有大約 60% 到 70% 的可能性,美國聯準會會選擇 75 或 50 個基點的降息。Hayes 對 ETH 的前景做出了有趣的預測,認為美國國債利率下降確實可能使高收益代幣更具吸引力。他將以太坊比作 「網際網路債券」,並進一步分析了其潛力。他多次強調日元,並提醒大家關注美元對日元的匯率,「這才是唯一重要的事情」。

以下是 PANews 現場整理的演講內容(參考 AI 翻譯):

我認為有大約 60% 到 70% 的可能性,美國聯準會會選擇 75 或 50 個基點的降息。在談論加密貨幣之前,我想表達一下我的看法,我認為美國聯準會在當前美國政府加大干預力度的情況下選擇降息是一個巨大的錯誤。

我認為在美國聯準會降息後的幾天內,市場將會崩潰,因為這將縮小美元和日元之間的利率差。幾周前我們看到,日元在大約 14 天的交易中從 162 降到 142,幾乎引發了一次小型的金融崩潰。現在,美國聯準會和市場預計他們會非常快速地繼續降息,我們將再次看到類似的金融壓力。

回到加密貨幣。這是我非加密貨幣投資組合中最喜歡的交易之一。我持有我的短期國庫券,並收取利息。這是 1 個月期國庫券的收益率,過去一年多以來,美國聯準會停止加息後,它一直徘徊在 5.5% 左右。

當你有足夠的資本並獲得 5.5% 的回報時,你不需要做太多事。為什麼要冒風險?

為什麼要在冒著資本保全風險的情況下試圖增值?當人們擁有大量資產時,他們會因為能輕鬆通過持有短期國庫券賺錢而不願意採取某些行動。這種情況在金融市場,包括加密貨幣市場,產生了連鎖反應。我想問你,在利率環境改變的情況下,誰是輸家?當短期國庫券利率下降時,持有最安全的無風險資產所能產生的利息收入,是一個值得深思的問題。

首先的反應是以太坊五個資產之間的比較 —— 我披露一下,我持有大量這些資產。幸運的是,我沒有投資任何公寓,但歸根結底,這個投資組合非常適應利率下降的環境。基本上,這意味著我投資了很多專案,這些專案以不同形式為使用者提供利息收入。

目前,這些收益率要麼略高於,要麼略低於短期國庫券的利率,這對價格表現造成了壓力。畢竟,為什麼要投資於更具風險的 DeFi 應用呢?你完全可以打個電話給經紀人,把錢放進國庫券裡賺取 5.5% 的收益。

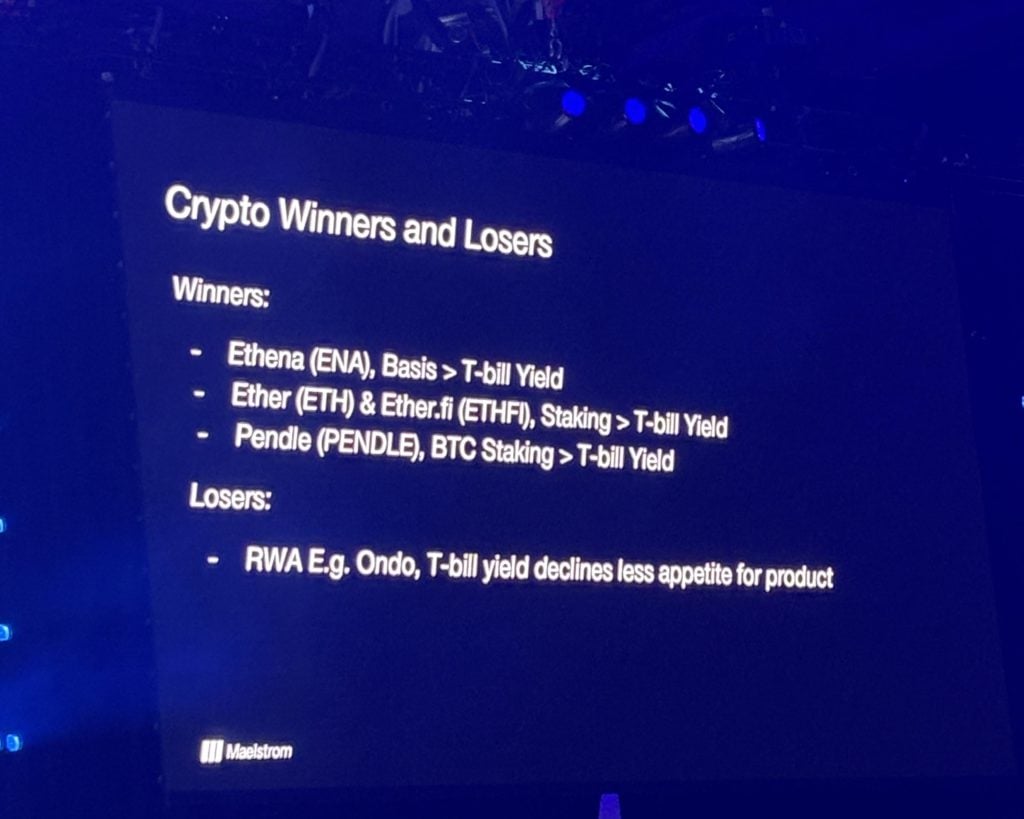

現在,有些專案在高利率環境中表現非常好。我這裡只是以 Ondo 為例,實際上還有很多其他型別的現實世界資產(RWA)專案。基本上,這些專案的模式是這樣的:「你需要購買國庫券,我們會買入它們,放在某種法律結構中,然後給你一張支付利息的憑證。」 這些專案是基於利率上漲並維持高位的單向押注。但當利率下降時,這類產品就沒有什麼存在的必要了。

以太坊可能受益於降息

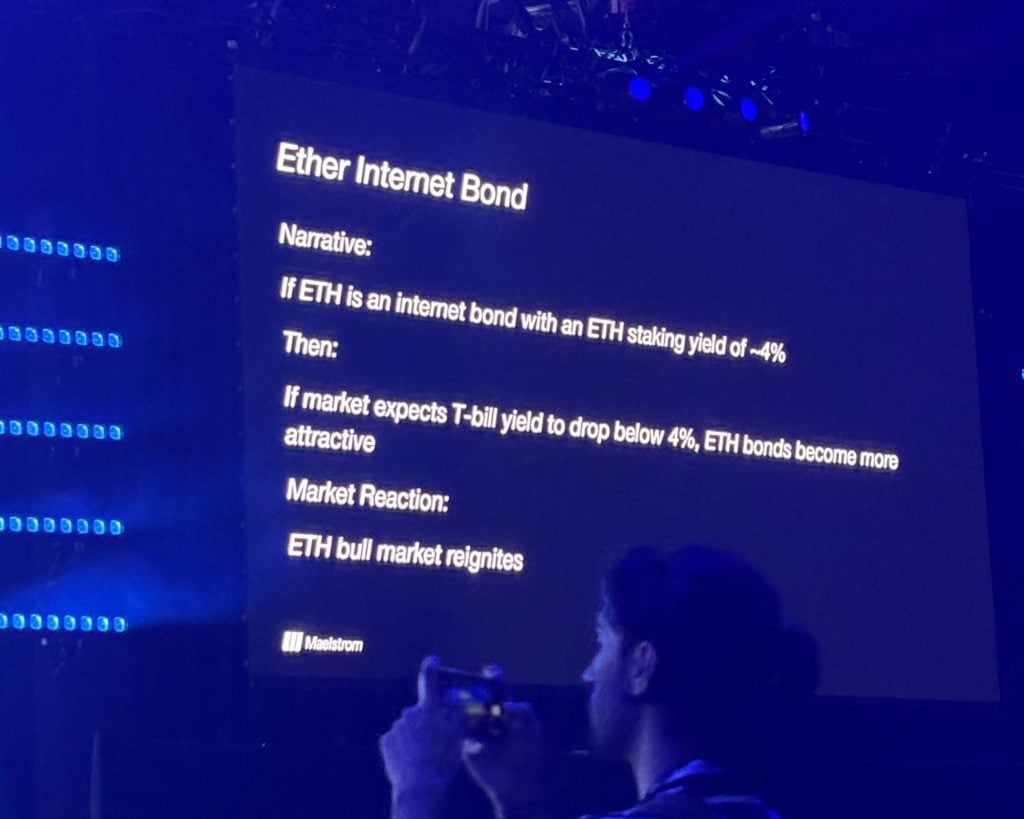

首先,以太坊。很多人聽到以太坊,可能會覺得它沒做出什麼大的改變。關於 ETH 的主要討論點是它被視為 「網際網路債券」。如果它是一個年收益率為 4% 的網際網路債券,而短期國庫券的收益率高於此,那麼投資者自然更傾向於國庫券。但如果國庫券收益率快速下降(我認為會下降),那麼以太坊就會變得更有吸引力,而且我通過持有以太坊所獲得的收益可能會超過持有美元所能獲得的回報。

正如你所看到的,利率迅速下降,因為美國聯準會將要降息,市場將下跌。然後他們會說:「讓我們繼續這麼做,因為這是解決問題的方法。」 目前,我們可以看到的情況是,收益率基本保持在一條線上,而以太坊的收益率在 3% 到 4% 之間,這對持有者來說並不足夠,這也是為什麼我沒有持有它的原因。

正如你所看到的,在當前的牛市中,以太坊的表現遠遠不及比特幣。通過 ETH 質押(ETHfi),你可以質押你的以太坊,但顯然這一策略也遭遇了打擊。因為質押後的收益率大約只有 3%,扣除費用後,這樣的回報並不理想。我們需要國債收益率更快下降,這樣以太坊的收益才會變得更加有吸引力。

為什麼這是個小問題?因為交易者使用槓桿,並且他們為了這種槓桿支付費用。這種情況已經持續了很多年。這也是我在加密貨幣領域起步的方式:建立基礎交易,應用這些策略。這種方法相對簡單,只需投入資金即可賺取收益。再次提醒,這是一種風險貸款,無法與美國國債的安全性相提並論。如果你是追求收益的投資者,而以太坊提供的收益相對於國債不夠吸引人,你可能不會把資產投入這種協議中。

這裡是一個圖表,展示 Ethena 收益率與國債的對比,資料來自今年早些時候。這非常吸引人。我們看到 30%、40%、50%、60% 等的收益率相對於 5.5% 的收益率。我會把我的錢投到這個產品中。但現在,它的實際收益率大約在 4.5% 左右。

因此,價格受到了打壓,因為人們在問,為什麼我要把錢投入到一個收益率不如國債的協議中?

另一個我們要討論的事情是利率衍生品協議,允許你交易固定和浮動利率。這裡有剛剛推出的一款新產品,它允許你通過貸款買方協議將加密貨幣質押並賺取固定收益。儘管這種收益具有吸引力,但它伴隨著一定的風險。我認為收益率還不夠高,無法吸引大批人從 5.5% 的國債收益轉向這個產品。類似的情況是,如果收益率下降,更多人可能不願承擔這種利率風險。

再一次,你現在可以通過這種策略賺取高達 9% 的收益。這是幾周前才推出的。這個收益率很高,相比於 4.5% 來說非常吸引人。對於一些人來說,雖然有風險和智慧合約風險,很多對利率敏感的投資者可能認為這個收益率還不夠高,但如果我能賺取 5.5% 的利率,你可以嘗試 Pendle。顯然,它已經回吐了 50% 到 60% 的漲幅,但如果收益率大幅超過國債收益率,將會有很大的吸引力。

我曾經談論過,很多加密貨幣專案其實很糟糕。主要原因是利率問題,我可以用更簡潔、更便宜的方式來做這些事情,而不是支付高價買入一些低流動性的代幣。但最終,這些協議為沒有美國經紀帳戶或無法獲取傳統投資的人提供了有價值的服務。在這個房間裡有很多非常富有的人,如果你去找你的私人銀行家,他們可能會給你推薦一些與美國國債無關的東西,因為他們從中賺不到很多錢。國債的持有成本非常低。

這些協議對於某些型別的投資者來說非常有吸引力,尤其是那些希望輕鬆獲得 5.5% 收益的人。但如果我們預期央行會在經濟環境惡化或金融危機中積極降息,那麼將錢投到這些 RWA(真實世界資產)協議中的理由就不存在了。

為什麼我要承擔智慧合約風險來賺取 1% 或 2% 的收益?因此,我相信很多依賴高收益國債的 TVL(總價值鎖定)專案會在利率下降時遭受損失。我用 Ondo 作為例子。我昨晚剛從網站上取下它的資訊。它的市值為 600 萬美元,FDV(完全稀釋後的市值)非常低,你可以在他們的穩定幣中獲得 5.35% 的收益。我們預計現在收益率會下降 25 到 50 個基點,並且未來還會有更多的變化。

根據相對情況來看,若你檢視他們釋出的其他圖表,你會發現它們的交易價格低於今年早些時候上市時的價格,而我認為這是因為我們處於高利率環境中。他們的產品是合理的,但正如我快速提到的,現在有約五分鐘的時間。我現在想深入講一下為什麼我認為美國聯準會降息越多,市場對接下來發生的事情就會越不滿。

我真的希望大家,如果你們今晚只記住一個事情,那就是:當你在某個派對上喝醉了,開啟手機,檢視美元兌日元的匯率。這是唯一重要的事情。因為如果美國聯準會突然降息 50 或 75 個基點,你將會看到美元出現非常負面的反應。

再次強調,由於日本央行正在加息而美國央行在降息,理論上,匯率應會反應利率差異。因此,美元兌日元的匯率應該會升高,這意味著你在螢幕上看到的名義價格應該會下降。如果我預期央行會出乎意料地大幅降息,或者如果他們在點陣圖中表現出非常激進的降息預期(點陣圖是央行查詢每位官員對未來一段時間內利率的預期的工具),我們將看到日元大幅升值。

日圓套利平倉風險

這意味著什麼?日元套利交易可能是過去三十年裡最常用的交易策略之一。作為個人投資者、公司或中央銀行,我會借入幾乎沒有利息成本的日元,有時甚至無需支付任何費用。然後,我將這些借來的資金投資於回報率較高的資產。

這些資產可能包括美國的股票、納斯達克、標普 500 指數,甚至房地產和美國國債。這種交易方式被估計在全球範圍內涉及高達 20 兆美元的倉位,都是通過借入日元進行投資的人。

如果這種利率快速升值,你的利潤會很快被抹去。因此,你的風險管理者會提醒你 「覆蓋風險」。這意味著你會拋售資產,拋售股票(流動性強),拋售國債(流動性強)。日本是世界上最大的債權國,因此,美國財政部長鮑威爾和葉倫需要對此保持關注。

我認為距離美國大選還有大約 40 到 50 天。最後他們不希望發生的事就是川普支援率高,而 S&P 下跌 20%。這就是為什麼我相信他們會積極降息。他們會看到日元升值並提供更多的貨幣供應,這應該會推動我今天在演講中談到的所有交易。因此,儘管我談論了很多加密貨幣,但我希望你們記住的重點是:關注美元對日元的匯率,這才是唯一重要的事情。