美國聯準會(Fed)本週三(13)將舉行今年最後一場貨幣政策會議,在 9、11 月連續兩次暫停升息、11 月公佈的 CPI、PPI 物價數據顯示出通膨降溫跡象的背景下,市場普遍預期 12 月會維持不變。

(前情提要:美債殖利率暴降至 4.13 %「抄底仔賺翻」,2024 年聯準會降息來了?)

(背景補充:聯準會主席鮑爾:期待降息還為時過早,仍不排除升息;比特幣衝擊39000美元)

美國聯準會(Fed)在 9、11 月連續兩次暫停升息後,即將在本週三(13)舉行今年最後一場貨幣政策會議(台灣時間 14 日凌晨公布),在 11 月公佈的 CPI、PPI 物價數據顯示出通膨降溫的背景下,這場自 2022 年 3 月啟動的數十年來最為激進的升息週期是否真的將如市場所願,就此畫下句號?萬眾期盼的降息進程有望於明年隨之開啟?

市場預測 12 月維持利率不變

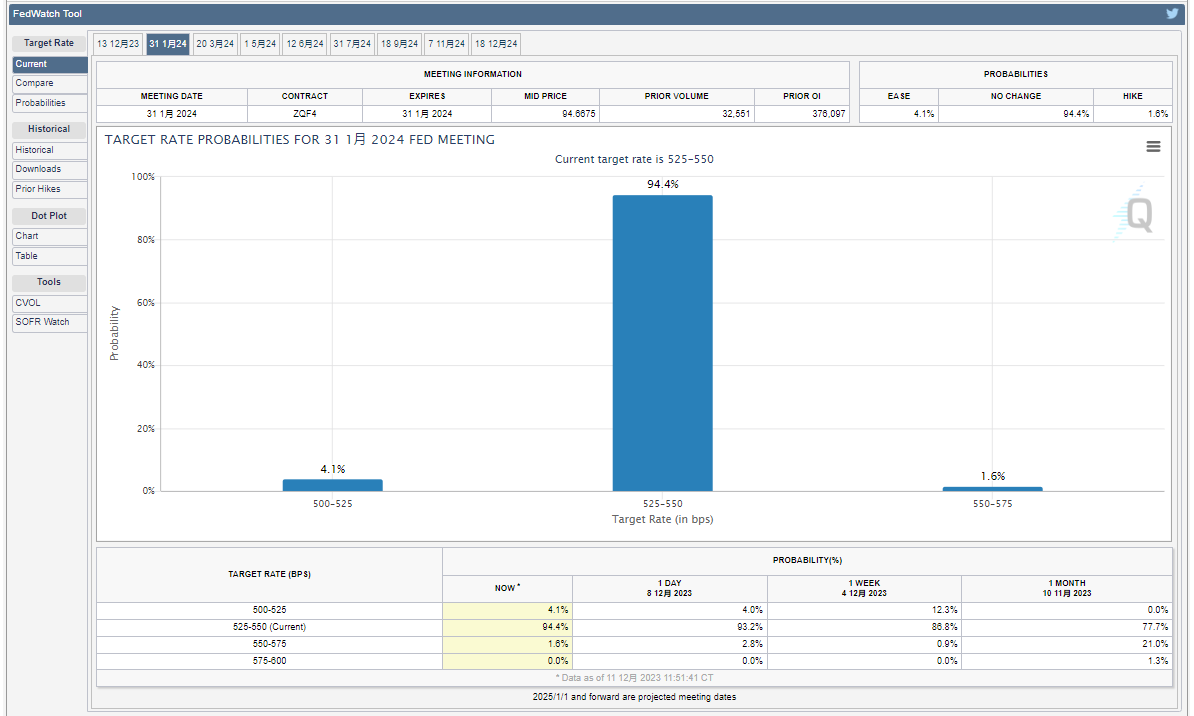

據芝商所(CME)Fed Watch 工具數據顯示,目前市場認為聯準會在 12 月的 FOMC 會議將聯邦基準利率維持在 5.25%~5.50% 區間不變的機率為 98.4%,認為將繼續升息一碼至 5.50%~ 5.75% 的機率僅為 1.6%。

華爾街巨頭高盛的分析師則預測,聯準會政策制定者將於 2024 年底前兩次降息,並將首次降息的預期時間提前至第三季度。高盛的報告指出,由於通膨好轉,現在可能會提前一點降息(此前,高盛估計首次降息將在明年 12月)。

不過,渣打銀行全球研究部 G10 外匯研究主管 Steve Englander 在一份說明中表示,雖然市場目前普遍對聯準會在今年結束加息步伐抱持樂觀情緒,但聯準會目前也無需對任何可能的降息政策做出承諾:

通膨的放緩速度的確快於預期,但上週的數據顯示勞動力市場也在降溫,因此聯準會仍然可以基於經濟數據繼續進行一、兩次的觀察,並不急於就未來的降息時機做出承諾。

同時,素有聯準會傳聲筒之稱的記者 Nick Timiraos 也在前(10)日發文表示:

雖然降息的前景正浮現在眼前,但聯準會在本週的會議上並不太可能圍繞降息的議題進行討論。

11 月 CPI 數據 FOMC 前公佈

另外也值得注意的是,在本週三的 FOMC 會議前夕,聯準會將公佈衡量通膨情況的關鍵數據 CPI。FactSet 分析師對此一致預測,11 月的 CPI 指數將較 10 月的 3.2% 進一步放緩至 3.1%,核心 CPI 則將穩定在 4%。

同時,分析師預計,不包含食品和能源的核心 CPI 年率將穩定在 4%,單月增速為 0.3%,與 10 月份的 0.2% 基本持平。

基本上分析師判斷整體而言,通膨壓力正在減弱,加上汽車、電力以及汽油價格的下降,會進一步令 11 月份的整體通膨數據下降,而棘手的服務業通膨將是後續的留意重點。

超級央行週

除了美國之外,其實歐洲、英國、包括台灣央行也都將於本週舉行貨幣決策會議,紛紛宣布今年度最後一次利率決策。由於三大國央行這次齊聲唱「鴿」都偏向將維持利率不變,因此台灣央行這次(14 日登場)可能也不會獨子升息。

美債殖利率下滑

另一方面,近期美國十年期國債殖利率已迅速下降至 4.26% 左右水準,這也意味著債券價格的上漲,使得抄底的債權投資者已在債券交易中賺取豐厚的資本利得。