智能合約的引入為社會提供了一種新的基礎設施,支援下一代信任最小化的應用和服務的發展。本文源自 Naly 所著文章,由深潮整理、編譯及撰稿。

(前情提要:爆料!SEC通知發行人:以太坊現貨ETF將於7/23正式上市,ETH衝擊3500美元 )

(背景補充:比特幣衝破64,500、以太坊攀高3,500美元,分析師:賣壓耗盡,機構大買BTC看漲期權 )

人類社會的運作根本上依賴于信任。從個人關系到全球經濟系統,信任是將我們聯系在一起的紐帶。關鍵問題在于,這種紐帶有多牢固?

在小規模環境中,信任可以非常牢固。這是因爲信任基于關系、知識和直接的責任,一個人的聲譽直接影響他們建立的關系。

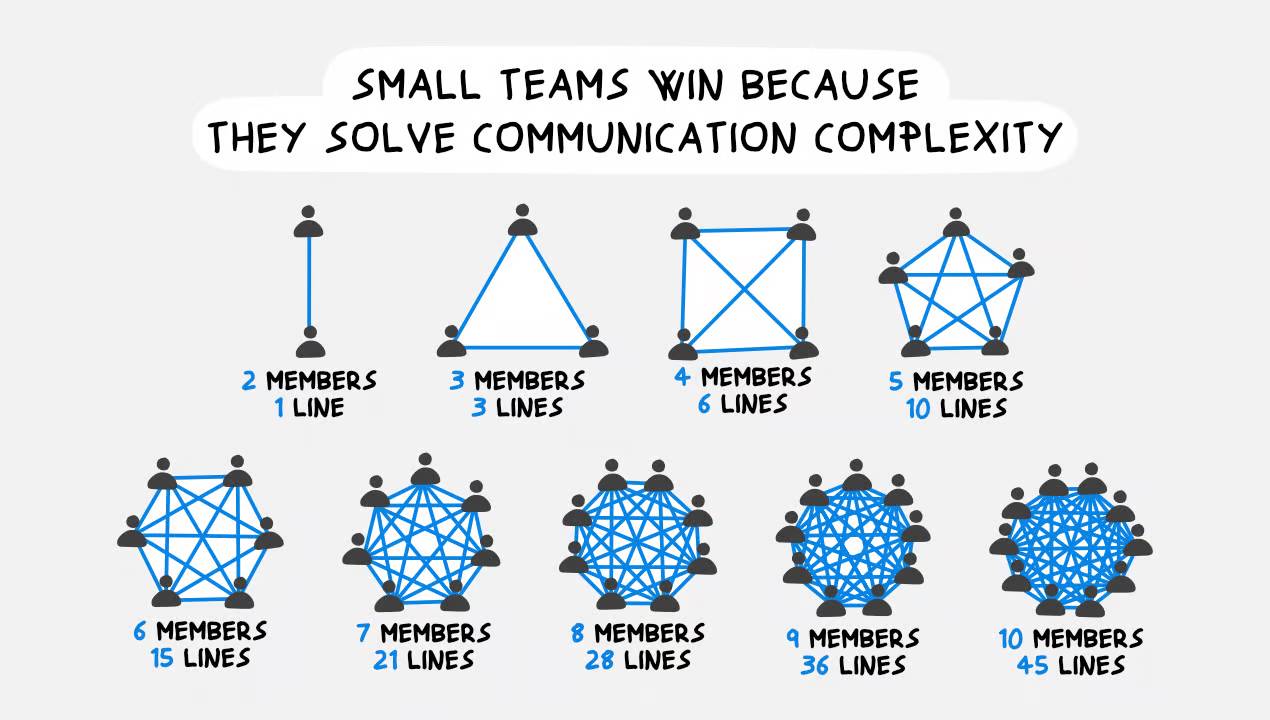

然而,當互動數量增加並擴展時,信任的相對強度變得非常脆弱。爲什麽?人群越大,建立的人際關系越少,聲譽的影響越小,激勵措施必須越好,系統必須運作得越好。

案例

在《人類簡史》一書中,Yuval Noah Harari 解釋說,信任可以在多達約 150 人的群體中維持,這個數字被稱爲鄧巴數。當群體規模超過這個數字時,人類依賴于共享神話、宗教和意識形态的發展。

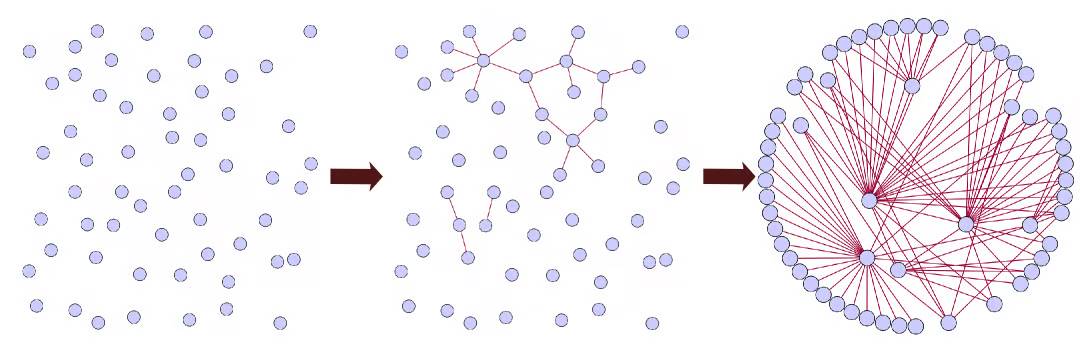

在當今時代,随着關系規模擴大到更大的組織、公司或全球市場,社會的解決方案是将信任制度化。實際上,就是編織一個叙述,使系統中的某些個人在聲譽上“值得信任”。

下圖展示了一種可視化方式。

儘管聽起來很簡單,但這並不總是奏效。

金融危機中信任破滅

在 2008 年金融危機中,被這些“信任認證”銀行和信用評級機構認爲非常安全(AAA 級)的金融産品事實證明恰恰相反。銀行用華麗的包裝紙包裹着劣質資産并将其作爲優質資産出售。一旦人們意識到這一點,系統就崩潰了,災難性地。

股市暴跌,全球股市市值蒸發約 30 萬億美元。美國房地産市場房價下跌 30%,超過 300 萬套房屋被收回。

爲了理解 30 萬億美元的巨大規模,可以這樣考慮:如果你堆疊 1 美元鈔票,高度将達到約 200 萬英裏,超過地球到月球距離的八倍多。或者,如果你每天花費一百萬美元,将需要超過 8.2 萬年才能花完!

2008 年金融危機隻是衆多信任災難性失敗導致系統癱瘓的例子之一。

- 安然醜聞(2001 年):安然公司的欺詐性會計行爲導緻其破産,侵蝕了對公司治理和審計标準的信任。

- 富國銀行賬戶欺詐醜聞(2016 年):富國銀行員工創建了數百萬個未經授權的銀行和信用卡賬戶,導緻重大财務損失和對銀行的信任喪失。

- Facebook-Cambridge Analytica 數據醜聞(2018 年):Cambridge Analytica 在未經同意的情況下從 Facebook 用戶收集個人數據的行爲,突顯了集中控制個人數據的風險。

- Equifax 數據洩露(2017 年):Equifax 的一次重大數據洩露暴露了 1.47 億人的敏感信息,破壞了對集中信用報告機構的信任。

偉大的遊戲

為什麼這些受信任的實體不斷辜負我們的信任?這是所有人類天生的貪婪行為,還是有數學上的原因?事實證明,兩者都有。

生活是一場大遊戲。你擲骰子,在棋盤上前進,買房子,過關時收取 200 美元,提升技能,建立聯盟,結仇,最終建立和破壞信任。這是一個永無止境的迴圈。

為了定量分析生活中的重大決策,我們可以參考博弈論 —— 一種戰略互動的數學研究。

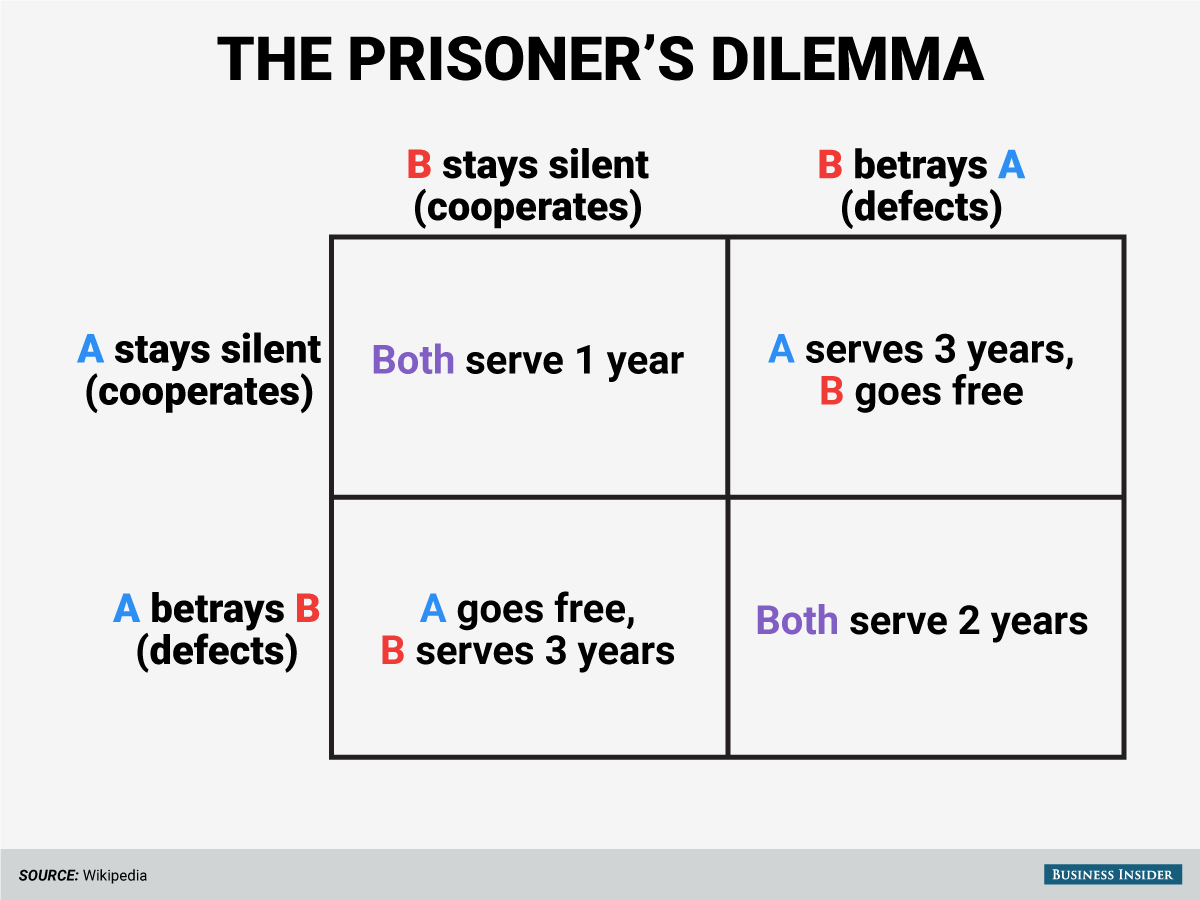

這一領域最常見的入門是 「囚徒困境」—— 一個遊戲,兩個人被逮捕並分別關押。他們可以選擇合作保持沉默,或背叛對方。

如果雙方都保持沉默,他們將服短期刑期。如果一方背叛而另一方保持沉默,背叛者將獲釋,而保持沉默者將服更長的刑期。如果雙方都背叛對方,他們將服中等刑期。

這個困境展示了個人理性與集體理性之間的衝突,展示了個人追求自我利益如何導致對社會整體更差的結果。

如果我們將這種機制反射到多次迭代,並計算成功的概率(累積分數),你可能會認為一個叛徒社會會增加;正如古老的說法 —— 好人永遠不會贏。

事實上,結果卻大不相同。一旦這個遊戲被迭代程式設計到電腦中,並允許執行數千次,累積分數,一些有趣的發現被揭示出來。

最成功的電腦程式被稱為 「以牙還牙」,具有以下特徵:

- 友善:不是第一個背叛的人

- 報復:如果對手背叛,立即反擊

- 寬恕:報復但不記仇

(關於更多博弈論的內容,請參考影片。)

所以,友善和值得信任對社會有益嗎?

我的意思是,這很有道理 —— 在幾乎所有的生活情境中,合作更有利。這在團隊運動、人際關係和商業中都很明顯。那些合作良好的人往往是最優秀的!

我發現特別有趣的是,當反射到更長的時間跨度並反射到生物進化等領域時,另一個模式出現了。

(關於進化博弈論的內容,請參考影片。)

隨著合作社會的成長,它們達到一個不穩定點,因為任何傾向於背叛的個體都會立即破壞平衡,降低人際關係(見上文,鄧巴數)。這在國家或企業內的合作形成中很明顯,帝國的崛起直到達到成熟,一旦內部背叛和不平衡開始,其不可避免的衰退。

簡而言之,在一個好人的團隊中,只需要一個壞演員就能佔便宜。

進化選擇偏向於基於接受者的先前聲譽來決定是否幫助的策略。在小規模環境中,這是可能的,但隨著群體超過我們之前討論的 150 人限制,這有中心權威的聲譽基礎存在失敗點。

為了使廣泛和先進的合作社會成為可能,必須有一個支援結構。我和許多其他人相信,全球金融系統和社會每個成員的生計不能僅僅依賴於那些經濟上有動機操縱真相以謀取利益的人的 「好話」。

金融信任迫切需要重新定義。

以太坊的創建

數位中的力量

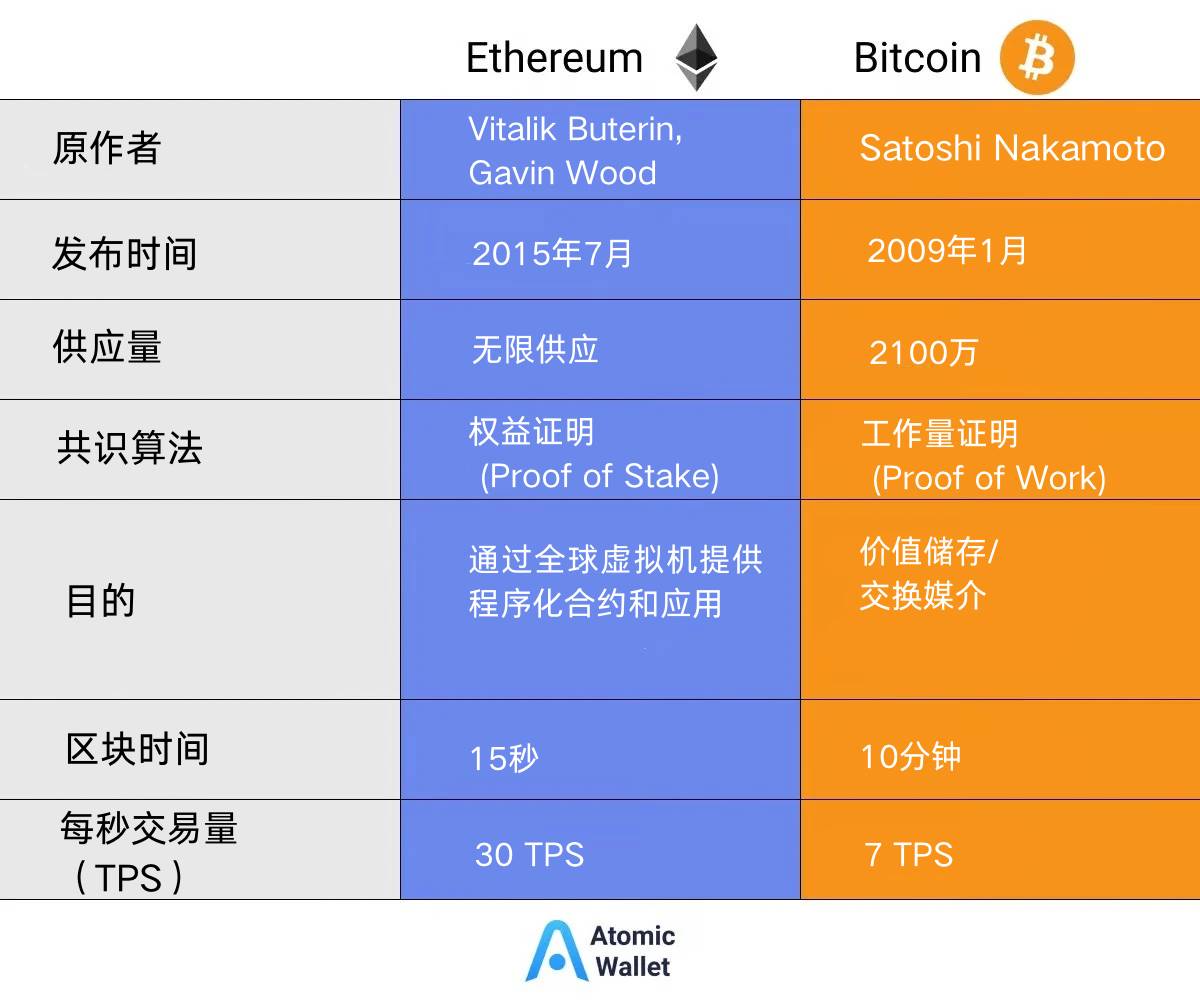

2009 年,比特幣誕生;它是一種金融模型,旨在通過一種無法篡改的貨幣資產來消除金融系統中的信任問題。

比特幣通過引入區塊鏈來實現這一目標。區塊鏈是一個由大量電腦保護的去中心化資料庫,並由有限的貨幣單位 —— 比特幣 (BTC)—— 驅動。

比特幣是一個點對點且加密安全的網路。它允許所有使用者自行保管自己的資金,並由一個無法被單一權力隨意膨脹的發行計劃管理。這些因素使得比特幣被譽為數位黃金。

檢視文章以瞭解比特幣網路的概述。

無需信任的代碼

在比特幣誕生 6 年後,Vitalik Buterin 設想了一種更通用的區塊鏈。這種區塊鏈不僅允許用戶持有和轉移數字資産,還能利用區塊鏈的不可篡改性創建無需信任的應用程序和構建去中心化的子經濟體。

這些陳述乍一看可能會讓人困惑,所以請耐心點。

最重要的是要理解,以太坊的核心創新是智能合約。

智能合約是一種數字協議,通過代碼自動執行和強制執行預定義條件下的協議,從而無需人工幹預。

這些合約的實現依賴于一些關鍵的區塊鏈特性:

- 不可變賬本:一旦合約部署,其條款便無法更改。

- 去中心化的經濟安全:網絡通過經濟激勵和大量的網絡參與者(而非單一中心實體)來确保安全。

你可以將智能合約想像成一本食譜書,當所有食材準備齊全時,它會自動制作美食。一旦代碼(在這個比喻中是食譜)被提供,就不再需要人工干預。

這個食譜是開源的,意味着每個人在同意合同之前都可以查看將會制作什麽(以及如何制作)。它也是不可變的,一旦部署就不能更改。

比特幣 vs 以太坊

從巨集觀角度來看比特幣和以太坊,可以將比特幣網路比作一個非常安全的計算器。就像計算器執行算術運算一樣,比特幣網路高效地處理點對點的價值傳輸。

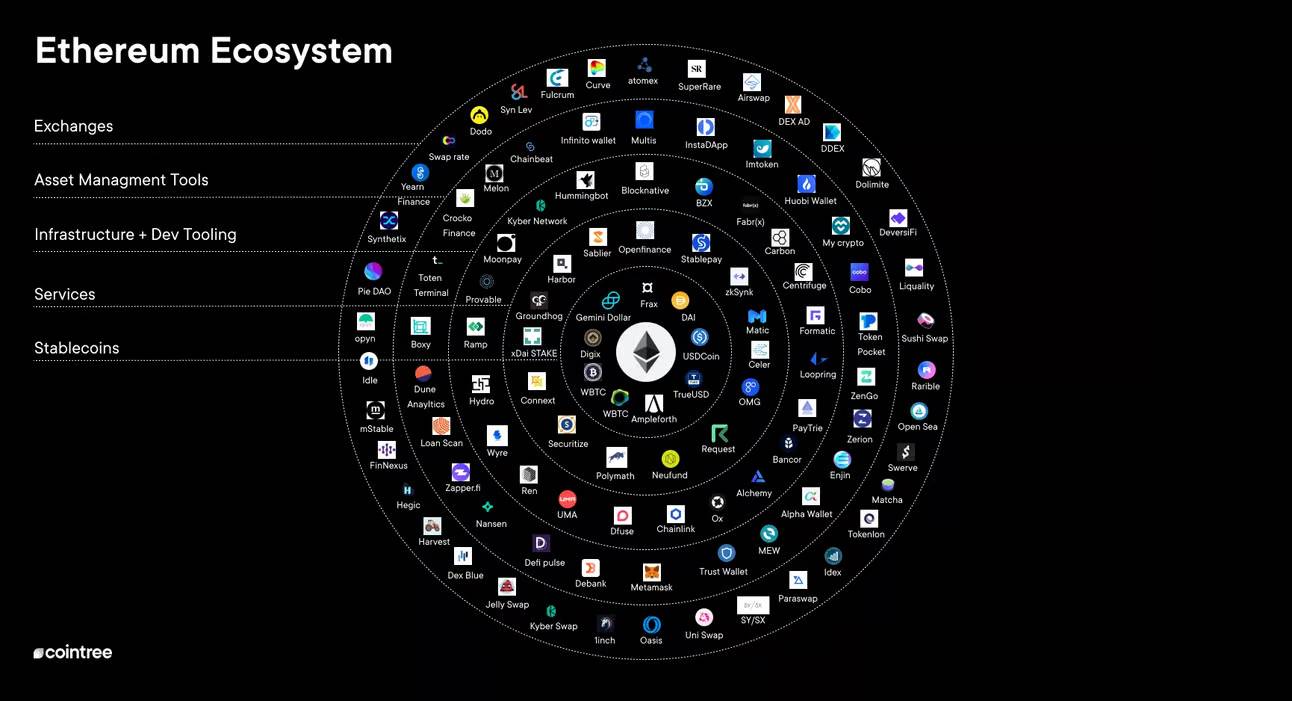

而以太坊則可以類比為蘋果應用商店 —— 它為開發者提供了一個構建和執行應用程式的基礎平臺。

就像應用商店為 iPhone 上的應用程式提供安全環境一樣,以太坊為建立和執行智慧合約及去中心化應用程式(dApps)提供了一個去中心化且可程式設計的區塊鏈環境。

繼續這個比喻,雖然比特幣是一個交易網路,但以太坊就像一整臺電腦。

世界電腦

與傳統電腦不同,傳統電腦的狀態是內部實現的(即系統或軟體在特定時間點的具體狀態),而以太坊電腦,也稱為以太坊虛擬機器 (EVM),通過在龐大的電腦網路中執行合約來執行。

當一筆交易在以太坊區塊鏈上執行時,EVM 確保網路中的每臺電腦(或節點)以相同的方式處理和批准交易。

每次新增一組新的交易時,它被稱為 「區塊」—— 因此得名區塊鏈。像以太坊這樣的公共區塊鏈允許任何人新增資料,但不能刪除資料。

該網路由加密貨幣以太幣 (ETH) 提供動力,用於支付交易的計算資源。每筆交易都需要 ETH 執行,這意味著如果比特幣 (BTC) 是數位黃金,那麼以太幣 (ETH) 就是數位石油。

在最近的一份報告中,全球最大的銀行 —— 中國工商銀行 (ICBC) 讚揚了以太坊和比特幣的增長。該銀行將比特幣比作黃金,因其稀缺性,同時將以太坊稱為 「數位石油」,指出其在 「提供強大平臺」 以支援眾多 Web3 創新中的作用。——FXStreet

需要注意的是,當我們說交易時,與比特幣網路不同,我們並不僅指資金的傳送。在以太坊上,交易是指任何改變網路狀態的操作,由於智慧合約的建立,這可能是從部署新合約到投票治理或在鏈上游戲中購買新物品的任何操作。(稍後會詳細介紹)

經濟安全

關於以太坊網路,人們首先想到的問題之一是安全性。我們如何确保這些智能合約的安全?

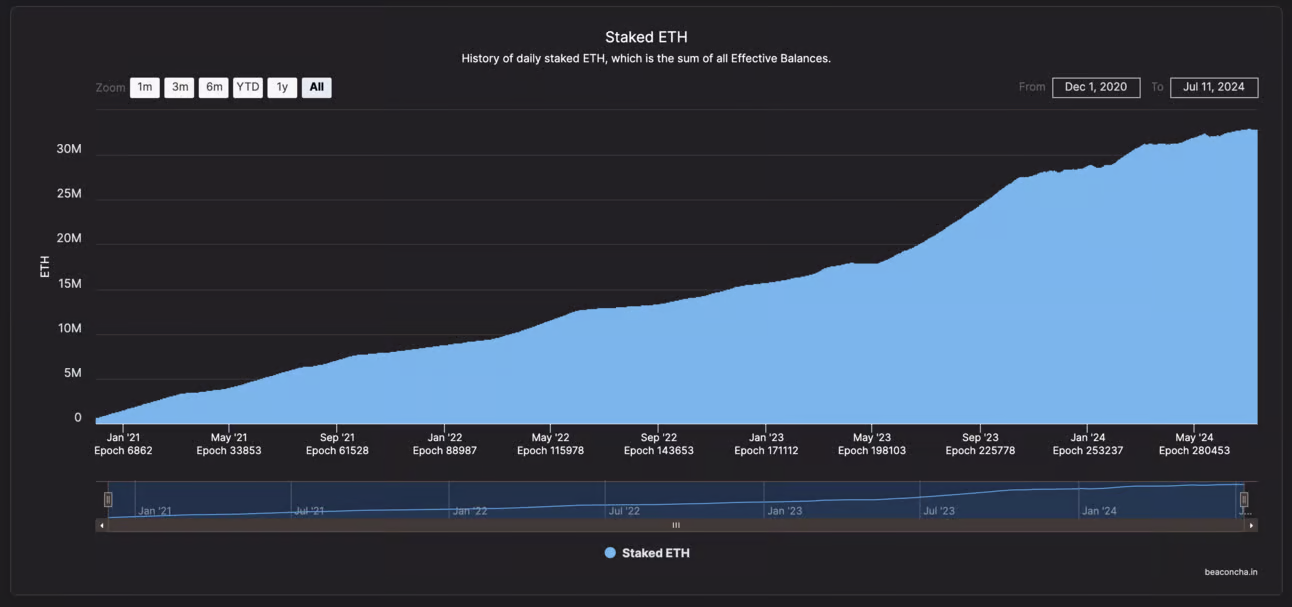

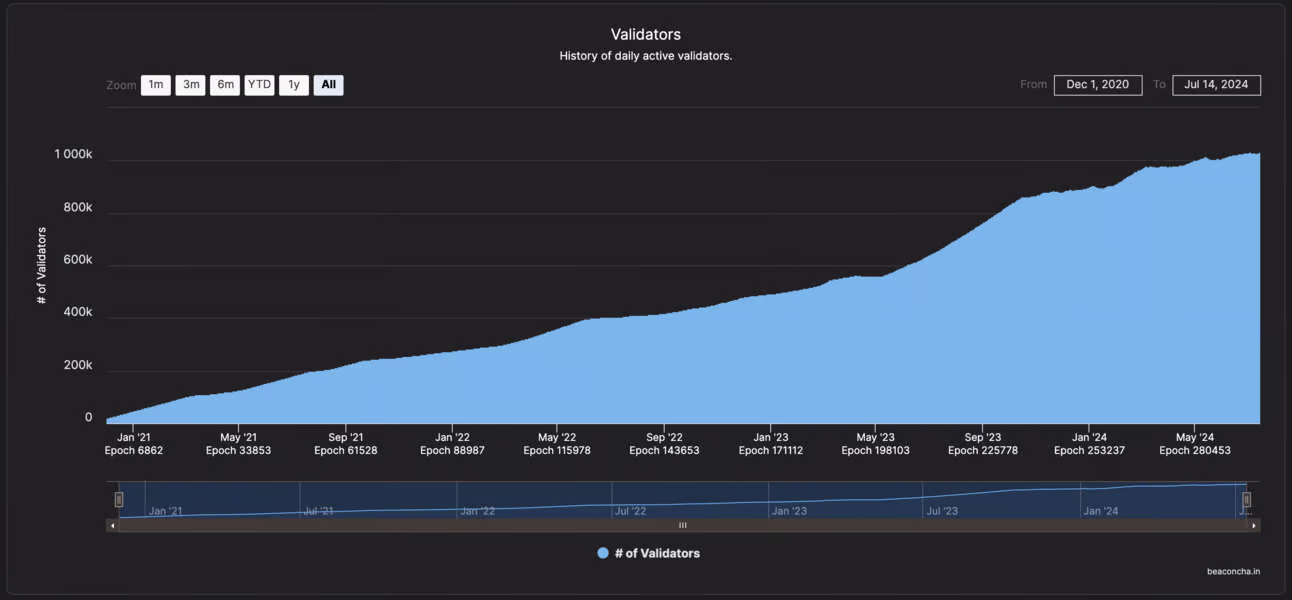

以太坊通過權益證明 (PoS) 共識機制在經濟上得到保障。

在 PoS 中,網絡狀态通過驗證者來改變——這些參與者負責存儲數據、處理交易和向區塊鏈添加新塊。

要成爲驗證者,用戶必須鎖定以太币 (ETH) 作爲抵押,并運行必要的計算硬件以維護和更新網絡狀态。爲了舉例說明如何添加新塊,假設在一個塊内發生了兩筆簡單的交易。

- John 向 Betty 發送 1 ETH。

- 開發者 Bob 花費 2 ETH 創建一個新的智能合約。

網路中所有驗證者的工作是驗證這兩筆交易并相應地更新網絡狀态。在這個例子中,驗證者需要确保 John 的賬戶減少 1 ETH,Betty 的賬戶增加 1 ETH,并且一個新的智能合約被創建并記錄在區塊鏈上。

網路中的驗證者在本地硬件上更新狀态,一旦大多數(超過 50%)驗證者同意交易有效且狀态更改正确,下一個區塊就會被添加。這個共識機制确保了網絡狀态的完整性和準确性。

如果驗證者不誠實并謊報網絡狀态(例如,将本地計算機更新爲 John 向 George 而非 Betty 發送了 1 ETH),并且超過 50% 的網路參與者持不同意見,他們将面臨被削減并失去部分或全部質押 ETH 的風險。

驗證者通過新鑄造的 ETH 和交易費用獲得獎勵,這爲他們提供了經濟激勵,使他們在網絡中行事時保持最佳利益。

簡單來說,參與者在經濟上被激勵去保障以太坊網絡的安全。

這個 50% 規則意味着,如果有人想要篡改信息或欺騙系統,他們需要控制網絡上超過一半(51%)的計算機。目前,這大約需要 1030 億美元。

由于以下原因,這幾乎是不可能的:

- 市場流動性:以太坊市場缺乏足夠的流動性來處理 1030 億美元的購買,而不會引起極端的價格波動。

- 交易所限制:沒有單一交易所或多個交易所的組合可以在一筆交易中處理如此大規模的購買。

- 監管和合規問題:如此規模的購買将引起監管機構的關注,并需要遵守廣泛的反洗錢 (AML) 和了解客戶 (KYC) 規定。

- 對手風險:找到足夠的賣家來滿足 1030 億美元的 ETH 需求幾乎是不可能的。

可程式設計經濟

我們瞭解到,以太坊不僅可以進行交易和儲存金融價值,還允許基於預定義的指令建立和執行無需信任的協議。

這意味著,雖然比特幣創造了一個有限的去中心化貨幣單位,但以太坊創造了一個新的金融系統的可能性。

以往,金融系統需要銀行和借貸代理等中介,而智慧合約使得去中心化應用 (dApps) 的程式設計成為可能,這些應用一旦部署就不再需要人工干預。

去中心化應用

那麼,可以建立哪些去中心化應用呢?

幾乎任何需要協議、中介、信任以及集中的故障點的東西都可以利用區塊鏈技術來去中心化和減壓系統。

從供應鏈管理和醫療保健到遊戲和數位身份,潛在的設計空間是無限的。除了能夠消除人工中介,區塊鏈技術還提升了資料的效率和連線性。今天孤立和陳舊的資料庫正在向更高效和連線的技術層演變。

- 區塊鏈,這種用於比特幣和其他加密貨幣網路的數位記錄技術,是金融世界的潛在變革者。但它在供應鏈管理中也有很大的前景。區塊鏈可以通過加快和更具成本效益地交付產品、增強產品可追溯性、改善合作伙伴之間的協調以及幫助獲得融資來大大改善供應鏈。—— 哈佛商業評論

到目前為止,獲得最大吸引力的領域是去中心化金融,簡稱 DeFi。

去中心化金融

鏈上借貸市場使任何有網際網路連線的人都可以提供代幣化資產,並通過借出這些資產獲得利息。這些交易沒有中間人干預,只由一段加密程式碼通過供需機制的數學模型預先確定利率。

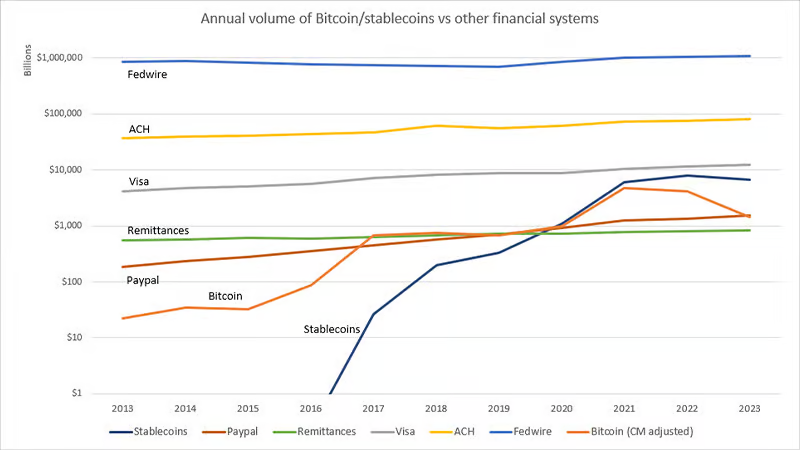

穩定幣的出現為使用者提供了國家貨幣(如美元和歐元)的代幣化版本 —— 這是一個價值 1610 億美元的行業,已經吸引了 Visa 和 Paypal 等傳統金融巨頭的採用。

穩定幣由透明的鏈下儲備(如美國國債)支援,或與美元掛鉤但由 ETH 支援,使任何人、任何地方都能即時訪問他們選擇的線上代幣化貨幣。

這種技術對那些因集中權力的貪婪和操縱而導致貨幣通貨膨脹和貶值的國家尤為重要。

例如:

- 委內瑞拉:由於惡性通貨膨脹,許多委內瑞拉人轉向穩定幣如 Tether (USDT) 來儲存價值和進行交易,從而繞過不穩定的玻利瓦爾。

- 阿根廷:面對高通膨和貨幣管制,阿根廷人越來越多地使用穩定幣來保護他們的儲蓄並促進國際貿易。

- 土耳其:在經濟不確定性和貨幣貶值的情況下,土耳其公民採用穩定幣來保護他們的財富免受里拉波動的影響。

本質上,穩定幣賦予法定貨幣網際網路的超能力,使其可以像其他網際網路資料一樣流通。—— Circle

讓我們深入瞭解一些最著名的去中心化金融 (DeFi) 協議。

去中心化穩定幣

第一個構建在以太坊上的去中心化應用 (dApp) 是 Maker DAO,這個協議允許用戶創建和管理去中心化穩定币 Dai。Dai 與美元挂鈎,但由 ETH 支持。

要獲得 Dai,用戶需要在智能合約中提供以太幣 (ETH) 作爲抵押。一旦生成、購買或接收,Dai 可以像其他加密貨币一樣使用:可以發送給他人,用于支付商品和服務,甚至可以通過 Maker 協議中的 Dai 儲蓄率 (DSR) 功能持有以賺取利息。

借貸市場

Aave 是一個去中心化的非託管借貸協議,使用者可以作為存款人或借款人參與。存款人提供流動性以賺取被動收入,而借款人則可以借用這些資產用於其他 DeFi 應用。

使用者可以提供他們選擇的資產和數量,並根據市場需求賺取被動收入。提供資產後,使用者可以用這些資產作為抵押進行借款。

流動質押協議

Lido Finance 是一個去中心化金融 (DeFi) 協議,為各種權益證明 (PoS) 區塊鏈提供流動質押解決方案。

使用者可以通過 Lido 這樣的流動質押協議質押他們的資產,該協議將代表他們質押並返回一個流動資產,而不是將加密貨幣鎖定在質押合約中。

這種方法讓使用者在享受質押獎勵的同時,保持資產的流動性,從而在 DeFi 生態系統中實現更多的靈活性和參與。

去中心化交易所

Balancer 是一個去中心化交易所 (DEX) 協議,允許用戶直接從他們的錢包中交換各種加密貨币,無需中央權威或中介。

Balancer 使用自動做市商 (AMM) 模型,流動性提供者将代币對存入流動性池中,價格由池中代币的比例通過數學公式确定。用戶被激勵提供流動性,以賺取池中産生的交易費用的一部分。

去中心化自治組織

數千個金融應用已經基于去中心化的理念形成,去除了傳統金融中的權力層級,取而代之的是去中心化自治組織 (DAO)。

DAO 是在區塊鏈上運行的組織,其規則和決策由計算機程序編碼,而不是由中央權威控制。DAO 的成員通常持有治理代币,賦予他們投票權,使他們能夠提出和投票決定資金分配、财務管理和項目開發等事項。

這種去中心化結構确保了透明度,因爲所有操作和交易都記錄在區塊鏈上,并且允許更民主的決策過程,權力分布在所有成員之間,而不是集中在少數人手中。

無信任經濟

我們已經討論了很多內容,現在讓我們總結一下並得出結論。

合作是每個偉大社會的特徵,但當群體規模超過 150 人時,建立牢固關係的能力會減弱,取而代之的是依賴敘述、故事和集中機構。

雖然這些實體的形成使得群體可以擴展套件並構建複雜的社會結構,但也因此形成了非常不穩定的組織,一個壞行為者就能利用集體的力量為自己謀利。

博弈論告訴我們,做好人對社會的成長是有利的。但歷史也表明,一個全是好人的社會容易被壞行為者侵蝕。

為了實現下一波廣泛而先進的合作社會,必須有一個新的支援結構來實現這一目標。

智慧合約的有趣之處在於,它們不試圖圍繞一個不完美的模型構建結構,而是完全重新定義了這個模型。

當前社會將信任的權力集中在中央機構中,而智慧合約的引入則為社會提供了一種新的基礎設施,支援下一代信任最小化的應用和服務的發展。—— ChainLink

我和許多人相信,全球金融系統和社會每個成員的生計不能僅僅依賴那些有經濟動機操縱真相以謀取利益的人的 「好話」。

你呢?

📍相關報導📍

V 神 EthCC 演講全文:以太坊的優勢在哪、未來如何優化?