美國通膨壓力持續升高,1 月消費者物價指數(CPI)連續第三個月上漲,然而,總統川普卻仍呼籲聯準會(Fed)降息。《華爾街日報》批評,川普的貨幣政策主張可能加劇通膨,並對美國經濟帶來更大風險。若聯準會過早降息,恐讓物價再度失控,影響選民的實質購買力。

(前情提要:美國CPI超預期,川普喊:一定要降息、普丁同意停戰談判,比特幣反彈突破 9.8 萬美元)

(背景補充:川普傳考慮合併聯邦存款保險(FDIC)與貨幣監理署(OCC),削弱銀行監管權力)

僅管美國通膨壓力持續上升,但總統川普昨(12)日仍再度呼籲聯準會(Fed)降息。《華爾街日報》社論批評,川普對貨幣政策的理解存在重大錯誤,若聯準會在此時降息,恐怕會讓通膨進一步升溫,甚至回到拜登政府時期的高點。

根據美國勞工部最新數據,1 月消費者物價指數(CPI)月增 0.5%,年增 3%,核心 CPI(剔除食品與能源)則上升 0.4%,過去 12 個月累計上漲 3.3%。這是通膨連續第三個月攀升,美國物價並未如市場預期般快速降溫。

市場隨即做出反應,10 年期美國公債殖利率從 4.53% 跳升至 4.63%,反映投資人對通膨的擔憂。面對這樣的經濟環境,聯準會短期內降息的機率驟降,部分分析師甚至認為 2024 年內只會有一次降息,且可能延後至 10 月。

川普經濟學的矛盾:高關稅 + 低利率 = 高通膨?

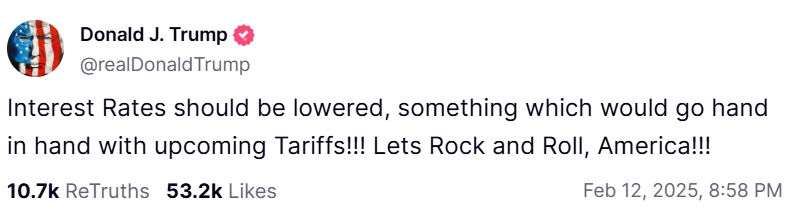

然而川普的解讀卻完全不同。他在社群媒體上發文表示:

應該降低利率,這與即將到來的關稅相輔相成!

這番言論引發市場疑慮,因為高關稅通常會推升進口商品價格,帶來更大的通膨壓力,而低利率則可能助長物價上漲。若兩者同時發生,美國通膨可能會進一步惡化。

作為房地產開發商出身的政治人物,川普過去一直偏好低利率與弱勢美元,因為這能有助於借貸與投資。然而,當前的經濟環境與他 2017 年剛上任時大不相同,聯準會如今的首要任務是壓制通膨,而非刺激經濟成長。

聯準會的態度:不會受政治干預影響

聯準會主席鮑爾(Jerome Powell)昨晚在國會聽證會上也明確表示,央行決策將完全取決於經濟數據,而非政治壓力。他強調:

我們會根據經濟狀況來決定利率政策,而不是因為某些人的要求而改變方向。

事實上,聯準會去年曾預測今可能降息兩次,但隨著通膨回升,市場預期已經大幅修正,認為今年可能僅有一次降息,甚至有可能不降息。

通膨升溫,對川普選情是利多還是風險?

對川普來說,通膨議題是一把雙面刃。他在選戰中不斷攻擊拜登政府的通膨表現,強調民眾購買力下降、生活成本飆升。但如果他當選後通膨再度惡化,將直接影響選民對他的信任。

過去三個月,美國實質平均收入幾乎持平,若物價繼續上漲而薪資成長跟不上,將再次成為選民最關心的問題。川普的經濟政策可能會帶來更大的風險,甚至成為他 2025 年就任後的最大挑戰。

📍相關報導📍

美國CPI超預期,川普喊:一定要降息、普丁同意停戰談判,比特幣反彈突破 9.8 萬美元