總鎖倉價值 TVL( Total Value Locked )是 DeFi 中評估項目的一個指標,TVL 越大的項目,說明管理的資金規模越大,但 TVL 在不同的應用層面上,具有不同意義。本文詳細分析 TVL 的不同解讀方式。

(前情提要:打擊DeFi虛假泡沫!DefiLlama關閉雙重計數,全網TVL驟降220億美元!)

(事件背景:爆料 : Solana百億TVL的真相 —— Saber兄弟分飾11角,用樂高疊出以太坊殺手)

原 Solana 開發者 Ian Macalinao 以 11 個獨立開發人員的身份在 Solana 上創建了大量相互堆疊的協議,抬高 Solana 上 TVL 的做法引發廣泛關注。8 月 6 日,DeFi 數據提供商 Defi Llama 修改了公鏈 TVL 的計算方式,默認取消了不同協議堆疊造成的 TVL重複計算。

TVL 代表著什麼?它在不同的使用場景中有什麼價值?

TVL 代表什麼?

總鎖倉價值( Total Value Locked,TVL )是 DeFi 中評估項目的一個指標。相對而言,它容易理解,TVL 越大的項目,說明管理的資金規模越大,用總市值/TVL 可以簡單地評估一個項目是低估還是高估。

同時,TVL 也是非常具有迷惑性的指標。首先,它是一個靜態指標,當前的數據並不能保證未來還有同樣的數據,尤其是在波動較大的加密市場,項目方的短期激勵和幣價的波動都會造成 TVL 的大幅變化。此外,在應用類項目層面,不同項目的 TVL 代表的意義並不相同。在公鏈層面,不同協議間的相互堆疊會造成公鏈 TVL 的虛高。

TVL 在 DEX 和借貸協議中的意義

在 DEX 中,真實的 TVL 代表著 DEX 中的流動性,如 Uniswap 沒有流動性挖礦,也無需質押 LP 代幣或 UNI 代幣,TVL 就指代其流動性。但有些 DEX 已經賦予了治理代幣捕獲協議價值的功能,如 Curve 和 Sushi,均可以質押協議的治理代幣獲得交易手續費分成,這部分質押的代幣理論上也可以計算到 TVL 中,Defi Llama 將這些質押的代幣單獨列在了 “Staking” 中。

在借貸協議中,Compound 的 TVL 指的是「存貸差」,也就是總存款減去總借款,代表著協議中剩餘的流動性,這一數據和總存款、總借款一樣值得被關注。

Aave 在此基礎上可以質押 AAVE 代幣和 LP 代幣獲得通膨獎勵,這部分質押的代幣同樣被單獨列在 Staking 中。

而 MakerDAO 的情況則有所不同,因為用戶從 Maker 中借出的資金是協議發行的 DAI,並不會影響存入 Maker 的資金,因此 Maker 的 TVL 直接代表總存款。

無論是否算上 Staking 部分,單獨的 DEX 和借貸協議均未造成 TVL 的重複計算,而排除 Staking 部分的數據也就是協議的真實流動性。在少數 DEX 和借貸協議衍生品互相組合的情況下則會造成重複計算,如 Aave 採用 Uniswap 的某些 LP 代幣為抵押品、在 DEX 中提供 Aave 中 aToken 的流動性,則會在公鏈層面造成 TVL 的重複計算,但這類應用場景相對較少。

延伸閱讀:IMF 金融穩定報告:DeFi 不夠去中心化,50% TVL 由不到 10 個帳戶提供

容易造成 TVL 重複計算的項目

某些項目本身就建立在其它底層 DeFi 項目之上,因此在公鏈層面天然就容易造成 TVL 的重複計算。

收益類

收益類項目中的用戶資金全部存放在其它底層協議中進行挖礦,因此,此前在統計公鏈 TVL 時全部進行了重複計算。

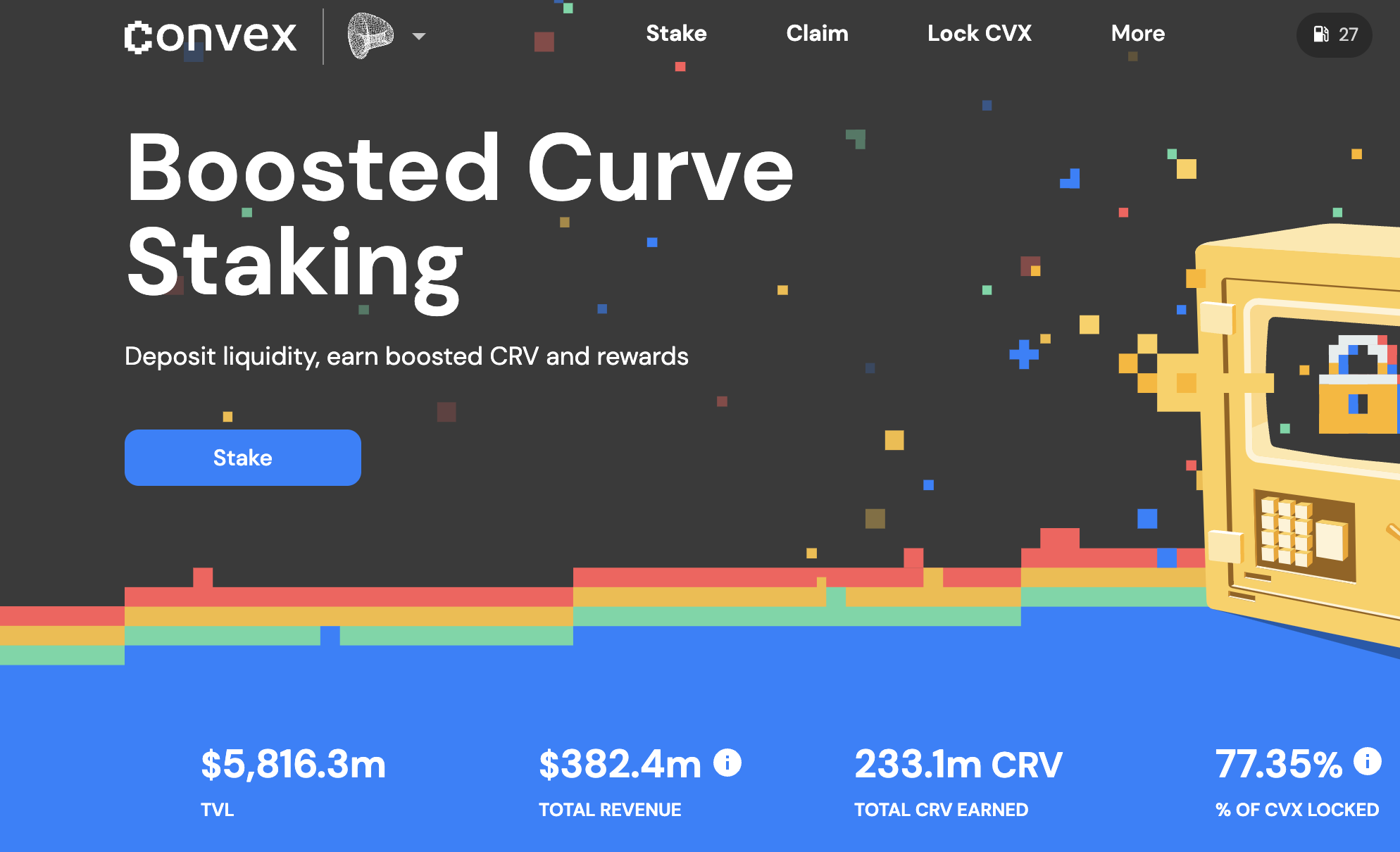

收益類項目的代表是 Yearn、Convex Finance 這類建立在 Curve 上的應用。如現在資金體量更大的 Convex Finance,因為該協議有大量的 CRV 代幣持倉並進行質押,因此可以幫助用戶在 Curve 挖礦時獲得更高的收益。

CRV 的持有者可以將 CRV 兌換為 CVXCRV,質押後分享 Convex 的部分收益,也可以在二級市場上將 CVXCRV 兌換回 CRV,但不能通過協議直接贖回,此舉也幫助 Curve 鎖定了更多 CRV 代幣。截至 8 月 10 日,Convex Finance 的 TVL 為 44.7 億美元,排名第 6。

Ian Macalinao 在 Solana 上進行的一系列操作,主要也是圍繞去中心化交易所 Saber 建立了收益聚合器 Sunny,曾經 Solana 中的 TVL 只有 105 億美元時,Saber 和 Sunny 佔據 75 億美元,足見重複計算的比例之高。

流動性質押

流動性質押協議是很容易導致 TVL 被重複計算的一類應用,由於它可以以衍生品的形式,幫助用戶在獲得 PoS 收益的同時賦予代幣流動性,這些衍生品也通常再次被存放在 DEX 或借貸協議中。

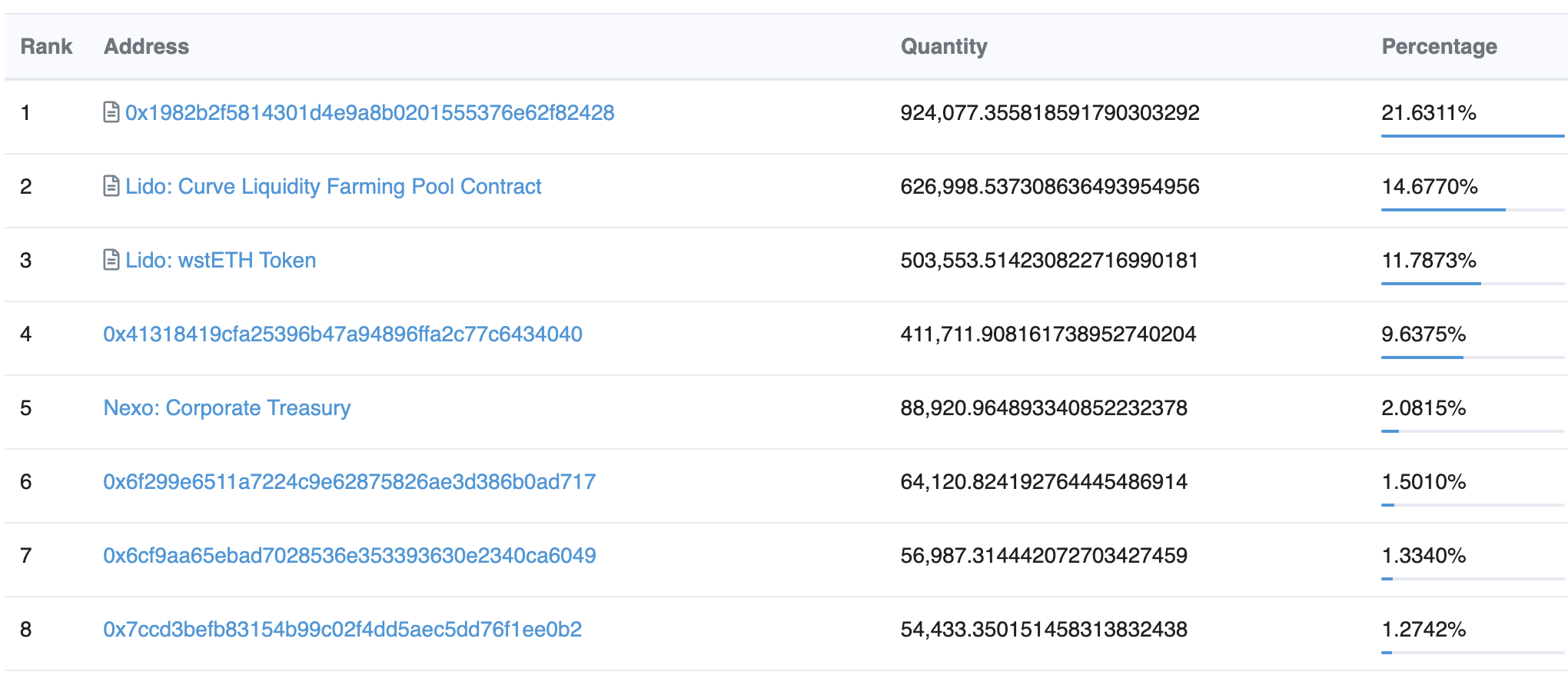

以 Lido 為例,它的 TVL 一共 77.5 億美元,其中在以太坊上鎖定的 ETH 共計 76.1 億美元,發行的衍生品 stETH 也在各種 DeFi 項目中得到應用。

從區塊鏈瀏覽器上可知,約有 21.6% 的 stETH 在 Aave 中作為抵押品,約有 14.7% 的 stETH 在 Curve ETH/stETH 池中提供流動性,這兩者均已包含在 Aave 或 Curve 的 TVL 中。

目前,Defi Llama 在計算公鏈的 TVL 時已不再計算流動性質押協議中的資金,如 stETH 只有存在其它鏈上協議中時才會被統計。但這樣可能也會造成統計的 TVL 偏低,部分 stETH 存在於中心化交易所或借貸機構中,並未被統計在公鏈的 TVL 中,但理論上也有對應的 ETH 質押在鏈上。

服務類

某些協議為用戶提供服務,這些資金同樣存在於其它底層協議中,會造成公鏈 TVL 的重複計算,例如較有代表性的 Instadapp。

Instadapp 是一個「中間件」層工具,可以有效幫助用戶在各種 DeFi 協議之間無縫連接。Instadapp 針對 Aave、Compound、Maker、Uniswap、Liquity 的資產管理功能簡化了 DeFi 操作,有意成為 DeFi 前端,而它提出的 DeFi 智能層(DeFi Smart Layer,DSL)希望能夠成為 DeFi 的基礎設施層。它的閃電貸功能可以幫助用戶方便的完成加槓桿、降槓桿、切換債務頭寸等操作,針對 Maker 的金庫自動再融資還可以在 ETH-A Vault 觸及清算線時自動將債務遷移到其它抵押率更低的 Vault 中,保障用戶借貸頭寸的安全。

Instadapp 的 TVL 最高時約為 135 億美元,目前為 26 億美元,位於第 10 位。由於 Instadapp 管理的資金已經完全存放於其它協議中,在統計公鏈 TVL 時不再重複計算其 TVL 是合理的。

小結

TVL 數據容易被誤讀,但也並非一文不值,我們應該清楚的理解它在不同的使用場景中所代表的含義。在應用層面,TVL 代表著項目的當前數據,可以用於橫向對比。在公鏈層面,此前存在著大量的重複計算,Defi Llama 的本次改動讓鏈上的 TVL 數據大幅下降,隨著泡沫的「破滅」,更真實的數據也更有價值。