美債殖利率倒掛自 2022 年 7 月開始,已經維持超兩年時間,創下 1980 年代以後最久的紀錄。此前每次倒掛結束後就會迎來經濟衰退,這次會失靈?

(前情提要:鮑爾再放鴿:通膨數據提振了Fed降息信心,正關注勞動市場意外走弱)

(背景補充:美國經濟為何沒衰退?華爾街日報:這三個原因避免了硬著陸…)

經濟學家最常用的衰退訊號之一,那就是「美債殖利率倒掛」,近半世紀以來,每次殖利率倒掛解除後,必定都會迎來經濟衰退。

殖利率倒掛是什麼?

正常的情況下,越長天期的債券需要越久的時間才能拿回本金,過程中因承擔較多的風險 (ex: 通膨、戰爭),所以通常殖利率會更高。

但如果因為經濟預期、央行政策(這次聯準會疫情後為了抑制通貨膨脹,短時間內快速提高短期利率)、流動性需求等原因,造成短天期債券殖利率 > 長天期債券殖利率的狀況發生時,就稱為殖利率倒掛。

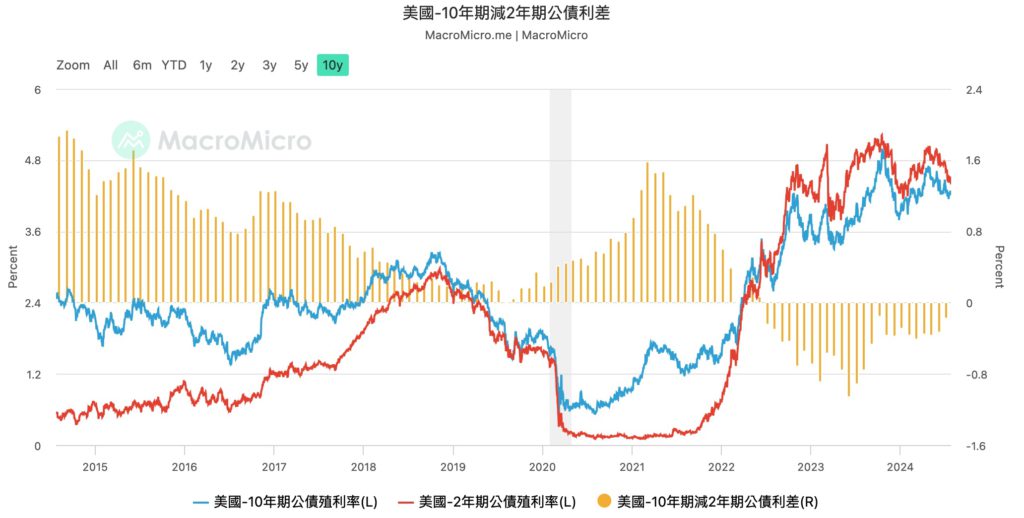

疫情後,殖利率倒掛已長達兩年之久

目前根據 WGB 數據,美國 2 年期公債利率為 4.389 %(其他更短天期的利率都更高)、10 年利率則為 4.206 %。本輪因為新冠疫情所造成的倒掛現象,已經超越了兩年時間(從 2022 年 7 月開始)持續寫下 1980 年代以來最久的紀錄。

近半世紀殖利率倒掛解除後,都發生經濟衰退

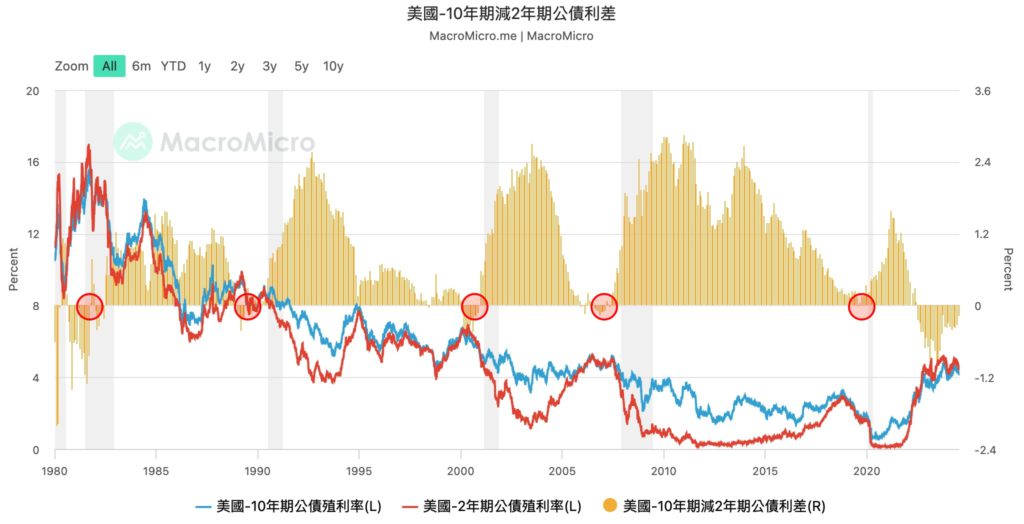

從下方《財經 M 平方》的歷史數據圖可以看到,美國從 1980 年代至今,一共歷經了五次經濟衰退,且此前皆出現過殖利率倒掛情形,以下問您整理簡述。

- 1981~1982 年:第二次石油危機爆發引發通膨再度走高,美國央行強力的貨幣緊縮使得經濟再次進入衰退。

- 1990 年~1991 年:貨幣政策收緊,加上波斯灣戰爭引發供給衝擊再度推高通膨。

- 2001 年:網路科技泡沫,再加上 911 事件造成衝擊。

- 2008 ~ 2009 年:美國房地產信用破裂、金融危機爆發

- 2020 年:新冠疫情擴散,全球大封鎖(倒掛時間短)

美國經濟這次能成功軟著陸?

但是這一次,美國讓多數經濟學家跌破眼鏡,不僅成功壓制了通膨,經濟反而還發展得相當不錯,財政部長葉倫也多次宣布美國實現了軟著陸。

對於這次倒掛現象未能成功預期經濟衰退的原因?經濟學家 Jim Paulsen 此前對此分析表示,一來是因為這次倒掛發生前已經發生過一次大幅衰退(疫情封城期間)、二來是由於這次企業能夠在央行快速升息之前(通常會使企業融資困難),有足夠多的時間反應,所以可能才讓這次經濟沒有崩潰。

但這是否代表美國經濟真的安全了?可能也不是百分百的答案,畢竟接下來聯準會預計將開始降息,是否會迎來利好落地就是利空的現象、以及由 AI 熱潮推動的泡沫是否會破滅,都還有很大的不確定性,投資者仍要小心謹慎。

美國公債殖利率怎麼計算

美國做為全球最大的經濟體,一般認為其發行的公債違約風險很低,因此廣受投資者歡迎,而所謂的「美國公債殖利率」簡單來說就是指該項投資的報酬率。

通常美國發行公債的時候會有「票面價格」及「票面利息」,公債殖利率 =「票面利息 / 票面價格* 100%」。由於票面利息不會改變,但票面價格會隨市場需求而變動,因此殖利率會有所變化。

舉例來說,假設投資一美債票面價格 1,000 美元,一年後的票面利息收益為 30 美元,年化的投資報酬率就是 3%,也就是殖利率。

但當債劵需求降低,投資人可以用較低價格買入,例如 800 元,但在利息不變的情況下,殖利率就變為 30/800 * 100% = 3.75%。

📍相關報導📍

Tether報告:持有289億美元美債儲備;穩定幣所持短期美債市佔達2%