在本篇文章中,我們深入研究了 Tether 的崛起,探討了其主要增長途徑、採用情況、使用性質和儲備持有情況,通過鏈上資料全面瞭解這個穩定幣巨頭。本文源自 Coin Metrics’ State of the Network 的文章,由深潮整理、編譯及整理。

(前情提要:Tether登陸俄羅斯!一口氣註冊四個商標,USDT(泰達幣)市值突破950億美元新高)

(背景補充:牛市資金潮來了!穩定幣2週內「增發70億鎂」,USDT市值破新高)

儘管在中央集權和透明性方面存在有效的擔憂,但不應忽視 Tether 提供的多樣化好處。穩定幣通常被視為加密貨幣的 「殺手級應用」,在連線傳統金融與數位資產生態系統方面發揮著至關重要的作用。

在這個領域,以美元支援的穩定幣在過去幾年中經歷了令人矚目的採用。穩定幣便於 7 天 24 小時全方位的價值交換,充當價值儲存、交換媒介,並為美元匱乏的經濟體提供了關鍵價值主張,特別是在新興市場,人們在這些市場面臨高通膨、貨幣貶值或有限的基本金融服務。隨著新發行商、抵押品型別和實用性的不斷擴大,Tether(USDT)已成為一股主導力量。

介紹

作為主要以法幣抵押的穩定幣,Tether 佔據了超過 1200 億美元的穩定幣市值的 75% 以上。然而,這種主導地位伴隨著相當多的懷疑,特別是圍繞其儲備的透明性和性質管理 Tether 基金的公司 Cantor Fitzgerald 的執行長霍華德・盧特尼克 (Howard Lutnick) 最近就其支援的合法性發表的言論可能緩解了一些擔憂。然而,USDT 影響力的巨大規模值得更仔細的審視。

USDT 供應:創下新高

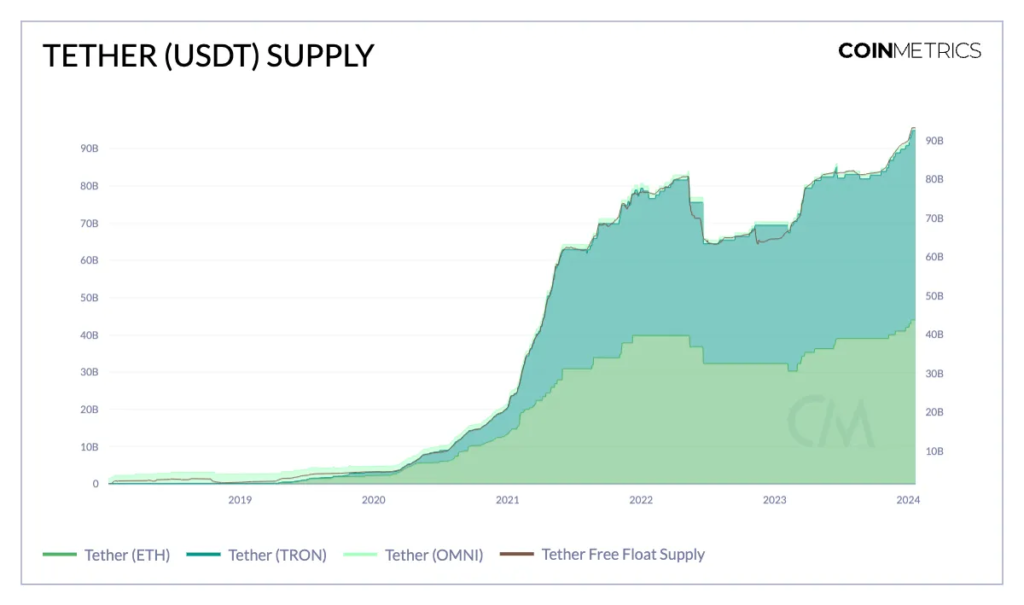

圍繞現貨比特幣 ETF 的興趣最近可能無意中分散了對 Tether 顯著增長的關注。 Tether 最近實現了一個新的里程碑,超過了有史以來的最高供應量,達到超過 950 億美元,同比增長 35%。

分析這個總量的分佈,有 46% 的供應,即 440 億美元是在以太坊區塊鏈上鑄造的。相反,53% 的供應,即 508 億美元是在波場上發行的。

與此同時,在 2020 年 1 月,Omni 的發行幾乎佔到了總量的 33%,由於 Tether 決定停止支援該網路,這一比例已經降至 1%。隨著數位資產生態系統不斷發展,Tether 的發行正在擴展套件到諸如 Solana 和 Avalanche 等替代 Layer 1 網路上。這種擴展套件增強了 USDT 在各種鏈上生態系統中的實用性。

採用趨勢的轉變

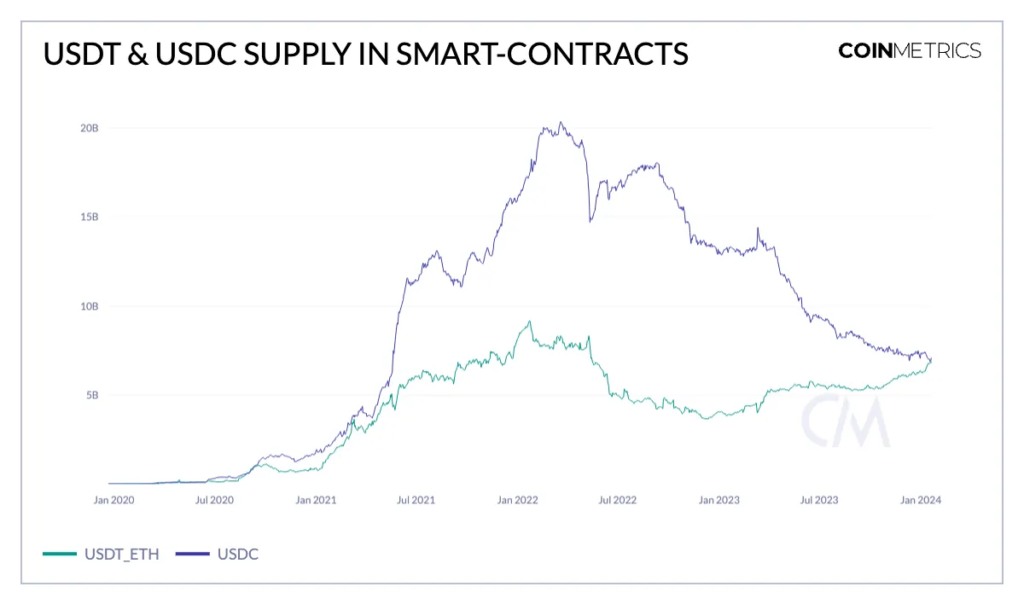

最近的動盪,尤其是矽谷銀行(SVB)的崩潰和 Operation Choke Point 2.0 的後果,可能已經成為離岸穩定幣激增的催化劑。深入研究這一增長的構成揭示了關鍵的增長驅動因素。一個特別值得注意的趨勢是 USDT (ETH) 在智慧合約中的重要性日益凸顯,該領域自成立以來一直由 Circle 的 USDC 主導。

SVB 危機的後果似乎動搖了市場對 USDC 的信心,無意中提高了 USDT 對智慧合約的參與度。自從 2023 年 3 月以來,USDT 在這個領域的存在已經從 40 億美元增加到了近 69 億美元。這一轉變突顯了 USDT 在去中心化金融(DeFi)應用中的日益流行,這一趨勢在我們的其他市場報告中有體現。值得注意的是,USDT 在 Aave v2 和 Compound 等領先的市場上已經超越 USDC,進一步鞏固了其在 DeFi 領域的地位。

USDT 在 DeFi 中的不斷增加的影響力,明顯體現在借貸平臺和交易所中,突顯了它在與美元相關的無需信任的交易中的關鍵作用,最終實現了更廣泛和更高效的金融服務訪問。

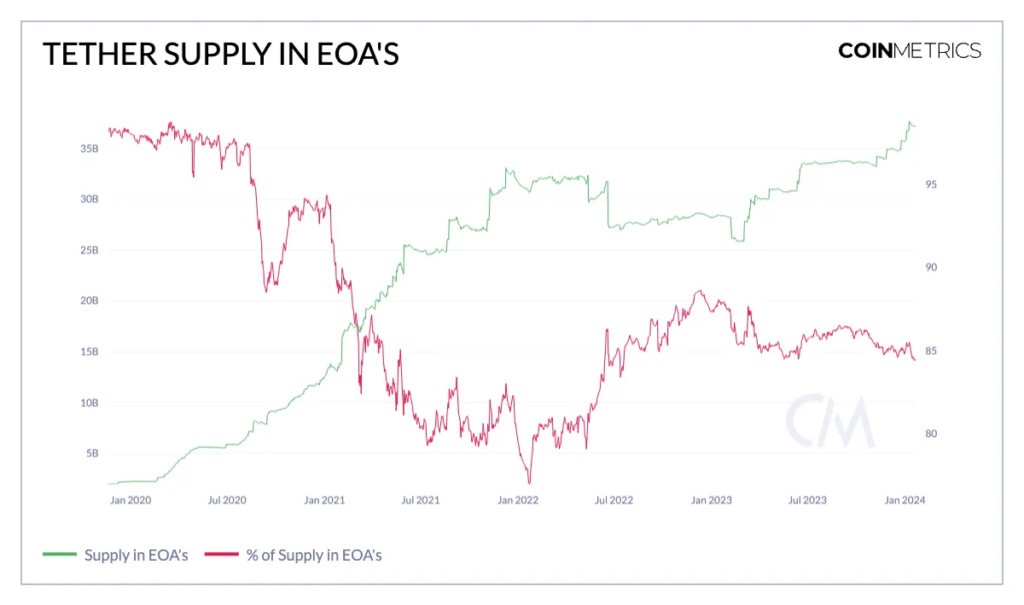

儘管 Tether 在智慧合約中的使用已經擴大,但它主要由外部擁有的帳戶(EOA)或由私鑰控制的帳戶持有,類似於個人使用者擁有的帳戶。

在以太坊上,Tether(ETH)的供應已經上升到 370 億美元,佔以太坊總供應的 84%。這些趨勢反應了數位美元的不斷增長,不僅作為價值儲存或對衝波動的工具,還作為交易活動的工具,例如交易或支付。

探討使用模式

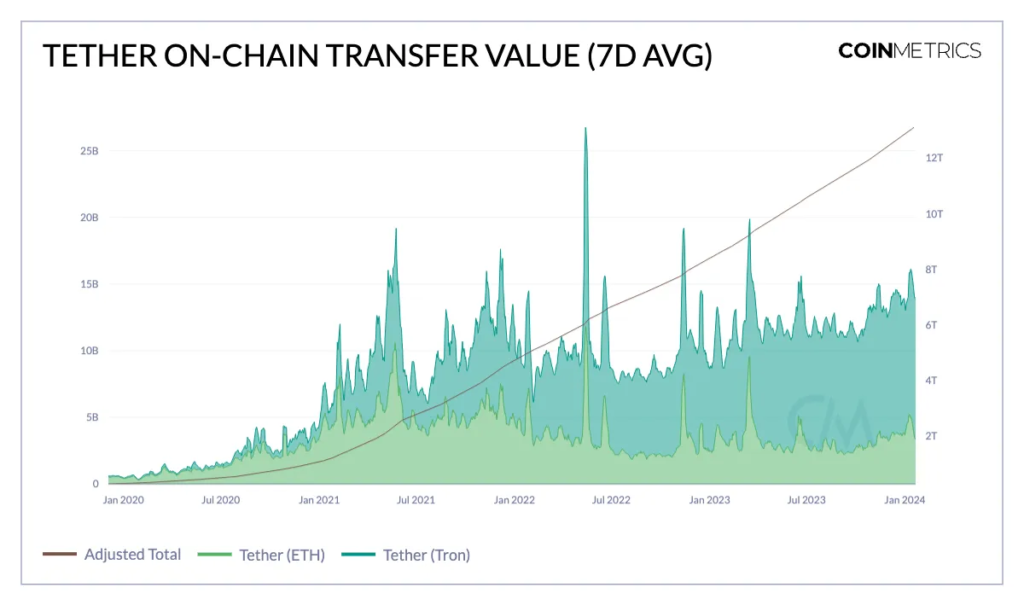

作為最大和最廣泛採用的穩定幣,Tether 得到了廣泛的使用。本月,在以太坊網路上涉及不同 USDT 地址的調整後鏈上轉帳價值超過了 50 億美元。

與此同時,波場網路上的轉帳價值超過了 110 億美元。自 2014 年推出以來,Tether 已經促進了超過 13 兆美元的轉帳,強調了它的不斷增長的使用。

這種廣泛的採用在非洲、拉丁美洲、南亞和其他地區的新興市場尤為顯著。在這些地區,Tether 通常充當美元的替代品。它提供了保護儲蓄的手段,尋求經濟穩定,並提供了銀行基礎設施的訪問,從而為各種目的的點對點交易提供了可能。

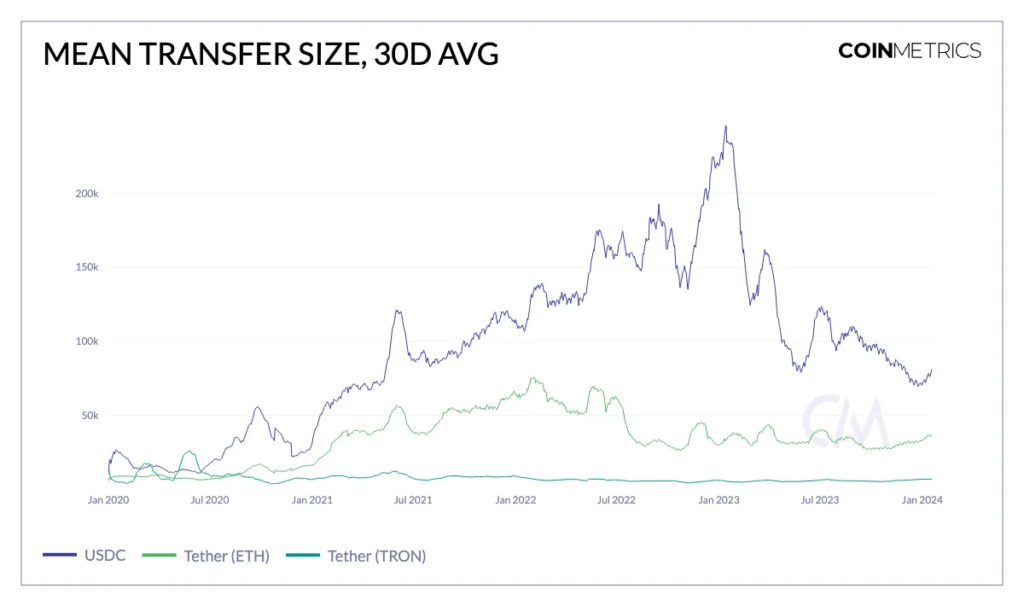

為了更好地理解使用模式和 Tether 為哪些人提供服務,研究 「典型」 Tether 交易的性質是有見地的。資料顯示,USDT 的平均轉帳金額通常小於 USDC 的平均轉帳金額,後者目前平均每筆交易約為 75000 美元。這更高的平均值表明,USDC 通常用於較大規模的交易,這與其作為主要境內(指美國)穩定幣的地位及其在 DeFi 應用中的廣泛使用相一致。

相比之下,以太坊網路上的 USDT 顯示出平均轉帳金額為 35000 美元,表明其參與了 DeFi 生態系統中的大規模金融活動,這可能受到以太坊較高的交易費用的影響。相反,波場網路上的 USDT 呈現出不同的情況。由於波場的交易費用較低,USDT 的平均轉帳金額約為 7000 美元,便於更頻繁的、低價值的交易。這使其成為日常支付和匯款的實際選擇。

更廣泛地說,這些模式不僅反應了不同的使用者人口統計和偏好,還強調了這些穩定幣執行的基礎網路的影響。

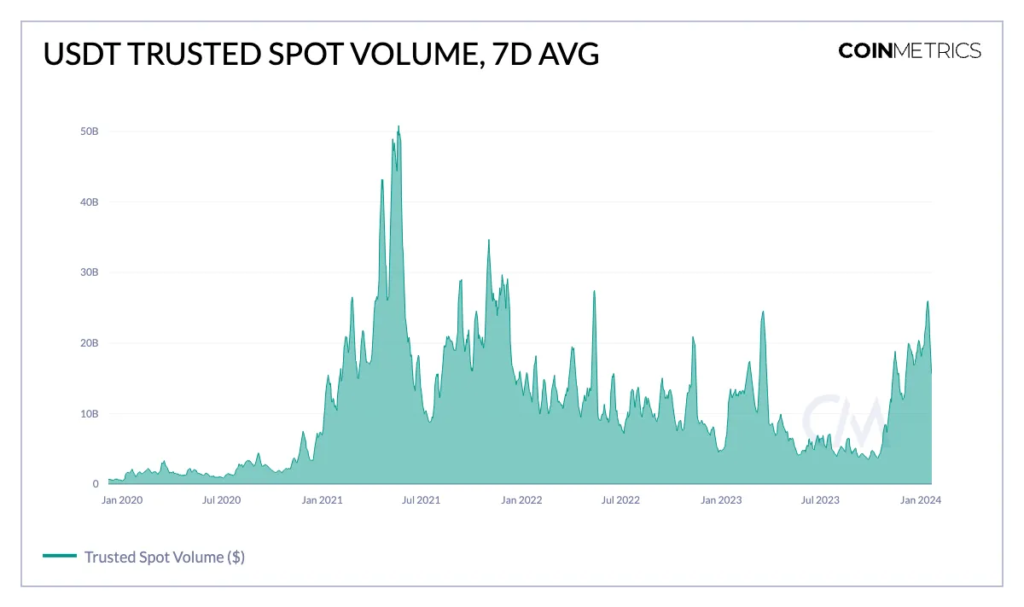

USDT 與其他穩定幣一樣,作為報價資產也發揮著至關重要的作用,促進了數位資產在交易所上的流動性交易。隨著近期數位資產市場的繁榮和比特幣現貨 ETF 的推出,USDT 已促成了超過 250 億美元的可信現貨交易量,超過了 2022 年 11 月和 2023 年 3 月的峰值。Tether 在這一領域也發揮著主導作用,佔穩定幣計價交易量的 85% 以上。

Tether 儲備的性質

Tether 儲備的構成和透明度一直是有爭議的話題,常常引發對其財務支援是否充足的猜測。然而,霍華德・盧特尼克 (Howard Lutnick) 達沃斯世界經濟論壇上的自信宣告,確認 「他們有錢」,有助於緩解其中一些擔憂,為關於 Tether 儲備的討論增加了一些可信度,目前唯一驗證這一點的方法是獨立審計師的報告,這些報告每季度提供儲備中資產的詳細拆分。

多年來,Tether 的儲備組成發生了幾次變化。雖然像商業票據這樣的債務形式在 2021 年佔據了儲備的大部分,但他們最新的認證表明,儲備主要由美國國債組成,反應了不斷上升的利率環境。

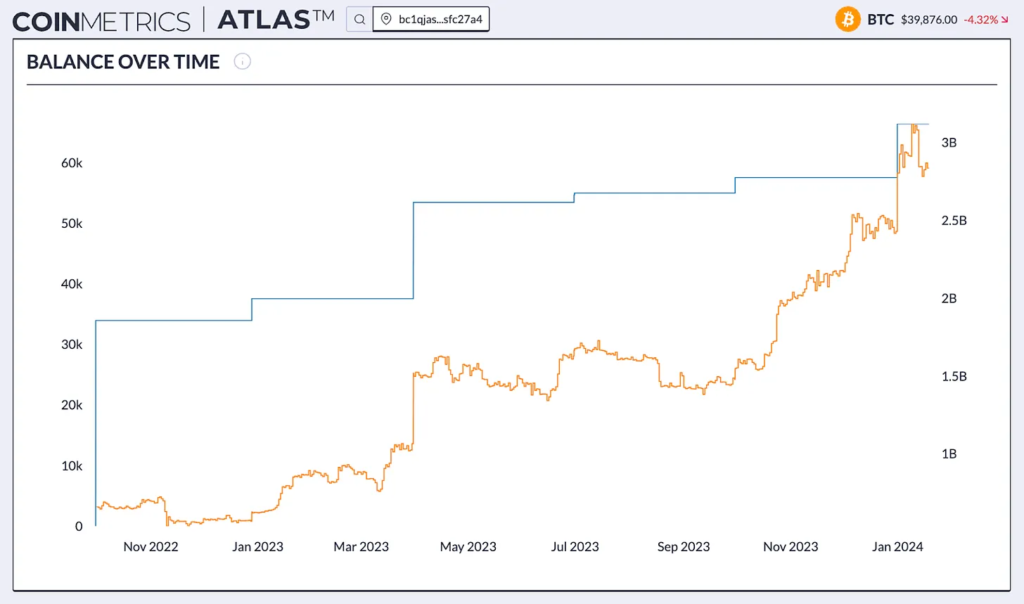

在 2023 年 5 月,Tether 宣佈他們將從實現的利潤中分配高達 15% 的資金用於購買比特幣,以增加 USDT 的超額儲備。這已經實現為 57.5K BTC,相當於價值 16 億美元的比特幣持有量,與他們在 2023 年第三季度的最新證明一致。

然而,如果可以確定將這個比特幣帳戶與 Tether 明確關聯,那麼這意味著 Tether 最近購買了另外 8.9K BTC,使其目前總數達到 66.4K BTC。這一推斷得到了加強的證據,因為向這個帳戶的信用似乎與與 Tether 密切相關的交易所 Bitfinex 相關聯。

儘管季度證明可以讓人們深入瞭解 Tether 的持股情況,但對於使用者和懷疑者來說,提供詳細透明度的官方、更頻繁的審計將是一個受歡迎的發展。

結論

Tether 的令人印象深刻的崛起證明了其切實的實用性,特別是在發展中經濟體,因為經濟不穩定和缺乏穩定、可靠的貨幣體系,Tether 的發展更是證明了其實用性。

儘管在中央集權和透明性方面存在有效的擔憂,但不應忽視 Tether 提供的多樣化好處。作為更廣泛數位資產採用的門戶之一,Tether 已經推動整個穩定幣市場前進。

儘管它今天是最大的穩定幣,但有趣的是看到它是否會在不斷變化的環境中繼續佔據主導地位。Circle 計劃上市,加密質押和帶息穩定幣的興起使穩定幣市場的動態性變得引人注目。

📍相關報導📍

USDT會滅亡!Arthur Hayes:Tether等穩定幣公司將被「銀行取代」一旦美國監管放行