雖然 USN 在操作介面與用戶體驗上與 UST 極為相似,但兩者的底層邏輯並不相同。

(前情提要:NEAR 主網上線算法穩定幣 USN,透過抵押 $NEAR 鑄造,存款利率達 11%)

(背景補充:觀點|算法穩定幣的魔戒夢:LUNA 之後,不會再有下一個 UST)

隨著近一年來 UST 發行量的不斷增長與 Luna 市值的水漲船高,Terra 可以說在算穩賽道取得了階段性的成功。作為少數沒有崩盤的算穩產品,以及其模型對公鏈代幣價格巨大的拉抬作用,Terra 模式也開始被許多其他公鏈所模仿。近期傳出消息的便有Secret 與Near 這兩個公鏈項目。

其中,尤其以 Near 的正式入場尤為引人關注。自從 Near 正開發原生穩定幣 USN 的消息被放出後,一時之間爭論之聲四起,反對與不理解成為了主流。

畢竟,Near 作為一個平台型的公鏈,自己下場搞算穩不但有失公平。如果其採用的還是帶有一定龐氏屬性的UST 模式,更是有可能在極端市場條件下,對整個 Near 的生態造成毀滅性的影響。

只不過,在之前諸多的討論中,大家似乎都想當然的認為 Near 照抄了 UST 的算穩模型(從名字上看好像確實如此)。但當昨天 USN 及其白皮書正式發布後,經過初步閱讀筆者發現,USN 在底層機制上,其實與 UST 有著根本性的區別。

是的,USN 並沒有像市場預期的那樣照搬 UST 的玩法。甚至 Near 發行的 USN,根本就不能算作純粹的算穩。

USN 的穩定機制

1. Terra 的經典算穩模型

在正式介紹 USN 之前,我們先來簡單回顧下 Terra 所採用的算穩機制。

首先,Terra 的算穩採用了 Luna-UST 雙幣模型。其中 Luna 是 Terra 公鏈中的治理與 PoS 質押代幣,其地位類似於以太坊中的 ETH。而當用戶想要鑄造 UST 穩定幣時,系統便會按照當前的價格,銷毀用戶手中同等價值的Luna,並將新鑄造的 UST 支付給用戶。

也就是說,Luna 的流通規模很大程度上由 UST 鑄幣量所決定,其貨幣政策直接受到 UST 用戶行為的影響。因此可以說,Terra 將自己的貨幣主權讓渡給了 UST 的用戶。

這也是很多人認為 Luna-UST 模型會在市場價格下跌時陷入死亡螺旋的根本原因。這個系統具有太強的反身性,UST 發行量的上漲會拉高 Luna 的價格,但反之亦然。

(延伸閱讀:Anchor遭爆 20% 利息儲備僅剩 50 天 ,Terra 創辦人淡定回應:是喔聽起來很低)

2. USN 的發行機制

USN 與 UST 最本質的區別,其實就在於 USN 的發行量,與 Near 的鑄造或銷毀完全無關。

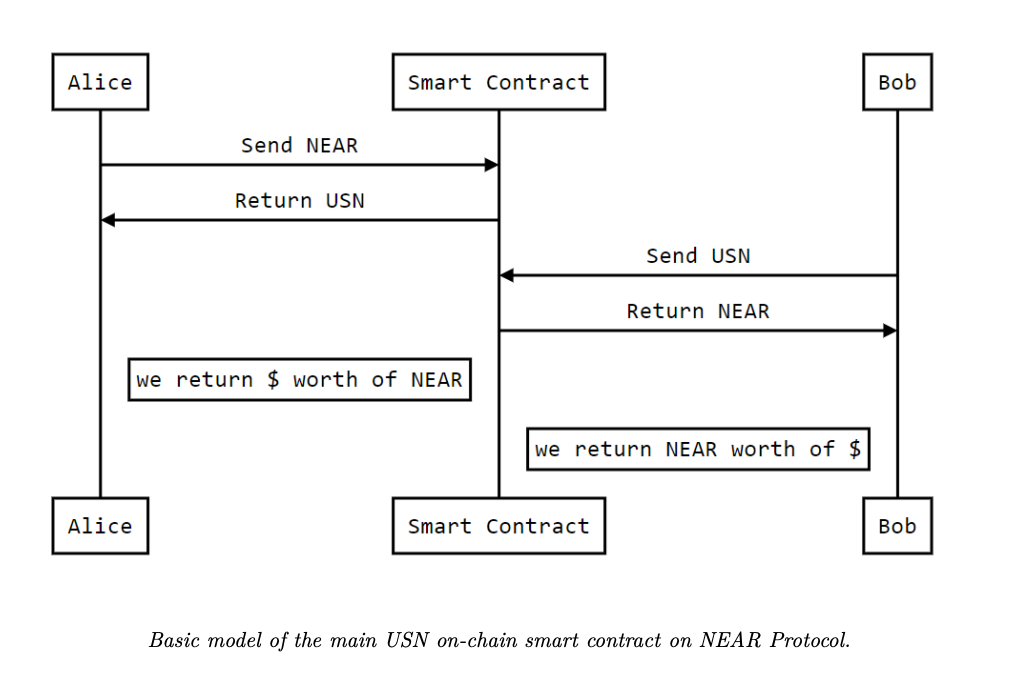

我們先來描述一下 USN 的發行過程。假設目前 Near 的價格為 10 美元,用戶如果想要將 1 個Near 兌換為 USN,那麼 USN 的發行方(被稱為 Decentral Bank)會將這 1 個 Near 投入到儲備池,並向用戶發行 10 USN。這 10 USN 將作為 Decentral Bank 對用戶的負債,用戶隨時有權利從儲備池中贖回價值 10 美元的資產。

這說明,USN 的發行與回收,其實與 Near 的貨幣政策進行了徹底的解耦。

我們甚至可以直接將 Decentral Bank 與 USN 視為一個完全獨立構建在 Near 上的穩定幣應用,即便該應用在未來某天崩潰,也不會對 Near 的底層經濟模型造成直接的影響。

因此,USN 的發行並沒有像 UST 那樣直接綁架 Near 的貨幣政策。Near 的增發(PoS 質押)與銷毀(手續費)依然按照之前設計的模式穩定運行。而貨幣政策的穩定可預期,對於一個平台型公鏈來說至關重要。

這也是之前眾多人批評 Near 模仿 UST 模型的原因,因為如果為了發行穩定幣而盲目修改原先穩定運行的貨幣政策,將會對整個 Near 生態產生無法估量的危害。好在最後我們發現是市場誤判了 USN 的機制。

經過以上的分析可以知道,USN 並不是靠算法調整供應,而是依靠足額的儲備資產來維持穩定的。在這個層面上,與其說 USN 模仿了 UST,不如說其更像以太坊中採用超額抵押機制的 Dai。

但對採用足額或超額抵押的穩定幣來說,有一個關鍵問題是所有這些項目無法迴避的,那就是:當抵押物的價格下跌時怎麼辦?

3. USN 的抵押機制

目前對於抵押物下跌有兩個常見解決方案,一是直接採用價格不會下跌的儲備資產比如美元,這就形成了 USDC 這類中心化解決方案。另一類是將價格下跌的風險,通過清算機制轉移給鑄造穩定幣的用戶,著名的 MakerDAO 便採用了這個方案。

USN 顯然沒有採用第一種方案,但如果像 MakerDAO 那樣採用清算機制,又會增加 USN 鑄造者承擔的風險。因此,USN 另闢蹊徑創造了第三種方案。

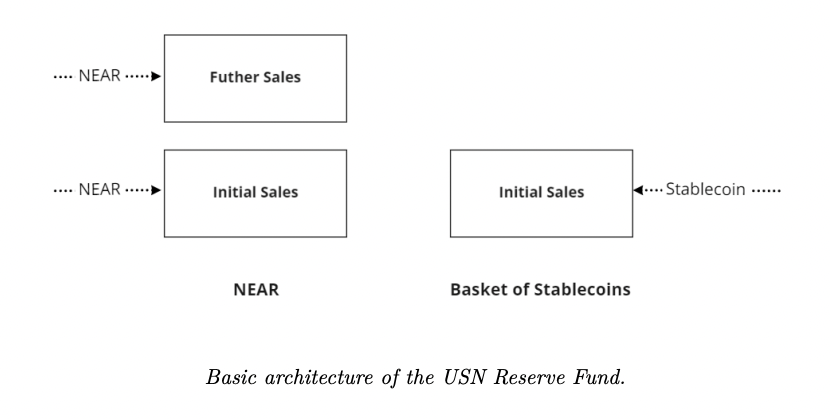

首先在最開始,官方通過財政撥款對 USN 的抵押資金池進行超額注資。在存入 10 億美元 Near 並發行 10 億美元 USN 的同時,額外向儲備池撥款 10 億 USDT 進行超額儲備。

這時,在 Decentral Bank 的資產負債表中,USN 的負債為10 億美元,而其備兌的儲備資產價值 20 億美元。此時 Decentral Bank 發行的 USN 有 200% 的資產作為擔保(總資產除以總負債)。

在初始發行完成後,USN 將採取等額發行模式,也就是用戶存入價值 1 美元的Near,Decentral Bank 同時發行 1 美元的 USN。假設 Near 的價格一直保持不變,則隨著 USN 發行量的不斷增加,USN 的擔保資本比率將會逐漸由 200% 降低到接近 100%,但依然會維持超額抵押。

只不過,以上推論都建立在 Near 的價格沒有下跌的假設之上。因此下一個問題便是,如果 Near 的價格下跌,沒有清算機制的 Decentral Bank 要怎麼辦?

4. 儲備資金的持續管理

既然不想設置清算機制,又要保障 USN 的儲備資產永遠大於 100%,這就要求 Decentral Bank 能對儲備池中的資金進行持續管理,以保證 Near 在下跌的過程中,儲備資金的價值保持相對穩定。

而這個資產管理的機制,Decentral Bank 採用了去中心化的自動交易算法來執行。關於這個資產自動管理算法,在 Decentral Bank 白皮書中佔據了不小的篇幅,感興趣的讀者可以點擊白皮書閱讀其中的第 10-13 頁。

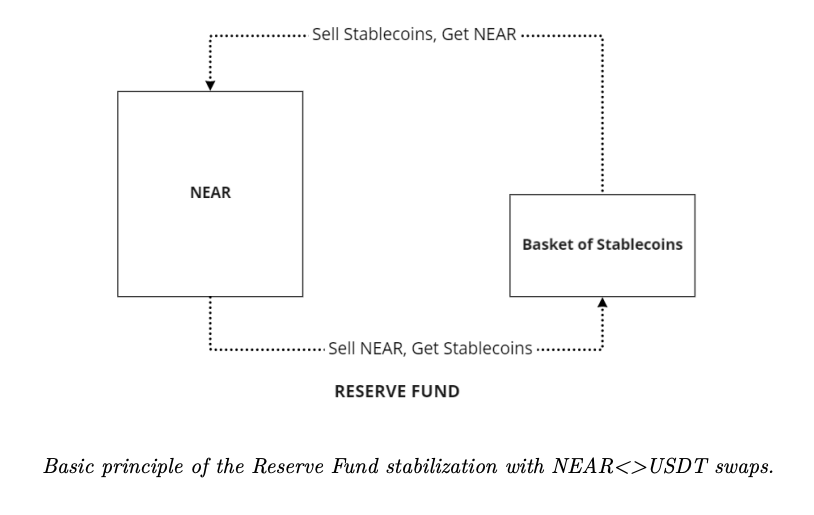

簡單來說,當 Near 的價格下跌時,儲備池使用 USDT 購買 Near 拉抬 Near 的價格,而當 Near 的價格上漲時,儲備池拋售 Near 平抑價格,並儲備更多的 USDT 以備不時之需。

因此,我們可以將這個儲備池視為 Near 的價格穩定器,其在保證儲備池資產價值永遠高於 USN 的發行規模的同時,也順帶平抑了 Near 本身的價格波動。

而且這套操作邏輯完全依靠一個固定的算法維持,是去中心化且不需要人為管理的。這也是為什麼官方將其稱為半算法穩定幣(semi-algorithmic stablecoin)的原因。

但問題是,真有這種永遠能戰勝市場波動,維持 USN 資本充足率永遠在 100% 之上的東西嗎?

據說是可以的。但問題是,一個金融系統的穩健不能光考慮 99% 的時候不會出問題,更關鍵的點在於 1% 的極端情況下是否能經得住壓力測試。那麼,如果 USN 真的在某天市場大跌的時候資不抵債,會出現什麼情況?

這個白皮書裡沒有講。但我個人猜測,USN 作為 Near 系統中的原生穩定幣,如果未來真的出現問題並引發了系統性風險,Near 的官方基金或者是主要投資者,大概率是會動用財政手段出手支援的。所以在這個層面上來說,這個有公鏈官方背書的穩定幣,相較其他同類項目也算多了一層隱形的保障。

USN 的使用場景

前文說了這麼多,其實都和普通用戶沒什麼直接關係。很多用戶最關注的問題依然是,如果我持有並存入USN,能給我像 Anchor 一樣 20% 的年化收益嗎?

這就涉及到 USN 的收益來源。對於 Anchor 來說,除了少量收益是通過放貸和抵押物生息產生的,絕大部分來源於T erra 官方的財政補貼,而補貼的模式明顯是不可持續的。

與 Anchor 不同,USN 存款利潤的來源,主要來自於儲備池中 Near 的 PoS 質押收益。但初期為了激勵 USN 的使用會另外增加補貼,有可能在早期將收益率提高到 20% 左右的水平。感興趣的讀者可以關注 Near 生態中三大主流借貸平台 Burrow、Aurigami 和Bastion 近期的公告,具體的激勵措施將在不久後公佈。

不過由於 USN 本質上是超額儲備的穩定幣,其內在機制決定其並不一定需要 Anchor 作為 USN 的蓄水池。因此個人預計其之後對 USN 的存款利率的長期激勵,應該不會像 Anchor 那般激進。

此外,作為 Near 生態原生的穩定幣項目,除了用於正常的支付結算外,未來 USN 還將可能被直接用於支付Near 網路的 gas 費。

本文寫作時正值 USN 剛剛上線,從產品界面與社區群的溝通來看,目前 USN 整個產品還不太成熟。導致有幾個問題我也一直沒完全搞明白。因此在最後一併列出,也算是個風險提示吧。

- USN 的合約地址並不是 usn.near,而是直接就叫usn(瀏覽器地址:https://explorer.mainnet.near.org/accounts/usn)。看來項目確實得到了官方相當程度的支持。

- 官方在 Discord 中回复說 Decentral Bank 是個匿名團隊,連團隊人數也未知。因此,我們現在其實還不能說 USN 團隊就是 Near 官方團隊本身。

- 作為超額儲備的 10 億 USDT 一直沒有找到具體的存放地址。如果有了解相關情況的讀者歡迎與我聯繫。

- USN 的上線顯得有些倉促,Near 官方網頁錢包的兌換入口開通不久又下線了,並且團隊在社群回覆說之後購買入口要轉到 Decentral Bank 的官網去。這是不是也可以理解成,USN 有意要和 Near 官方撇清關係?

- Decentral Bank 其實也是個 DAO,之後對於 DAO 中資金的具體使用決策(比如是否質押 Near 賺取收益),將通過去中心化治理的方式實施。那麼誰有資格參與這個去中心化的治理決策呢?或者說,wen token?

📍相關報導📍

算穩項目 ICHI 「合約出包」暴跌 98.8% 剩 6 鎂,創辦人道歉後今飆漲 198 %

波場推算法穩定幣USDD、年化率30%!孫宇晨號稱「人類歷史上最去中心化穩定幣」

Nirvana:是新的龐氏騙局還是算法穩定幣的涅槃?

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務