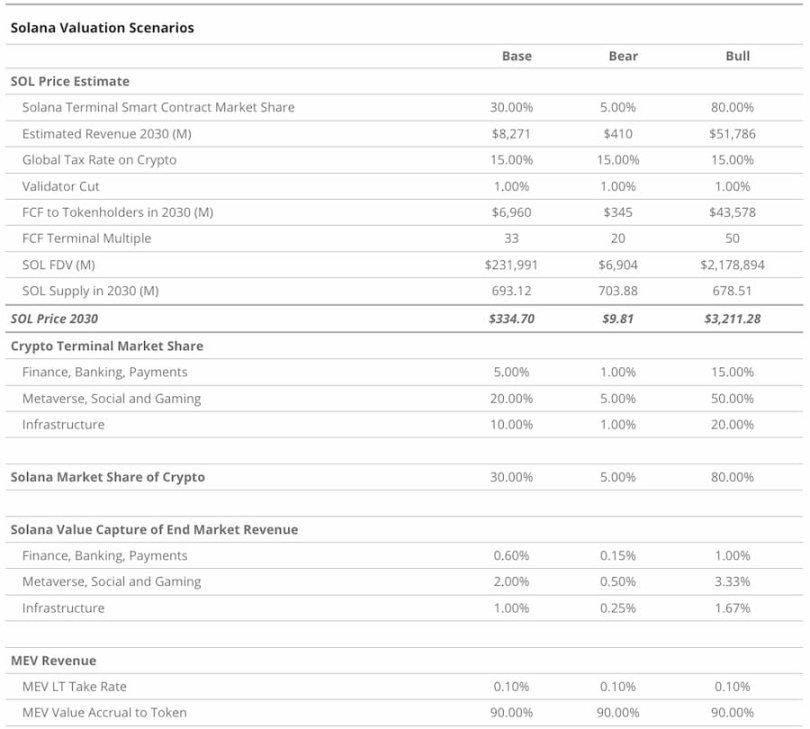

到 2030 年,VanEck 的 Solana 估值框架預計 SOL 價格範圍為看跌 9.81 美元、基準情景下 335 美元到看漲 3,211.28 美元,具體取決於關鍵行業的不同市場分配和收入預測。本文源自 VanEck 分析師 Patrick Bush & Matthew Sigel 所著文章《VanEck’s Base, Bear, Bull Case: Solana Valuation by 2030》,由 Foresight News 編譯、整理。

(前情提要:VanEck大膽預測Solana:2030年「Sol 目標價 3,211 美元」!具高吞吐優勢 )

(背景補充:Frictionless Capital創辦人不理唱衰聲:我為什麼依然看好Solana? )

在本研究中,我們模擬了一個場景,其中 Solana 是第一個託管超過 1 億使用者的應用程式的區塊鏈。

我們假設 SOL 的 take rate 僅為 ETH 的 20%,並且由於社群理念的根本差異,其市場份額不到 ETH 的一半。同時,我們看到了到 2030 年 SOL 代幣持有者收入達到 80 億美元的可靠途徑。

智慧合約平臺(SCP)的目的是託管應用程式,使使用者能夠參與高效、不受審查的經濟活動,同時最大限度地減少第三方對這些經濟活動的租金提取。

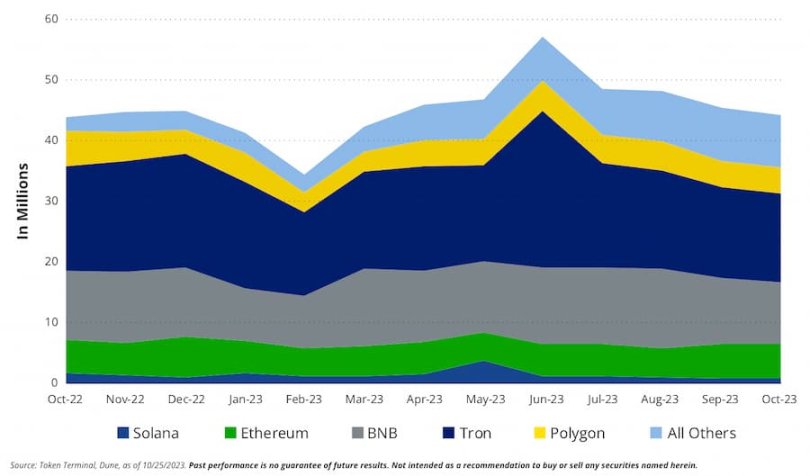

儘管當前區塊鏈五花八門,但與在鏈下進行交易的使用者相比,所有區塊鏈的使用者基數都很小。智慧合約平臺上大約每天有 550 萬個活躍唯一地址,每個月大約有 4400 萬個活躍唯一地址。

然而,這些資料很可能極大地誇大了使用者數量,因為許多使用者控制著多個地址。即使我們按照這些資料的表面價值來看,與每天與 Facebook 互動的 20 億使用者和每月使用 PayPal 的 4.31 億使用者相比,這些數位仍然相對較低。

區塊鏈採用速度不夠快的原因是因為使用區塊鏈還存在一些繁瑣的問題,並且鏈上除了價值交換和投機之外,可做的事情還很少。

若要使加密貨幣實現廣泛採用並擴大其 1.3 兆美元的市值,需要為那些並非去中心化極端主義者或自由主義狂熱者的人和企業提供實際的吸引力,也就是說,需要一個殺手級應用。

這樣一來,託管該殺手級應用的區塊鏈將從該應用所產生的活動中獲得巨大的利益。在這份研究中,我們模擬了一種情景,即 Solana 成為首個託管一個吸引 1 億以上使用者的單一應用的區塊鏈。

Solana 的潛力始於其創始團隊將激進的實驗與應用科學相結合,以極大地提高區塊鏈的擴容性。

儘管其他區塊鏈選擇了巧妙地繞過分散式帳本的限制的擴容路徑,但 Solana 選擇將技術可行性問題推向極限,並從那裡開始逆向思考。

以太坊生態系統和許多其他區塊鏈選擇了一種模組化的願景,其中不同的區塊鏈專注於 Layer1 鏈的核心功能。

另一方面,Solana 一直在努力優化其區塊鏈的每個組成部分,力求獲得更高的交易吞吐量,並使其超高效。

因此,相比於其傳統競爭對手,Solana 在區塊鏈處理能力方面具有極大的優勢。與此同時,更重要的是,Solana 將其開拓精神轉化為風險承擔和技術樂觀主義的生態系統理念。

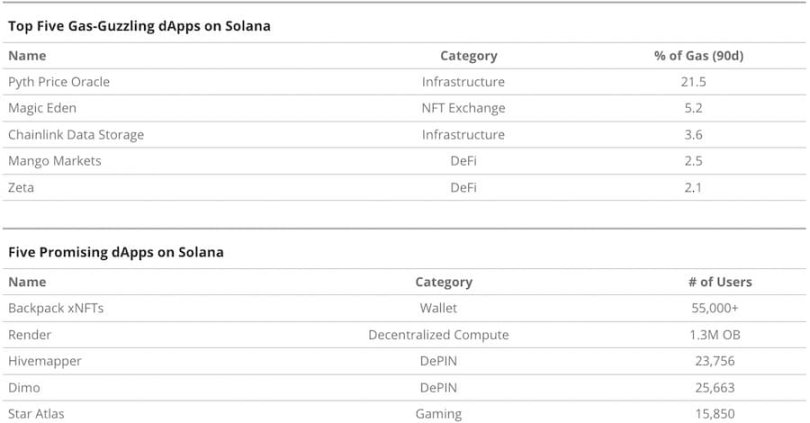

Solana 催生了各種令人著迷的實驗,包括區塊鏈手機、包含應用程式的 NFT 以及面向消費者的產品,如去中心化地圖和汽車資料收集。

與其他生態系統相比,Solana 上的專案構建者更多地創造著可能對日常生活產生實質性影響的東西。

延伸閱讀:Solana手機Saga六折出清!原價1,000美元沒買氣:599拿走

Solana 路徑:可用性

區塊鏈網路託管下一個「殺手級應用」的概率取決於該鏈使應用的使用變得快速、便捷和可訪問的能力。這種能力越強,對使用者來說依託的環境就越好。

關鍵問題在於如何衡量區塊鏈的能力並將其轉化為可用性。一個常用的指標 —— 每秒交易數(TPS),是一個不充分的衡量標準,容易被操縱。

實際上,區塊鏈團隊可以通過多種技巧來改進這個指標,包括改變每個交易包含的資料量,放棄對交易的排序,以及限制交易可以更改的帳本部分。

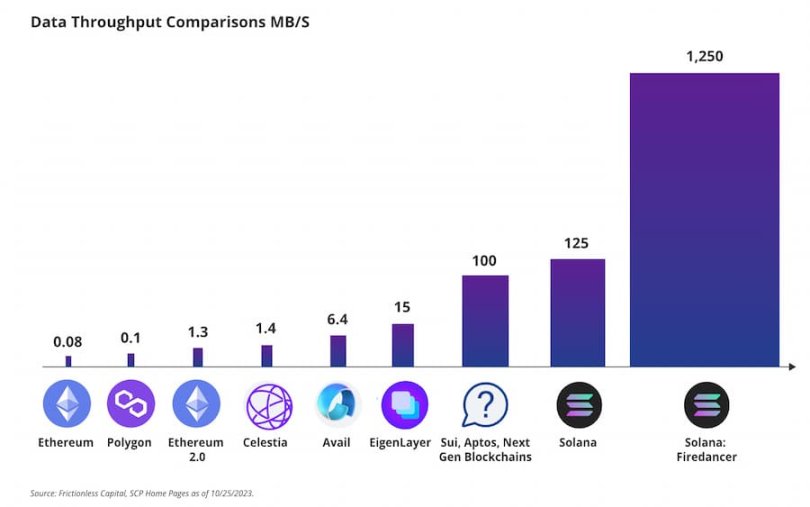

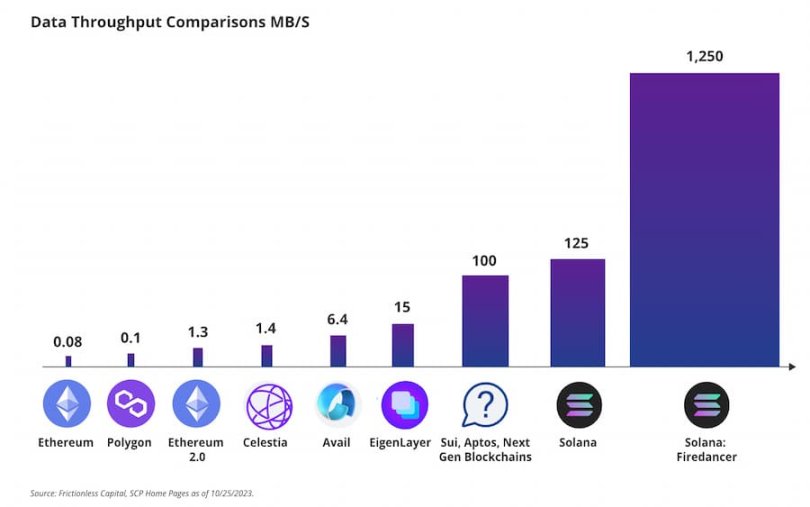

事實上,真正衡量區塊鏈容量的最佳指標不是每秒交易數(TPS),而是資料吞吐量。

資料吞吐量涉及區塊連結收、處理和排序資料,然後就資料對區塊鏈帳本的影響達成一致。

資料吞吐量是通過測量在一定時間內區塊鏈能夠接收和應用的資料量來確定的。

目前而言,Solana 的資料吞吐量超過了任何其他現有的區塊鏈。事實上,Solana 的資料容量超過了大多數計劃中的區塊鏈,而 Solana 的下一個重要軟體升級 ——Firedancer 升級,有望將 Solana 的當前容量提高 10 倍。雖然我們無法確定下一個殺手級應用的區塊鏈需要處理多少資料,但我們可以想像,1 億多使用者將推動區塊鏈的可擴容性達到極限。

Solana 利用這種資料吞吐量能力來解決使用者關心的問題。與大多數其他鏈相比,Solana 能夠提供比較快速的回饋給使用者,因為它能夠持續處理交易。

以以太坊為例,以太坊通過將使用者提交的交易彙集到一個被稱為記憶體池(mempool)的等待區域中。然後,以太坊驗證者(新正規化中的區塊構建者)根據每個交易提供的價格從池中選擇交易並進行排序。每隔 12 秒,交易被執行,並將包含這些交易的區塊傳輸給以太坊網路的其他節點。因此,以太坊在離散的時間間隔內處理交易。

這種處理交易的方式比 Solana 的方式要慢得多,這導致使用者等待時間更長。在以太坊上,使用者必須等待整個過程完成,才能知道他們的交易是否完成。通常,這需要幾分鐘的時間。

相比之下,Solana 立即開始處理交易,並且處理時間約為 2 秒。

Solana 上的應用

為了讓使用者體驗更好,Solana 還建立了一項名為「本地費用市場」的新穎功能。

如果將區塊鏈比作從使用者到區塊鏈帳本的資料管道,那麼 Solana 的本地費用市場實際上是內部子管道,允許資訊同時從不同使用者流向帳本的多個部分。

這解決了以太坊和其他區塊鏈的一個核心問題,因為在以太坊的管道上過度使用一個應用會減慢其他所有應用的速度。

例如,在以太坊上,如果有許多使用者嘗試鑄造一個 NFT,由此引起的擁堵將阻止其他使用者在 AAVE 上借貸。在殺手級應用的背景下,使用者需要能夠持續地與區塊鏈進行互動。

相比之下,Solana 可以使用本地費用市場將這些不同的管道分割開來,根據需求收取不同的價格。即使一個應用程式正在經歷高負載使用,許多其他應用仍然可以訪問 Solana。

這一點尤其重要,因為殺手級應用的功能可能依賴於與許多不同應用程式的同時互動。

此外,能夠調整本地費用市場以對不同型別的交易定價可能是 Solana 根據使用情況調整價格的關鍵。這可能使 Solana 能夠根據每個交易的經濟價值來進行不同的定價。

本地費用市場可能會讓殺手級應用開發人員更準確地評估其成本。

Solana vs 以太坊:理念對比

Solana 由高通(Qualcomm)的工程師構建,他們運用自己在增強行動網路容量方面的專業知識來構建一個高效能的區塊鏈。

Solana 團隊的基本原則是構建一個假設消費級計算能力隨著摩爾定律增長,網路頻寬也隨之擴充套件的網路。因此,Solana 的設計目的是比競爭對手更直接地利用硬體進步。

我們將這視為一種樂觀的心態,相信未來將持續不斷地進步。Solana 團隊的核心信念是,區塊鏈應該使區塊空間(即在一段時間內適合儲存在鏈上的資料量)非常廉價。在他們看來,這使得軟體工程師和企業家能夠廉價地測試區塊鏈的新用例。這與以太坊的觀點形成鮮明對比。在以太坊的正規化中,成功取決於以太坊(ETH)作為主要(也是唯一)的抵押品來保護所有區塊鏈。

Solana 最初的構想是成為一個「去中心化的納斯達克」。儘管這個觀點仍然有潛力,但 Hivemapper、Render 和 Helium 等引人注目的非金融消費者應用的推出擴大了人們對 Solana 能力的認知。

Solana 團隊在 Solana 的創新技術應用方面持開放態度,值得讚賞。他們試圖通過簡訊或 Solana 移動堆疊將區塊鏈引入手機,使開發人員能夠為手機建立區塊鏈應用。Solana 的實驗甚至導致他們建立了專為區塊鏈使用而優化的手機。儘管 Solana 手機被批評為分散了 Solana 的核心任務,但它展示了 Solana 解決基本核心使用者問題的願望。正是這種對消費者的承諾,幫助 Solana 與 Shopify、Visa 和Google達成合作夥伴關係,探索 Solana 的新用例並推動其生態系統的發展。

Solana 的成本 vs 收入挑戰

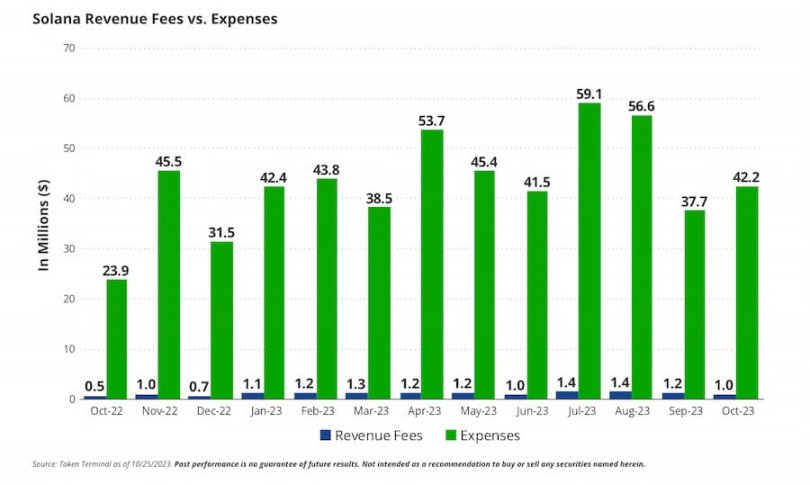

Solana 在廉價區塊空間、實驗和前端技術方面的關注並非沒有缺點。儘管提供廉價區塊空間通過為專案和使用者提供幾乎無成本的沙盒環境來促進生態系統的增長,但我們需要記住,提供這種區塊空間仍然需要成本。

Solana 在過去 30 天內產生了 126 萬美元的費用收入,但同期 Solana 通過使用 SOL 通貨膨脹向驗證者支付費用來保護其區塊鏈的成本為 5278 萬美元。

雖然 Solana 在短期內由於缺乏「盈利能力」不會面臨崩潰的危險,但從長期來看,確保安全性的成本必須由對 Solana 區塊鏈的有機 SOL 需求來滿足。

這是因為 Solana 的驗證者出售他們部分的通膨代幣來支付他們的日常運營成本,包括硬體、勞動力和連線成本(在這個計算中,我們忽略了投票成本)。

我們估計,執行 Solana 1,977 個驗證器節點的總非區塊鏈成本為每年 1180 萬美元,甚至不包括人工。因此,我們將此數位視為 Solana 年度 SOL 代幣拋售壓力的最低估計。

在收入方面,一半的收入費用(63 萬美元)被燒燬,這代表了 SOL 代幣的購買壓力(另一半代幣被匯給驗證者和質押者,並被潛在的出售所抵消)。

根據這種簡化的買入壓力和賣出壓力,我們必須存在一個淨失衡狀態,即 -1117 萬美元,這代表了必須抵消驗證者集體賣出壓力的買入壓力。

實際上,Solana 驗證者的拋售壓力已被投機者的資金抵消。

因此,在 Solana 的手續費收入改善之前,Solana 作為一個生態系統,其在當前狀態下的運作能力依賴於持續引入新的投機資本。

Solana 區塊空間的長期定價以及使用 Solana 的成本是另一個棘手的問題。像 Solana 這樣的整體鏈的主要問題是很難從使用者那裡提取價值並將其返還給代幣持有者。

這種模式之所以存在,是因為 Solana 根據所需的計算、計算的總需求以及應用該計算的區域的擁塞情況對其交易進行定價。

雖然從對 Solana 網路分配其網路資源的能力定價的角度來看,資源定價在經濟上是合乎邏輯的,但從有效定價各種使用者操作的角度來看,資源定價是不合邏輯的。

例如,向芝加哥商品交易所(CME)傳送交易訂單基本上是免費的。

然而,芝商所(CME)和其他類似的交易所在交易執行時向交易者收取費用,甚至可能根據交易是在「主動接受」另一個訂單之後執行,還是另一個訂單「接受」它之後執行,來改變收費金額。同樣,在類似 Twitter 的平臺上,發帖是免費的,但如果使用者選擇推廣帖子或針對其他使用者進行定向投放,將會產生較高的費用。

孤立地看,這種定價雖然從價值提取的角度來看不夠理想,但並無關緊要。

然而,在存在數以萬計的區塊鏈的情況下,每個區塊鏈都針對特定的用例量身訂製,每個區塊鏈都可能能夠更有效地為代幣持有者獲取價值。

如果 SOL 價格疲軟導致 Solana 的安全預算低於其需求,這可能會威脅到 Solana 的經濟可持續性。

同樣地,從資源的角度來看,區塊鏈將希望確保將其有限資源分配給經濟上有益的活動。

如果資源定價不當,區塊鏈可能會充斥著對經濟有害的活動,無論這些活動是否由 Solana 的本地費用市場進行細分。這種情況已經發生,並導致對更多合法用例的更多幹擾。同樣,在 Solana 每秒執行數百個交易的情況下,低價值的套利交易充斥著網路。通過本地費用市場可能會緩解這個問題,但如果 Solana 的使用量顯著加速,這種改進是否具有足夠的適應性還有待觀察。

我們對 Solana 及其團隊的願景和實驗精神給予極大的認可,但其架構導致了不良結果,影響了 Solana 的技術穩定性。

儘管在 2023 年 3 月之後,Solana 在一系列重要的網路升級後實現了 100% 的正常執行時間,但在此之前,它曾經歷過幾次停機時間,導致網路功能完全停止。

2022 年 1 月至 2023 年 2 月期間,Solana 在這 13 個月中有 7 個月發生過中斷。最近一次中斷發生在 2023 年 2 月 25 日,持續了近 19 小時。

延伸閱讀:Solana效能報告:2月至今無停機!TPS 也大增

這次停機和過去的其他停機問題的核心原因在於 Solana 正在執行的一個實驗性系統。

Solana 共識機制沒有經過正式驗證,由於系統處理的資料量巨大,因此無法預測 Solana 設計中未來的潛在故障。

儘管 Solana 已經實施了許多改進來進行緩解,但 Solana 設計可能會導致在出現問題之前無法預測到未來的複雜性。因此,Solana 團隊仍然認為該鏈處於「測試版」狀態,因為未來的網路故障可能是由不可預見的原因導致的。

由於 Solana 的複雜性及其處理的資料量,解決這些問題可能需要相當長的時間才能解決。

顯然,對於可能希望部署到 Solana 的金融和非金融企業來說,這種情況是不能接受的。Solana 的可用時間不可預測性是 Solana 在去中心化金融領域相對於同行而言 TVL(總價值鎖定)較低的部分原因。

儘管 Solana 團隊已經實施了他們認為重要的修復措施,但在可預見的未來,網路脆弱性仍將是一個問題,而新設計 Firedancer 的推出甚至可能會增加出現不可調和問題的可能性。

最後,我們對 Solana 吸引開發者加入其生態系統的能力提出了一些質疑。由於 Solana 虛擬機器 (SVM) 的複雜性和 Solana 的複雜設計,在 Solana 上建立應用程式是一項具有挑戰性的任務。

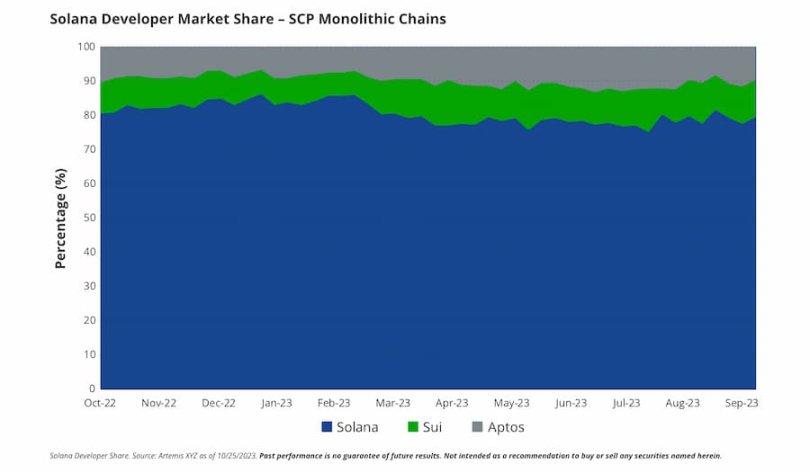

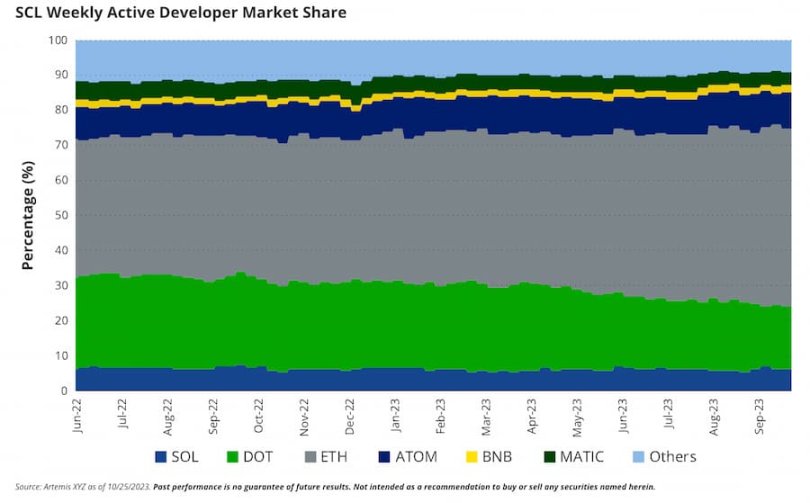

實際上,對於開發者來說,構建 Solana 專案是困難的,Solana 創辦人 Anatoly 曾將其比喻為「咀嚼玻璃」。部分原因是 Solana 開發者需要熟悉 Rust 語言,這是一門擁有 220 萬活躍開發者的語言,而與之相比,以太坊則可以吸引 1740 萬 JavaScript 開發人員。儘管 Solana 在建立工具方面取得了重大進展,使開發變得更簡單,但它對程式設計能力的高要求導致 Solana 在過去 18 個月中大約佔到每週活躍加密貨幣開發者的 6-7% 左右。

鑑於 Solana 在 2022 年 11 月失去了其最大支援者 FTX/Alameda,能夠保持相對穩定的開發者份額還尚可,但需要增加總開發者數量以及開發者市場份額,以增加託管重磅應用的可能性。

延伸閱讀:Solana創辦人:為什麼Solana沒有成為EVM公鏈?

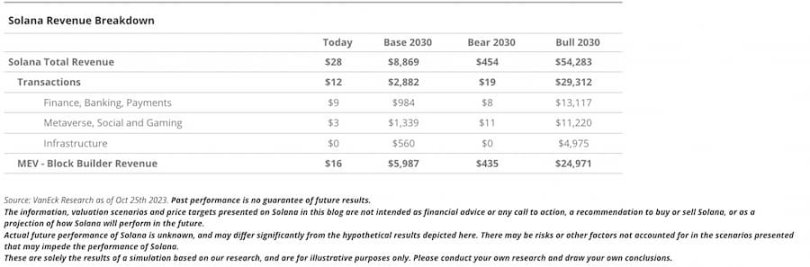

2023 年 Solana 估值情景概覽

我們將 VanEck 的標準估值框架應用於 Solana,得出了 2030 年時的基準情景下的代幣估值為 335 美元。該估算基於根據預測的實際回報率對 SOL 代幣的最終估值倍數進行預測。

這個實際回報率是根據預計的現金流返還給 SOL 代幣持有者進行計算的。然後將該倍數應用於最後一年的代幣 FCF(自由現金流),並除以最後一年的預期代幣數量。

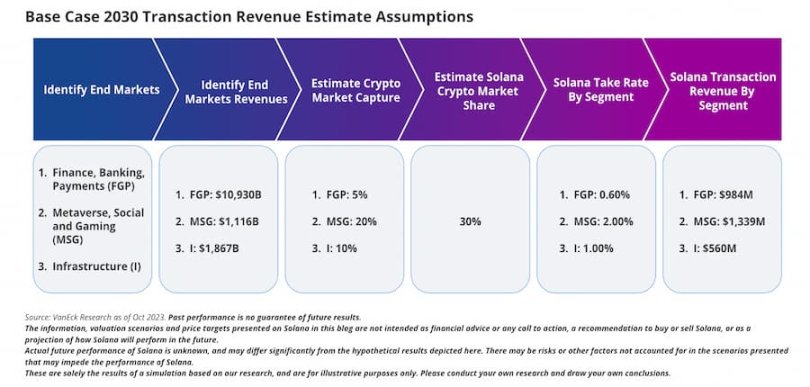

更具體地說,在收入和現金流方面,我們的框架首先檢查 Solana 的不同收入專案。首先是終端市場活動的接受率。我們首先確定將利用公共區塊鏈(例如以太坊和 Solana)的終端市場。

其三個主要類別是金融、銀行和支付 (FBP)、元宇宙和遊戲 (MG) 以及基礎設施 (I)。

根據具體情況,我們假設一部分業務及其收入將來自區塊鏈活動,或以某種方式利用區塊鏈來尋找客戶、建立新產品、降低成本或簡化後端業務功能。

由於公共區塊鏈類似於 Amazon、Apple App Store 和 Uber 等 Web 2.0 平臺,因此我們假設公共區塊鏈將對其終端市場收入的總交易價值(GMV)採取有效的 take rate 比例(GMV 到平臺收入的轉化率)。

在我們的基本案例中,我們發現區塊鏈活動的採用率是以太坊等效採用率的 1/5。因此,Solana 來自終端市場交易的總收入為 28.8 億美元。

此外,我們還將 MEV 作為一個收入專案,MEV 實際上從交易者實體到驗證者再到代幣持有者。我們通過估計 Solana DeFi 中鎖定的資產總數並將其乘以年度 take rate 來計算 MEV。

此外,我們還考慮了 MEV(最大可提取價值)作為一項收入專案,該收入專案有效地從交易實體流向驗證者,最終到代幣持有者。我們通過估計鎖定在 Solana DeFi 中的資產總數,並將其乘以年度收取比例來計算 MEV。

基準情況下我們發現,2030 年的 MEV 收入為 59.9 億美元。一旦我們獲得了原始收入資料,我們會扣除假定的稅率,以及對生態系統的驗證節點成本做出的近似估算。

2030 年交易收入估計假設

儘管潛力巨大,但我們認為到 2030 年 Solana 託管全球大部分加密貨幣交易的可能性仍低於以太坊。

Solana 網路和執行引擎可實現更高的吞吐量並釋放更大的潛力,但它缺乏大多數加密使用者和開發人員的採用動力。

目前,Solana 在加密貨幣的總鎖定價值(TVL)中僅佔據了 408 億美元中的較小份額,即 4.08 億美元,日活使用者比例也很低,在 550 萬用戶中佔據 18.4 萬。

我們還相信,在公共區塊鏈廣泛應用的過程中,新加入這個領域的開發者可能不會對現有生態系統感到依賴,也不一定是去中心化的極端主義者。

因此,未來加入的新開發者可能會對下一代區塊鏈產生濃厚的興趣,這些區塊鏈提供了新穎的開發框架、功能和能力,就像之前的加密貨幣週期一樣。因此,在我們的基準情況下,我們預計 Solana 的採用率將接近 30%,雖較當前資料相比得到大幅增長,但遠低於以太坊的基準情況,後者為 70%。

這種比較是適當的,因為以太坊生態系統的增長具有類似黑洞的效應,它吞噬和吸收各種想法,同時增加了其在區塊鏈開發者中的份額。

值得一提的是,我們對以太坊設定的 11,800 美元的價格目標是基於以太坊網路在開源區塊鏈中傳輸價值方面達到 70% 的市場份額。

如果 Solana 能夠避免陷入以太坊的事件視界(event horizon,黑洞最外層的邊界),並實現類似以太坊的主導地位,我們的看漲案例顯示 2030 年的收入為 518 億美元,價格目標為 3,211 美元。

就採用區塊鏈的終端市場收入的價值獲取而言,我們認為 Solana 的價值獲取潛力不如以太坊。在我們的基本案例中,我們認為 Solana 的 GMV 價值捕獲將是以太坊的 20%。我們做出這樣的斷言是基於 Solana 的價值捕獲框架的簡單性,以及創辦人 Anatoly Yakovenko 對豐富而非稀缺的哲學主張的支援。

豐富而非稀缺的結果意味著區塊空間將保持廉價,從而導致交易成本極低。用數學術語來表達,這將使 Solana 在總交易價值(GMV)上的 take rate 大約為 FBP 的 0.60%、MSG 的 2.00%,以及 I 的 1.00%。

關鍵問題是,「考慮到它的低交易定價,Solana 如何在長期內盈利?」目前,交易價格非常微小,因此需要大量的交易活動才能提高 Solana 的收入資料。

在我們的基準模型中,我們預計到 2030 年的年交易量約為 6000 億美元,這個交易量的推導基於假設 Solana 在終端市場的市場份額以及每個使用者進行的交易數量。根據這些假設,我們估計每月活躍使用者數為 5.34 億人。

儘管在我們的基準情況下,MEV 將是 Solana 最重要的價值捕獲機制,佔據了全部收入的 67.5%,但我們相信即使使用情況沒有達到我們基準情況的估計,Solana 仍有可能通過其他方式提升其代幣的價值。

正如我們之前提到的,區塊鏈既要足夠便宜以鼓勵廣泛使用,同時又要確保驗證者獲得足夠的報酬來驗證網路。

像 Solana 這樣的區塊鏈通過引入通膨來提供安全預算,即支付給驗證者的資金,這種通膨會稀釋現有的代幣持有者的份額以補償驗證者。

如果沒有經濟活動,或者鏈上的經濟活動定價過低,僅通過通膨來支付安全預算是不可持續的。這種情況不可能無限期地持續下去。

雖然如果 Solana 提高交易價格,交易吞吐量幾乎肯定會降低,但如果存在經濟價值的活動,合理地說 Solana 應該能夠有效地捕捉到其中的一部分價值。

此外,Solana 還可以通過增加對應用程式、加密錢包、NFT 和用於在鏈上儲存資料的代幣收費的金額來減少其代幣的有效供應。

在 Solana 上,所有將程式碼部署到 Solana 或運營錢包的實體都必須根據其儲存大小以 SOL 形式支付費用。使用 Solana 的任何人都可以選擇放棄這筆費用,只需在帳戶中保留足夠的 SOL 來支付 2 年的租金。

由於儲存費用為每位元組 0.00000348 SOL,錢包資料大小為 372 位元組,每個活躍錢包持有者必須保留 0.0026 SOL。同樣,應用程式和代幣智慧合約也必須維持這些儲存費用。

一個像 Serum 這樣大約有 340KB 大小的程式,為了避免支付租金,需要保留 2.4 SOL 的餘額。如果 Solana 選擇這樣做可以大幅增加這些餘額,從而有效地減少流通中的 SOL 供應量。

當然,這些租金和交易成本的變化將違反 Solana 創始團隊目前控制的協議原則。同時,Solana 沒有治理機制來調節這些決策,但最近一些驗證者提出了在 Solana 上引入代幣投票治理的提案。到 2030 年,我們相信 Solana 將已經在使用代幣投票進行治理,如果 Solana 區塊鏈擁有充滿活力的生態系統,這將增強 SOL 代幣的經濟性。

Solana 的潛力:風險和回報

Solana 確實是一個非常引人注目的專案,致力於通過推動區塊鏈的可能性邊界來改善使用者體驗,提供了發展下一個殺手級應用程式所需要的適當功能。

此外,Solana 團隊是該領域的「巨人」,其非共識思維孕育了目前最強大的區塊鏈之一。

隨著他們不斷創新,他們的實驗和樂觀主義的理念已經滲透到一個小而富有創造力的、以消費者為重點的應用程式生態系統中。

最重要的是,Solana 的社群擁有強大的認同感,這使得它在面臨巨大挫折時保持了韌性,而這些挫折可能會摧毀許多其他區塊鏈生態系統。

與以太坊及其支援者專注於構建模組化區塊鏈元件不同,Solana 選擇了一條不同的道路,開發了一個將這些元件結合成一個整合資料吞吐量機器的綜合性區塊鏈。

這是一項艱鉅的任務,而 Solana 團隊從相對弱勢的位置開始,相較於 EVM 相容鏈,他們擁有的開發人員、總鎖倉價值(TVL)、風險投資基金和基金會資本較少。同樣,他們在區塊鏈技術方法的長期穩定性方面仍面臨巨大的問題。

儘管如此,即使我們使用的終端市場份額和 take rate 假設遠低於我們對以太坊的假設,我們的模型在基準情況下對 SOL 代幣產生了更大的上漲潛力。因此,我們認為在投資者的投資組合中對 SOL 代幣給予重要的權重是合理的。

披露:VanEck 團隊擁有 SOL 代幣以及其他基於 Solana 的應用(例如 Hivemapper、Helium 和 Render)的份額。