本文深入探討了當前加密市場的週期性位置,並對「群體智慧」在金融市場決策中的有效性提出了質疑。文章回顧了自 2022 年 FTX 崩潰以來的市場變化,並通過比較比特幣和以太坊的價格走勢,對未來市場動向進行了預測。本文源自加密 KOL 0xsmac 所著文章,由深潮 TechFlow 編譯、整理及撰稿。

(前情提要:真的是牛市嗎?以太坊Gas Fee僅需1美元,分析鏈上交互冷清的兩大原因 )

(背景補充:史上最特殊牛市?Glassnode:第四次BTC「減半」多項指標被打破! )

我傾向於認為群體智慧大多是一種笑話。當然,在某些事情上群體智慧是很重要的,但有太多的例子表明,人類的行為是非理性的(尤其是在涉及金錢時),或者不理解他們所經歷的認知偏差。更具體地說,我指的是那些有過度自信 / 非理性傾向的人群。

例如,金融市場參與者。

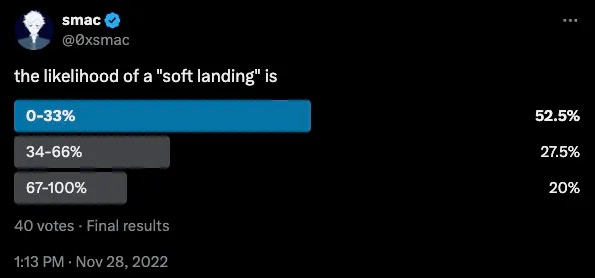

在 2022 年 11 月 FTX 崩潰以及 QQQ 從歷史最高點下跌約 30% 之後,我很好奇人們對可能發生的「軟著陸」有何看法。不用說,只有五分之一的人相當確定我們會實現這一目標。

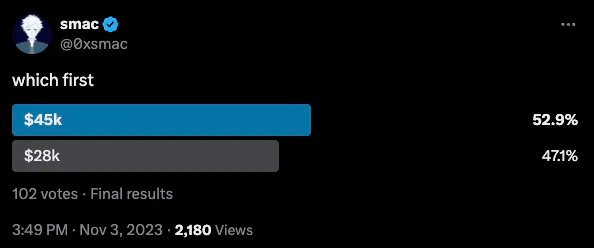

一年後,比特幣價格已經翻倍(約為 35,000 美元),並且處於不可否認的上升趨勢中,我再次好奇人們的感受。通常我使用這樣的投票來評估定位。這只是一個數據點,但我發現大多數人回答的是他們希望發生的事情 —— 特別是在推特上。因此,只有一半的人認為價格上漲約 30% 的可能性大於下跌 20% 也就不足為奇了。

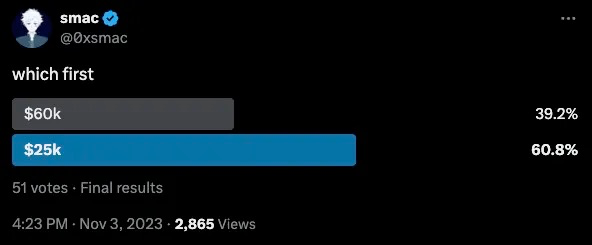

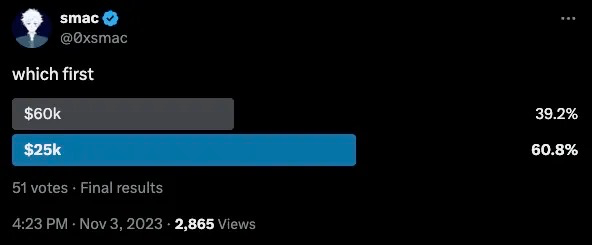

預期價格將繼續上漲的人更少。

出於很多原因,當時我非常確信 $45,000 和 $60,000 的目標會實現。現在,我對短期價格行動的信心較低,某種程度上對接下來大約 6 個月會發生什麼也不太有信心。但很多人一直在問「我們現在處於週期的哪個階段?」這是一個有些複雜的問題,它已經暗示了一些我不確定是否一定正確的事情。但不管怎樣,我將分享我的感受,這樣當我下次不可避免地再次被問到這個問題時,我可以直接拿出這篇文章。

普遍的觀點似乎是我們處於週期的中期。有趣的是,我聽到的最常見的回答是第五或第六回合。即使這是真的,對我來說這也有點像是逃避的答案。這是你在沒有意見且想要保持中立時會說的話。這可能是真的,但如果我認為是這樣,我也不會寫這篇文章。

那麼我們現在處於週期的哪個階段,我們處於第幾回合,它是否已經結束,或者我們是否已經回來了。讓我從 2022 年 11 月的另一條推文開始講起。

我提到這一點是為了說明在「這個週期」中,價格和時間是兩個非常不同的概念。如果我們分別看待這些,從時間的角度來看,我們大約處於牛市的第 70 周。我會說這實際上高估了這一輪執行的真正長度,因為我可以用兩隻手數出那些在 2022 年 11 月和 12 月真正看漲的人數。如果我非常慷慨地說,我會說大多數人在去年第一季度末到第二季度初的某個時候開始意識到正在發生的事情。所以我們可以說這已經超過了 12 個月。

從價格的角度來看,比特幣從底部上漲了大約 3 倍,以太坊從底部上漲了 2.5 倍。我感覺那些經歷過多個加密週期的人認為我們更接近結束而不是開始。這很大程度上是因為這次沒有按照他們習慣的劇本走。

我們在年度信中寫了一些關於這種動態的內容…

在之前的加密貨幣週期中,隨著資本向風險和投機曲線外移,展現出 BTC → ETH → 加密資產的長尾(進行風險和代幣投資)的邏輯流程。市場參與者相信新的敘事,敘述通常圍繞加密啟用的根本性轉變,創造了一波新的信徒,要麼終生皈依,要麼在價格回落後退出。

這個週期到(目前為止)非常不同,那些許多先前具有啟發式的人都緩慢或不願意適應。坦率地說,這種不願意導致了自欺欺人。我們都是人,所以我們不禁要環顧四周,用相對的基礎來評價自己(我們的資產)—— 當我們擁有的資產上漲了 3-5 倍時,我們並不滿足,因為我們沒有擁有的東西暴漲了 10-20 倍。特別是如果暴漲 10-20 倍的是我們不喜歡的東西。在我看來,這就是為什麼很多人覺得我們要麼處於週期的中期,要麼處於後半期的關鍵所在。他們在一旁觀看,比如 Solana 從不到 10 美元漲到超過 200 美元。他們看到迷因幣暴漲 100-1000 倍,並在內心尖叫。

「這不是正確的順序!」

「為什麼我的資產沒有這樣上漲?」

「這不應該現在發生!」

事情根本沒有按照他們希望的方式發展。所以這不是說他們可能是錯的,而是市場的非理性行為。或者說週期在壓縮,或者說金融虛無主義被推向極端。我不排除所有這些情況,但似乎很少進行自省。

補充一些背景資訊,我知道其他基金的初級人員以低於 30 美元的價格推薦了 SOL,但他們一再被回絕和忽視。幾個月過去了,看看多少人爭先恐後地以更高的價格購買鎖定的 FTX 代幣,真是可笑。

這一切都是為了說明,人們對市場上漲的集體體驗將影響他們認為我們所處的階段。進入這個週期時,大多數人過於關注太坊生態系統,對其他事物關注不足。這種定位扭曲了這個週期對加密的整體感知,並分散了許多人評估我們實際狀況的注意力。

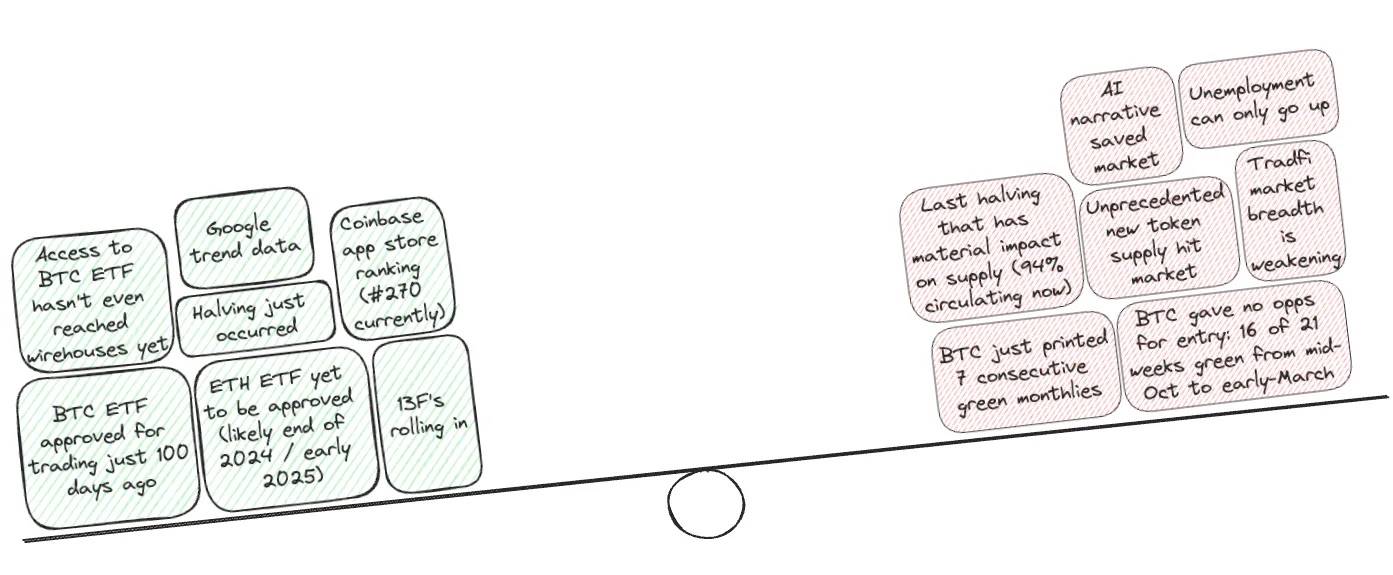

那麼,讓我們權衡一下兩端的論據:我們是更接近這個週期的早期階段還是晚期階段?

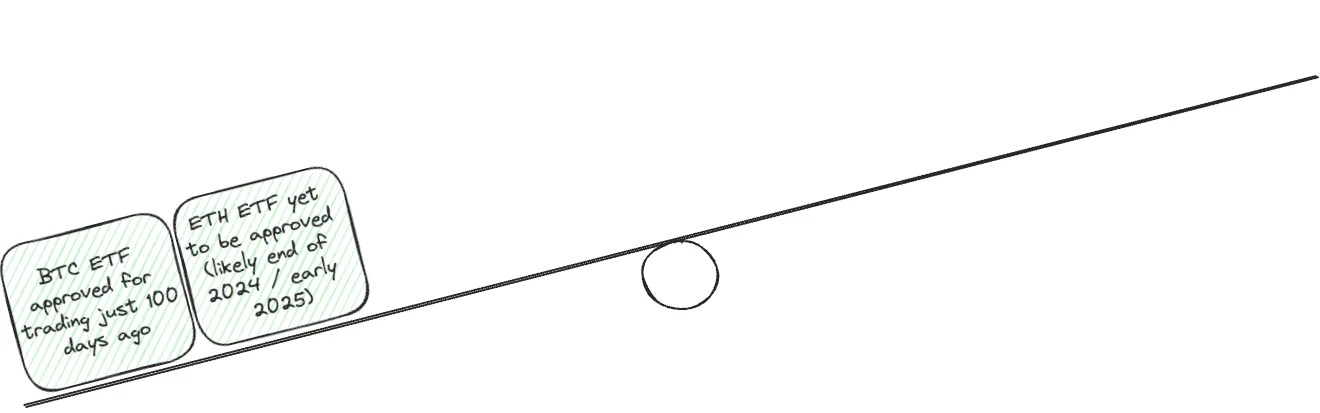

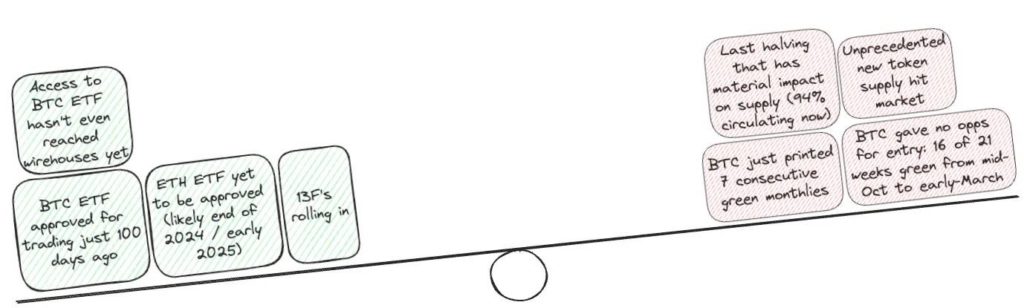

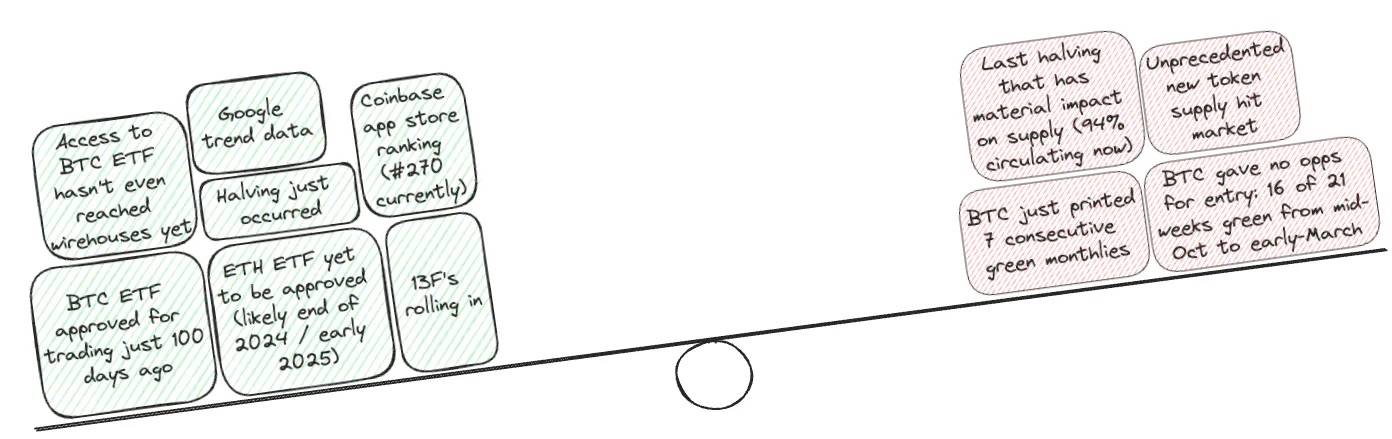

我已經就加密市場結構及其重要性發表了不少言論和推文,儘管這是一個無聊的概念,但實際上具有重大影響。這有點誇張,但我認為這有點類似於地殼的構造板塊 —— 龐大、緩慢移動的市場部分。在當下很難感受到這些變化將有多麼劇烈,以及餘波將有何種影響。但想像一下,在加密領域待了 8、9、10 年以上,並見證了比特幣 ETF 獲批這一重要時刻。

龐大的新機構資本現在有合法途徑進入這個資產類別,初始資金流入遠超出市場普遍預期,然後你在大約比特幣 ETF 通過的 100 天后就宣佈頂部。但市場是具有前瞻性的!現在 ETF 已獲批准,資金流動也已定價!

是的,市場確實是向前看的。但它們並不是萬能的。他們對於 ETF 資金流入的看法實際上是錯誤的。瞭解加密貨幣的人不知道傳統市場結構是如何運作的,而瞭解傳統市場結構的人卻很少有時間接觸加密貨幣。 ETH 的 ETF 是不可避免的,在我看來,BTC 的批准和 ETH 的批准之間的時間差距實際上是非常健康的。它為消化、教育和選舉後的確留出了一些時間。加密市場的結構變化不容低估。

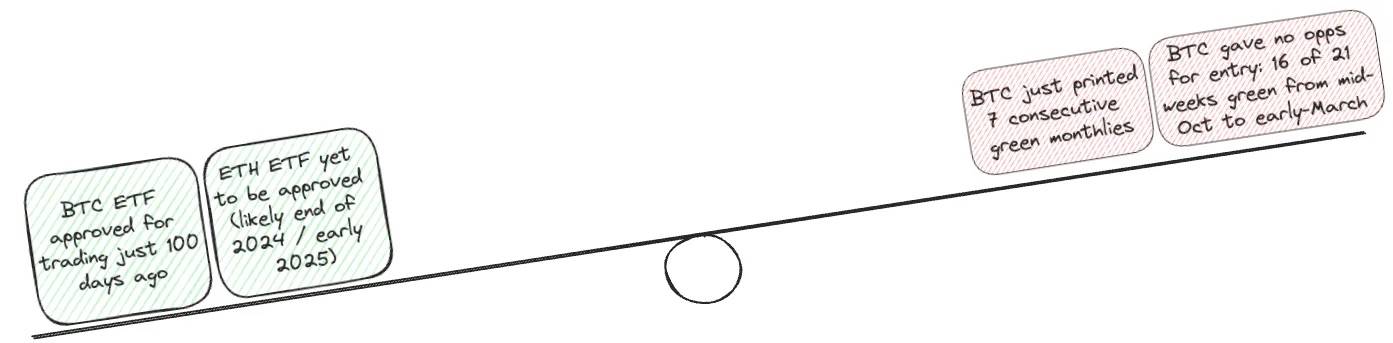

比特幣實際上已經上漲了一年半的時間。在 4 月之前,過去 15 個月中有 12 個月是綠色的,去年 10 月中旬到今年 3 月初有一段時間,21 週中有 16 周是綠色的。這確實是無情的。不過,公平地說,很少有人為我們在 2023 年上半年看到的情況做好準備。如果我們在一段時間內保持震盪,會令人震驚嗎?不,我不這麼認為。但從市場趨勢來看,感覺上一輪洗盤後仍有一些創傷後應激障礙。

我也越來越覺得,我正在進行的對話與 2022 年底 /2023 年初的對話相同,只是比特幣現在約為 60,000 美元,而不是 18,000 美元。當然,它們並不完全相同,但懷疑主要圍繞:我們已經上漲了很多,沒有新的敘述推動我們進一步上漲,以及 meme 已經瘋狂上漲。

但在我看來,這些都不是我們認為應該下跌的真正理由。

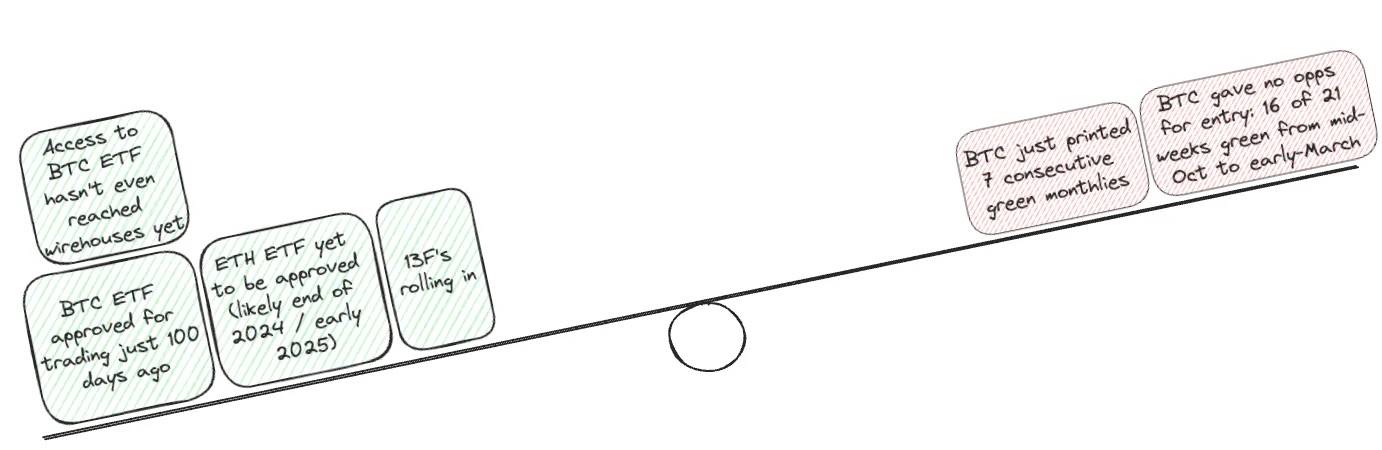

好吧,現在我們要進入一些銀行方面的技術內容。當我說 ETF 的訪問還未進入線下交易中心時,我的意思是顧問還沒有動機向客戶推薦這個產品。

顧問推薦的交易分為「主動推薦」和「非主動推薦」。主動推薦交易是指經紀人向客戶推薦的交易(「您應該購買 ABC」),而非主動推薦交易是指客戶向經紀人提出的交易(「我想購買 XYZ」)。這裡的主要區別是,只有主動交易才支付佣金。

當顧問推薦交易時,它們被歸類為「徵求的」和「非徵求的」。徵求的交易是經紀人向客戶推薦的交易(「你應該購買 ABC」),而非徵求的交易是客戶帶給他們的經紀人的交易(「我想買 XYZ」)。這裡的主要區別是只有在徵求的交易上支付佣金。

就目前而言,沒有一個證券公司允許將 BTC ETF 納入客戶投資組。這意味著這些顧問沒有任何動機向客戶推薦這些產品。但這只是時間問題 —— 所有這些公司都在某種等待模式中,當一個公司行動時,其他公司會迅速跟進。

13F 也在持續提交。Eric Balchunas 在一兩週前指出的一個重要觀點是,IBIT 報告了約 60 個持有人(隨著更多報告將被新增),但他們只佔總股份的約 0.4%。這意味著「大部分都是小魚,但魚的數量很多」。到目前為止到目前為止,堪薩斯州的一位顧問投入了 2000 萬美元購買富達的 BTC ETF,佔其投資組合的 5%。

老實說,這兩個陳詞濫調似乎每個週期都在重複。但不管怎樣,它們都值得注意 —— 比特幣現在已經有約 94% 的供應在流通,最近的減半可能是最後一次有意義的減半。另一方面,市場繼續被新代幣供應所淹沒 —— 新的 L2、Solana 生態系統、bridges、LRTs、SocialFi、套利交易。這樣的例子不勝列舉,這些專案的總 FDV 既令人震驚,又令人充滿遐想。與每個週期一樣,隨著內部人員的解鎖和拋售,大多數代幣都將趨向於零。雖然關於這一點的文章和討論已經夠多了。

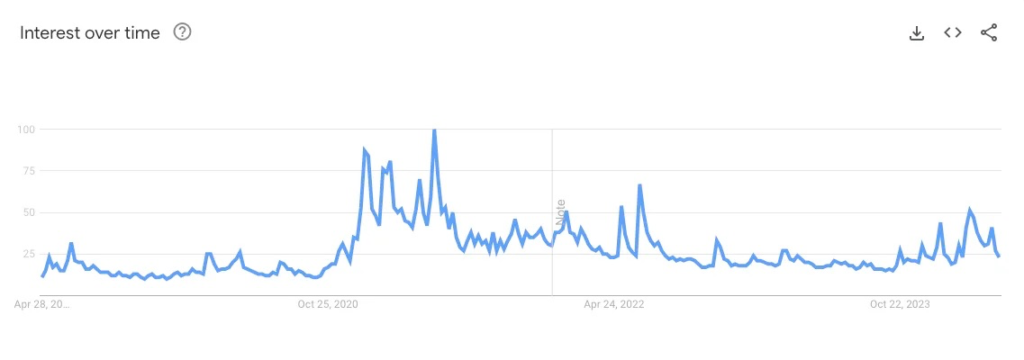

減半確實剛剛發生,供應減少,就這麼簡單。就我個人而言,我不認為這最後兩個理由本身非常有說服力,但它們與人們所認為的我們所處的位置不同,這就很有意思了。如果我們檢視比如 BTC、ETH、SOL、NFT 等公認的Google 趨勢資料,就會發現有一個共同點。

我們還遠未達到過去真正的牛市期間所見過的高點。

Coinbase 應用商店的排名也是如此(當前排名第 270)。我很快就會討論散戶參與這個有爭議的問題,但可以肯定地說,在加密原生應用使用方面還有很大的上漲空間。

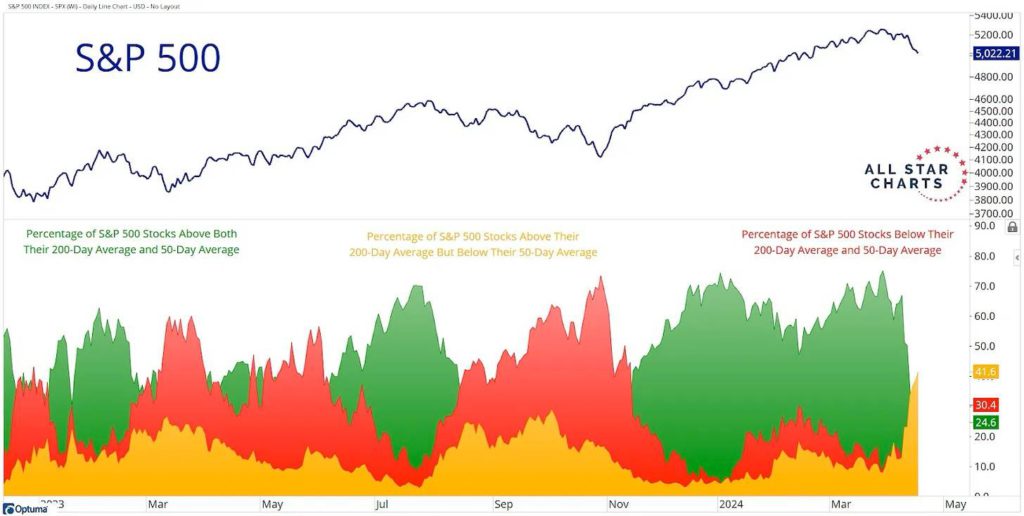

我願意相信 AI 敘事在 22 年第四季度和 23 年第一季度拯救了傳統金融市場。如果那時沒有釋出 ChatGPT,也許傳統市場會很艱難,而不是在新的創新範例中找到慰藉。但你不能證明一個反事實,所以我們必須按照今天的情況來處理。的確,我們看到了勞動力市場令人難以置信的強勁,失業率只會上升。傳統市場正在經歷整體寬度的下跌,這也是事實。

這裡的主要啟示是,高於 200 日移動平均線但低於 50 日移動平均線的股票百分比大幅上升(目前超過 40%)。

我相信我們還沒有看到突破新高後伴隨而來的令人瞠目結舌的漲勢。我曾長時間公開看漲,當時人們試圖說服我,修復 2022 年的損害需要很長時間。現在,那些相同的人又在試圖告訴我我們不能再上漲了。這並不意味著他們這次是錯的,但我今天讀到的證據表明,我們還有很大的上升空間。

我也認為以太坊 ETF 的延遲對延長本週期是有利的,無論是從時間還是價格的角度來看。這又是一個反事實,但我認為如果它在 5 月獲批,那將離比特幣批准太近了。市場參與者的注意力很短,將這些批准和隨後的產品交易擠在一起會導致內部競爭。

到底會有多大影響,誰能說得清。但作為唯一的加密 ETF,為 BTC 資金流繼續湧入提供一些空間非常重要。這只是開胃菜。ETH ETF 將有它們大放異彩的時刻,事實上,BTC 的表現將成為它們最好的行銷活動。新生代經理們正被迫面對比特幣這一資產類別。他們不能再對比特幣嗤之以鼻,如果他們的表現遜於接觸 BTC 的競爭對手,他們就需要答案。說 BTC 是個騙局已經不再是合理的觀點了。

這就是一個健康市場的樣子。一種資產被低估,然後在越來越多的人意識到他們不可能以更低的價格購買這種資產時慢慢上漲。隨著市場的消化,會有一段整合期,然後資產繼續上升。如果你仍然看漲,那麼衝頂並不是你希望看到的事情。

這次不一樣

一個令人恐懼的片語組合。當然,你可以偶爾自言自語,或者向密友吐露你一直在夢想著的可能性。不過,在公開場合提出這個觀點?準備接受批評吧。

我們都經歷過這種情況。有人嘟囔著這些話,我們就當著他們的面鸚鵡學舌,自作聰明,尖酸刻薄。在 Twitter 上抨擊他們。說他們愚蠢。暗示這一定是他們第一次經歷牛市週期,好像這很重要似的。

除非你在這裡,你在某種程度上確實隱隱地相信總有一次情況會不同。

如果你這麼說而且錯了,每個人都會嘲笑你,稱你為傻瓜,因為你認為它會不同。沒什麼大不了的。這些人幾乎沒有人有獨立的觀點,所以為什麼期望他們有什麼不同的反應呢?

但如果你看到足夠的證據表明它可能會不同,而你什麼也不做…… 那麼誰是真正的傻瓜?

資金流在增長,但它們流向了何處?

我腦海中最大的懸而未決的問題是,這些被動資金流最終將在多大程度上轉移到鏈上。不那麼有趣的加密版本是 BTC 作為一種新的資產類別,機構資本將其作為投資組合的一小部分持有,而其他一切都是網際網路的亞文化。

但無可否認,如今很難確定 ETF 資金流入的比例將直接或間接流入鏈上。你可能會想 ——Smac,你有多蠢,沒有人購買 IBIT 並用他們的鏈上 BTC 做任何事情。當然,今天確實是是這樣,但這不是重點。我們都知道在加密中財富效應是真實的,ETF 將是某些人的開胃小菜。問題就是關於規模而已,而且在我看來,我們在近期都可能不會有一個很好的答案。但我們可以嘗試找到方向性的提示。

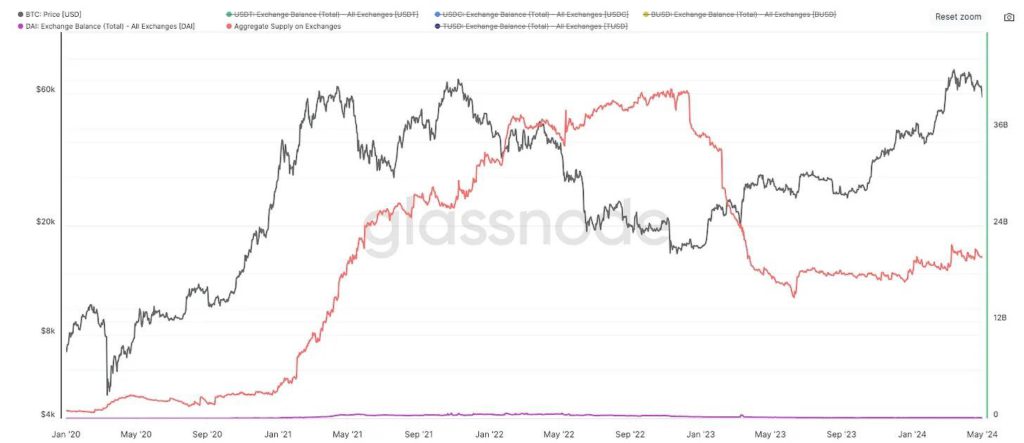

如果我們觀察穩定幣的活動,就會發現一些有說服力的資料。從下面可以看到,去年 11 月是大約 18 個月以來穩定幣的供應首次轉正。穩定幣的持續淨資本流入表明,我們在週期中比人們認為的要早得多。鑑於上一個週期中流入的戲劇性,這尤其明顯。

我們還可以觀察交易所上的穩定幣總供應量,它從高點到低谷減少了一半以上,但現在明顯開始趨於上升。

最難找到的翻譯是這些活動是否以及如何轉移到鏈上。對這些持保持開放的態度,但下面是活躍地址總數(藍線) 和交易所上的穩定幣。根據你自己的感受,你可能可以從中得出許多結論,但我的理解是:

在上次牛市期間,我們看到了大量新活躍地址的激增,但隨著人們的退出後大幅下降,然後自 21 年第三季度以來活動基本穩定。我們還沒有看到新一波活動的跡象,這在我看來是散戶的活動尚未迴歸的跡象。

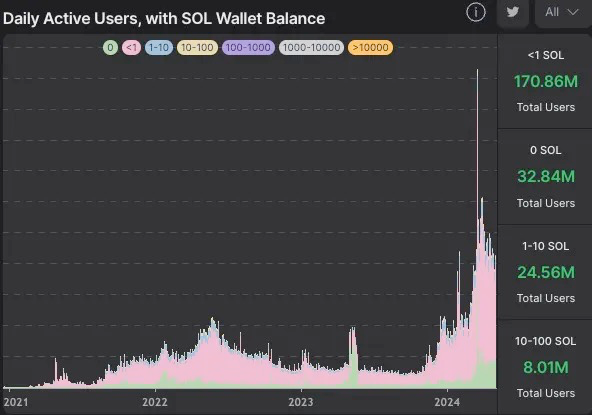

還值得在這裡承認的是,散戶活動很可能是通過 Solana 進行的。很明顯,過去 6-9 個月裡那裡的活動顯著增加,我個人期望這種情況能持續下去。

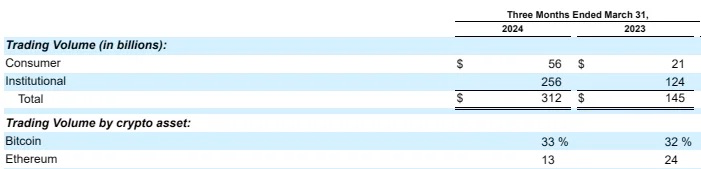

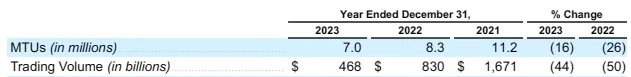

那麼更多的鏈下資料呢?從上週 Coinbase 的 10-Q 中,我們實際上看到月交易使用者(MTUs)從 840 萬減少到 800 萬。但無論是散戶還是機構方面,交易量都翻了一番多。

有趣的是,雖然 BTC 的交易量份額保持不變,ETH 的份額大幅縮水,這可能表明未來對更廣泛的加密資產(即山寨幣)的需求增加,這從長遠來看也非常健康,因為在加密資產中更廣泛的分佈是理想終態。憎恨者和失敗者會說加密中的一切都是空去,人們只是來到了超級賭博的最終狀態。我會說這表明有更多有趣的早期專案 / 協議值得探索。

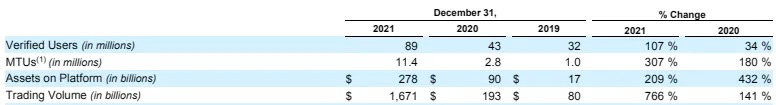

這與我們過去幾年從 Coinbase 使用者那裡看到的情況相比如何?首先,我們仍然比 2021 年 MTUs 的高點(1140 萬)低 40% 以上,並低於 2022 年年底的水平。對於所有關於 meme 和散戶蛻變的討論,我只是看不到一個可信論點表明這種情況正在大規模發生。

對於非常熟悉加密貨幣的使用者來說,這種情況是否發生在小範圍內?當然,這再次表明,人們陷入了加密泡沫中,並錯過了更廣泛的圖景。如果你登入推特看關於加密相關的內容,並將那裡的話語視為一種 Gospel,你會過得很糟糕。

我在這裡要說的最後一點是關於 BTC 和 ETH 之外的山寨幣。作為早期加密投資者,我們顯然堅信這個領域將繼續增長,不僅僅是主要貨幣。衡量該活動的最簡單方式是使用 TOTAL3,它能追蹤 BTC 和 ETH 之外的前 150 個山寨幣。

我認為觀察我們之前看到的從高點到低點的週期是有啟發性的。看看 2017 年的週期和最近的週期,很明顯,相對上漲空間正在壓縮(儘管仍然是天文數位),隨著空間的擴展套件,我們預計會出現這種情況。基數更大,所以高速上漲從直觀上來講更困難。但即使為進一步的壓縮留出了足夠的空間,我不認為有足夠多的人意識到這個空間還有很大的上漲空間。

TOTAL3 只有 6,400 億美元,這聽起來可能是一個大數位,但在金融市場的整體計劃中幾乎微不足道。如果我們相信這是一個在未來 24 個月內會達到 10 兆美元的空間,而 BTC 佔其中的 40%-50%,那麼還有大量的價值有待創造。

我個人不認為這將由 memecoins 主導,我發現有一些人非常不同意。memecoins 有其存在的價值,並將繼續成為加密貨幣(甚至是傳統金融)的重要組成部分,但我也很樂觀,我們正在看到新一波成熟的創辦人。他們正在深入思考如何解決實際問題,並關注長達十年的成果。我們有興趣與這些型別的創辦人合作。

我認為我們仍處於這個週期的早期階段。我猜我們大約走過了 1/3。儘管有很多人認為一切都只是關於 memecoins,但還有其他事情正在進行和建設。SocialFi 開始出現更多的創新,ERC-404 還未被充分探索,DePIN 在加密圈外的接受度在增長,RWAs 正在慢慢滲透到鏈上,我們看到了更多探索分散式系統如何影響「真實」世界的嘗試。我們不斷向我們的公共資料庫新增新的論文,並始終很高興與正在嘗試一些奇怪、新穎和野心勃勃的交叉點上的建設者交談。

儘管這個領域有許多缺陷,我仍然對這個領域保持非常樂觀的態度。