Solana DeFi 正處於關鍵轉折點,早期 DeFi 協議如 Jupiter 領銜的優質團隊經歷 FTX 崩盤考驗後正迎來收穫季節,同時新團隊亦尋求創新敘事。本文源自 Yash Agarwal 所著文章,由 深潮 整理、編譯及撰稿。

(前情提要:Solana MEV 科普指南:以太坊外的又一片黑暗森林 )

(背景補充:預言》Solana會成為加密行業的「蘋果公司」?)

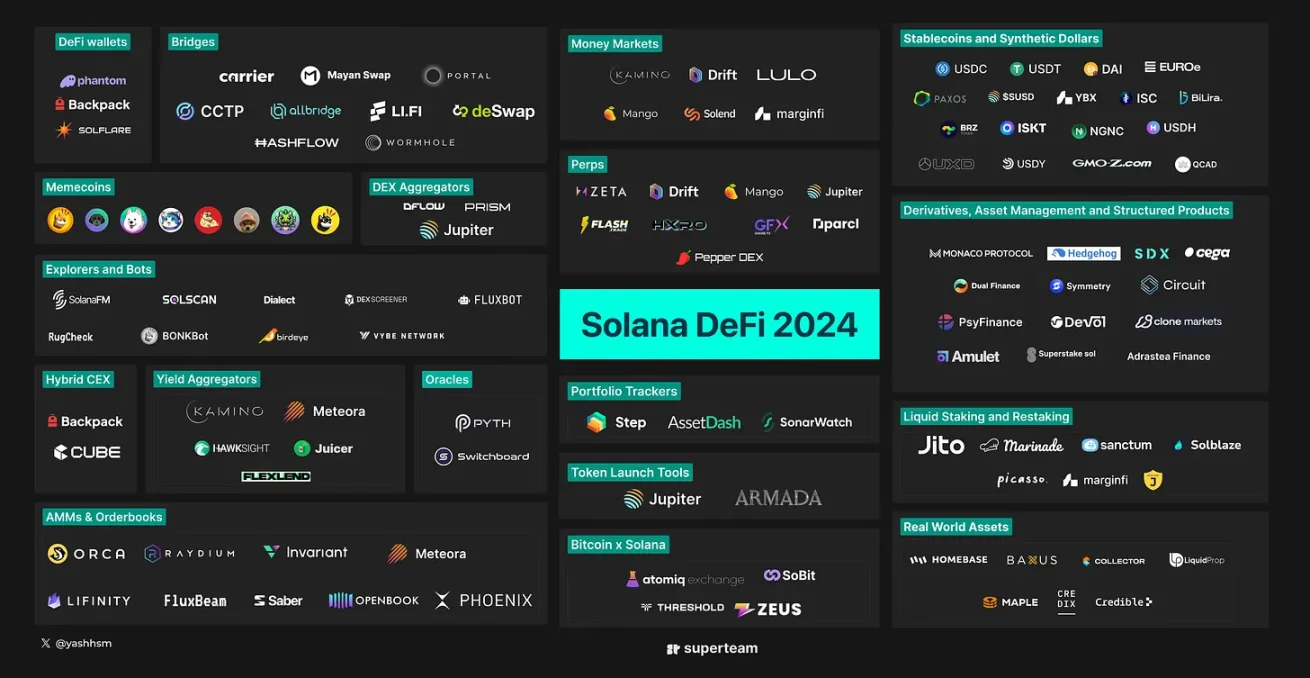

公鏈 Solana DeFi 的表現非常出色,其總鎖定價值(TVL)和每日 DEX 交易量均超過 40 億美元。在 Marinade、Phoenix、Jito、MarginFi、Kamino、BlazeStake、Solend、Jupiter、Meteora、Orca、Raydium、Lifinity、Sanctum 和 Drift 等優質 DeFi 1.0 協議的帶領下,Solana DeFi 團隊正在全力以赴。這些團隊經受住了 FTX 崩盤的考驗,在熊市的低谷中建設,並且現在正處於收穫的季節。

然而,進入 Solana DeFi 生態系統的新團隊的表現卻有些平淡,部分原因是缺乏新的敘事,以及專注於 Solana 新的 Only Maybe (OPOS) 機制的團隊較少。

現在是時候專注於新的 DeFi 理念並鼓勵更多團隊在 DeFi 領域進行建設,從而推動 Solana 的經濟活動。

本文試圖展示前 10 個主題,每個主題中都有值得探索的相關想法。雖然我們專注於 Solana,但其中一些主題也可以應用於其他高效能鏈。

在本文中,我們將討論:

- DeFi 穩定幣

- LST、MEV 和再質押

- 貨幣市場

- 利率衍生性商品

- RWA 和 DeFi 可組合性

- 永續合約和衍生性商品

- DeFi 基礎設施

- MemeFi 和社交 DeFi

- 協議趨向成為平臺

- 介面(UX 聚合器)

主題 1:DeFi 穩定幣機制將變得更加多元

我們需要更多的 DeFi 原生穩定幣作為 DeFi 貨幣,在 DEX 和借貸專案中形成流動性對。主要是,它們的效用是由收益率驅動的。 DeFi 穩定幣缺乏作為交易媒介的實用性(即用於交易)。

穩定幣或 synthetic(合成)美元大致可以分為以下幾類:

- 法幣支援的穩定幣,如 USDC、USDT 和 EURC。 M0 是以太坊上即將出現的另一位穩定幣玩家。

- CDP 穩定幣,如 DAI 和 Frax。

- LST 支援的穩定幣,包括:

- CDP 結構,如 Lybra 的 eUSD 和 Prisma 的 mkUSD。

- Delta 中性專案,如 Ethena 和 Resolv Labs(Solana 上的 UXD 是先驅)。

- RWA 支援的穩定幣,如 USDV、USDY、USDM 和 ISC。

- 提供它們的合成版本的永續 DEX,如 Synthetix(sUSD)和 Aevo(aUSD)。

- 演算法穩定幣,如 Gyroscope,使用隔離的金庫儲備來降低相關風險,並實施動態穩定機制,利用遞減的債券曲線進行贖回。

在 Solana 上,兩個 LST 支援的穩定幣正在興起:MarginFi 的 YBX 和 Jupiter 的 SUSD,以及像 Surge Finance 這樣的非常早期專案。

給 Builder 的 Alpha 建議:

- 更新的設計機制,從以太坊穩定幣汲取靈感。

- 市場進入策略:大多數穩定幣在初始流動性和吸引力方面存在困難;由於主要實用性是收益,這可以是一個有趣的玩法。例如,提高 DAI 的增強型 DAI 儲蓄率 (EDSR) 導致 DAI 的流通量增加,即增加了約 15 億美元的 DAI 存款(約佔 DAI 總供應量的 30%)。 USDV 向 DeFi 專案等經過驗證的礦工提供收益,以提高流通量,然後還可以向其使用者提供獎勵(想想 Arbritrum DAO 如何向向用戶分發 ARB 的專案提供 ARB)。

- 最熱門的以太坊穩定幣 Ethena(發行量超過 13 億美元)也即將登陸 Solana。人們也可以建構一個 「Solena」,其中有類似 Ethena 的機制,但使用 SOL。然而,Solana LST 的 CEX 上市和 SOL 永續合約的深度是一個主要障礙,但肯定會慢慢到達。

鏈上外匯(FX)市場的案例

外匯市場龐大,每日成交量超過 6 兆美元。具備充足流動性的法幣支援穩定幣的出現,可能為透過訂單簿和自動做市商 (AMM) 在鏈上開展即期外匯市場鋪平道路。想像一下,商家可以接受以 USDX 支付的款項,並立即將其轉換為 YENX,透過 Jupiter 將交易路由至多個流動性場所。遲早會有人在 Solana 上建構一個即期外匯交易平臺。

主題 2:( 再) 質押與 LST-SOL 的貨幣性

Solana 的 LST 場景現已整合為三個主要參與者:Jito、Solblaze 和 Marinade。 Sanctum 是 LST 領域的另一個有趣的參與者,解決了流動性問題並建立了 LST 即服務。然而,LST 的數量仍然非常少,更多的 LST 對網路去中心化也有好處。此外,LST 是 DeFi 的主要貢獻者,增加它們在借貸 / 借款市場或 LP 池中的存款量將提高鏈上總鎖定價值 (TVL)。

給 Builder 的 Alpha 建議:

- 更多 LST:在代幣發行炒作和激勵措施的支援下,新的 LST 仍有機會進入市場並佔領 LST 的重要份額。例如,Solblaze 利用 BLZE 激勵措施並專注於 DeFi 整合,在短短 8 個月內從 3 萬美元 SOL 成長到 300 萬美元 SOL。

另一個策略是追隨新的設計機制。例如,仿照 Frax Ether(超過 10 億美元 TVL)的雙代幣模型,它有兩種代幣:

。frxETH:與 ETH 1:1 掛鉤,不累積質押收益。

。sfrxETH:累積質押收益。

這使得質押的 ETH 能夠獲得更高的收益,同時確保 frxETH 具有深度流動性和全生態系統整合。與同類產品如 rETH 相比,frxETH 也因 Fraxlend 整合和流動性激勵而擁有更高的 DeFi TVL。

- 發起 LST 的驗證者:隨著 MEV 和優先費用的增加,我們很可能會看到驗證者啟動自己的 LST,並與質押者分享更多獎勵以吸引質押者。 Sanctum 是推動這項變革的關鍵專案。

- LST 的收益最大化者:例如,Kamino Multiply 提供了一鍵式金庫產品,透過迴圈(質押 LST 並借出 SOL→為 LST 質押 SOL→重複)設計用於 LST 的槓桿收益。這個領域可以有大量的產品(稍後會詳細介紹)。

- SOL 再質押:Solana 還有機會採納類似以太坊的共享安全 / 再質押層,使專案能夠透過重新質押進一步提高其收益,接入最佳的驗證者。與以太坊不同,以太坊的 AVS 是需要經濟安全的 rollup/ 應用鏈 / 橋,而 Solana 尚未採用模組化。

然而,這仍然值得探索,因為 Solana 上的 AVS 可以是 Clockwork 型別的 Keeper 網路、Pythnet 風格的應用鏈,或任何像 DePIN 這樣需要經濟安全的、「SOL 對齊」的網路。此外,如果 Solana 上的 Rollapp/ 應用鏈的觀點得到認可,SOL 再質押的敘事可能會非常巨大!

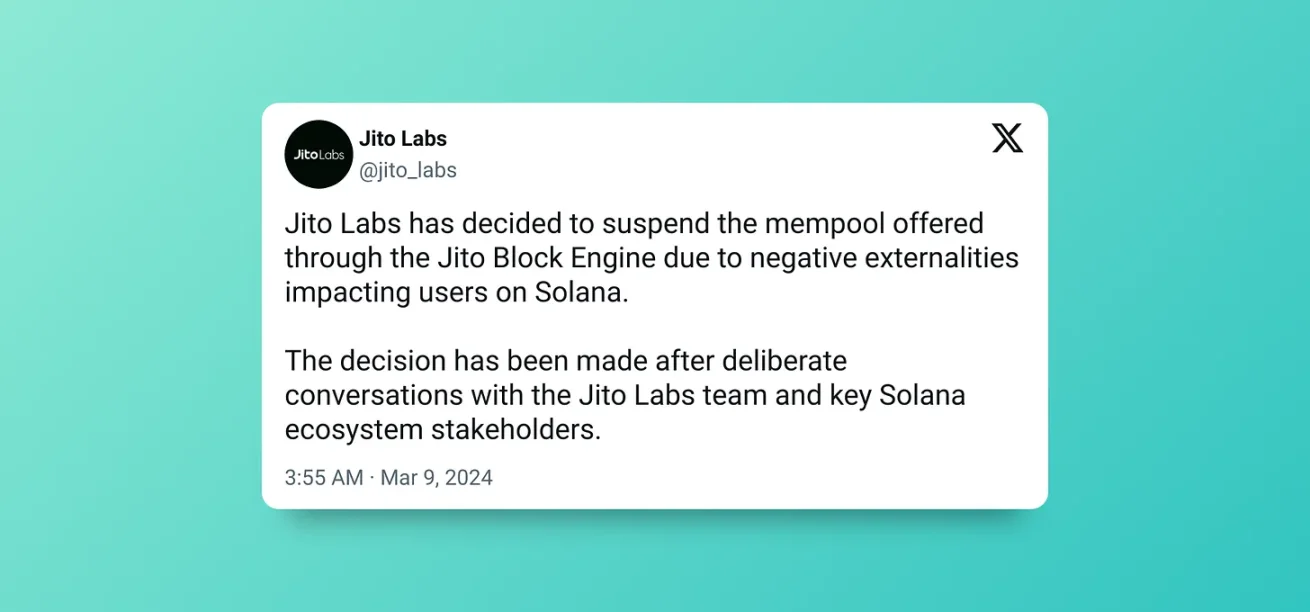

- 關於 MEV:最近,Jito Labs 因三明治攻擊的增加而暫停了由 Jito Block Engine 提供的 mempool 服務。這一決定在社群內引起了不同反應,一些人讚賞 Jito 的積極態度,而批評者則認為這可能導致私下交易和可能開發新的、私有的 mempool 作為迴應。

- 隨著 DeFi 活動的增加,MEV 只會增加,專案(和 LST)可以充分利用這一點。

與以太坊相比,LST 中的 SOL 數量仍然不盡人意(<5%),這需要解決。總的來說,現在是時候提高 SOL 的貨幣性,確保 SOL 價格的上漲也能被 DeFi 生態系統捕獲。

主題 3:下一代貨幣市場

雖然核心貨幣市場(借貸)如 Solend(3 億美元)、MarginFi(8 億美元)和 Kamino(11 億美元)已經建立,但現在是時候在設計機制上進行創新,使它們更加高效。例如,MarginFi 仍然缺少提高資本效率的 eMode(Aave v3 的一項功能)。

專注於更高的資本效率:作為藍籌借貸 / 借款如 MarginFi 和 Kamino,消耗他們的積分並發行代幣;使用者將希望更高的資本效率,特別是對於流動性質押市場。

給 Builder 的 Alpha 建議:

- 新的設計機制:例如,EVM 專案探索的一些有趣的機制是:

Alchemix 提供的自償還貸款,允許你在沒有清算風險的情況下利用一系列代幣。

Euler v2 等模組化架構由 ERC-4626 信用庫(借貸池)組成,通過以太坊金庫聯結器(EVC)合約相連。這還使得 Builder 能夠無需許可權地建立並激活帶有各種配置的借貸金庫,比如選擇任何抵押品、選擇預言機設定 TVL、利率等。這可以產生網路效應並複合流動性,因為一個金庫的份額可以用作 Euler 生態系統內任何其他金庫的抵押品。

Morpho Blue 提高資本效率。

從即將推出的以太坊協議和創新設計中獲取靈感並沒有什麼壞處。比僅僅建立 Aave v3 分支更好。

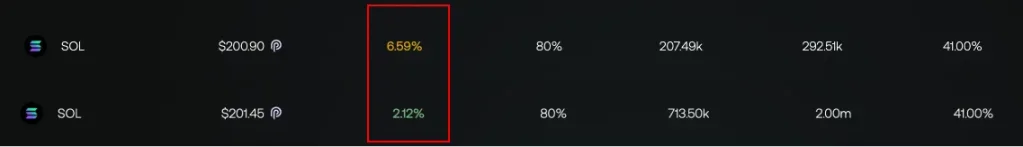

- 對現有貨幣市場的優化器:以 MarginFi 的 SOL 市場為例,借貸收益之間存在相當大的差距,這種情況幾乎適用於所有市場。這是因為流動性池機制,池子利用率不足,導致收益率較低: [供應率 = 借款率 * 利用率]。

一個可能的解決方案是構建像 Morpho Optimizer 這樣的東西,其中提供的流動性在借款人來來去去時動態匹配對等(有效地 100% 利用率)。對於匹配的流動性,借出者的收益率與借款人的率相同:匹配的借出者不共享利息。在流動性未匹配的情況下,它將接入底層借貸池,如 MarginFi 或 Kamino。Altitude 也是一個很好的參考。Flexlend 和 JuicerFi 非常適合構建這個。

- 固定利率貸款:目前大多數 P2P 借貸協議(例如 MarginFi 和 Solend)都遵循浮動(可變)利率,低利用率導致高利差,本質上建立了一個類似 TradFi 的銀行系統,利差高,但具有池作為中介。固定利率貸款是解決這個問題的一種方法。

DeFi 的固定利率市場份額低於 1%,而 TradFi 的固定利率占主導地位約為 98%,這是由於幾個原因:

被動:Peer-to-pool 模型沒有到期日,因此需要的維護要少得多。

林迪效應 (Lindy Effect):浮動利率經過了實戰檢驗,這導致了像粘性 TVL 一樣的林迪效應。

如 Delphi 報告所指,DeFi 中的固定利率貸款仍然不存在。Yield 協議關閉,Notional Finance 的 v2 關閉(它以 10 億美元 TVL 開始,現在降至 1700 萬美元)顯示需求不足。Notional Finance 的 v3 啟動轉向可變貸款和槓桿金庫。Exactly Finance 積累了一些動力並帶來了新想法,但使用被 OP 激勵和本地代幣排放大量激勵。Term Finance 是另一個值得關注的專案。一個解決所有難題(例如輕鬆維持貸款)並通過激勵措施啟動的團隊可以在這裡贏得潛在的大市場。

Lulo Finance(與 Flexlend 同一團隊)一直在嘗試在 Solana 上解決這個問題,但還未看到任何顯著的吸引力。雖然固定利率有其問題和「超前時代的想法」,但探索它是值得的。

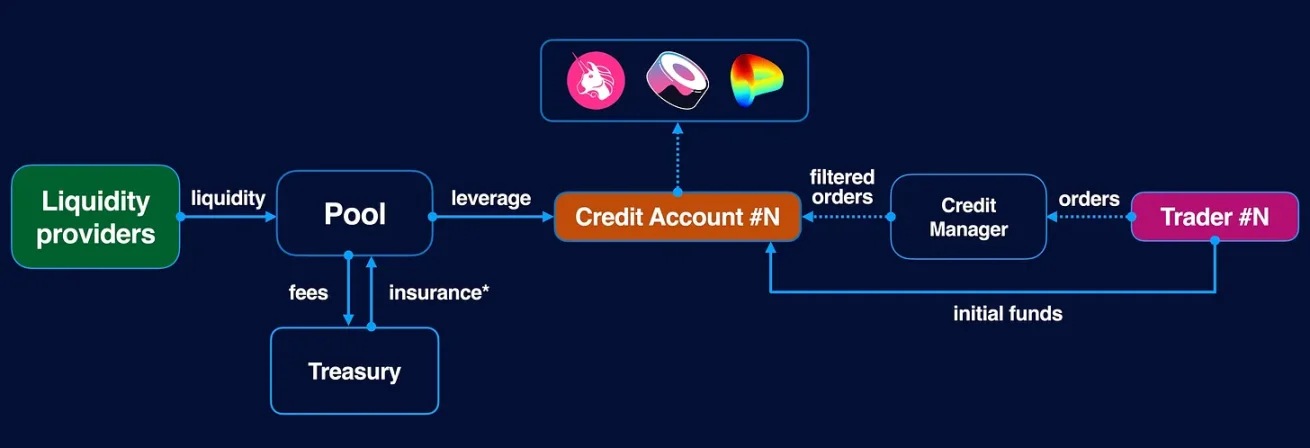

- Solana 的 Gearbox:Gearbox 是一個可組合的槓桿協議(通過借貸獲得槓桿,但具有生態系統範圍的整合)。Solana 本質上具有高度可組合性,可以與 AMM 和 LST 等多種協議整合。假設市場看漲,更多專案將啟動高 APY 激勵計劃,可以整合到此協議中進行槓桿化流動性質押。

一個相近的想法也可以是企業債務,其中鏈上產生收入的公司可以開始發行債券以籌集資金。將其視為基於收入的融資(RBF),但在鏈上且完全透明。這確保了盈利的鏈上公司在籌集資金的同時不稀釋他們的代幣。

主題 4:利率衍生品 —— 未知領域

利率衍生品(IRD)是僅次於外匯的第二大市場,名義價值為 450-600 兆美元。與 TradFi 的絕對數位比較可能不直接相關。然而,DeFi 市場(尤其是 Solana)的新興性質提供了重大機遇。除了通過資產管理合約產生貨幣市場(貸款 / 借款)收益之外,這還可以促進有機收益的產生。

給 Builder 的 Alpha 建議:

從 TradFi 中汲取靈感,可以探索一些有趣的想法:

- LST 的利率互換:這是一種遠期合約,通常允許各方將固定利率兌換為浮動利率,反之亦然。簡而言之,如果您想要固定的質押率,您可以與準備承擔可變質押率風險的人簽訂協議。

這對於希望在不進行太多投機的情況下獲得 DeFi 曝光的新一類機構和零售客戶將會非常有吸引力。在 TradFi 中,互換是在兩個金融機構之間進行,而在 DeFi 中,它將是點對點的。人們可以選擇支付固定收益或接收固定收益。像 JitoSOL 或 mSOL 這樣的 LST 通過股息率互換(SRS)是最佳的目標資產,因為它們被視為 DeFi 中 SOL 的「無風險利率」。

- ERC-4626 是以太坊上的收益代幣金庫標準,確保所有 TVL 超過 100 億美元的收益金庫的可組合性。在 Solana 上構建並確保其採用可能是關鍵。這可以開啟一系列金庫產品,例如 Sommelier

- 對於 Solana 的收益剝離(Pendle):收益剝離是一種現金流貼現遊戲。使用者可以對工具的未來價值取得可預測的回報,而投機者可以以折扣價獲得未來資產。它涉及將債券的利息支付與本金支付分開。Pendle 的收益代幣化是這一點的實施。

可以交易的 Solana 收益的一些例子包括:流動性質押的 SOL、Lifinity 收入、Meteora Pool 收益、Kamino_Finance kTokens 和 Solend Protocol 的 cTokens(收益存款收據)。

一個名為 Exponent 的早期專案正在探索這個方向,從 MarginFi 的貸款收益交易開始,然後擴展套件到其他收益衍生品。 Solana DEX 也在探索「適用於 Solana 的 Pendle」。

主題 5:使 RWA 與 DeFi 可組合

隨著更多的 RWA 上鏈,特別是像國債這樣的流動性和承載收益的資產。邏輯上,所有的 RWA 都是有許可權的,因為 KYC 和監管限制。然而,Ondo 推出的 USDY(一種代幣化的國債)並使其無需許可權,開闢了一個全新的設計空間。Ondo 還展示了一種代幣化股票的有趣機制,如果實施得當,可能會引發 DeFi 可組合性的另一波浪潮。

給 Builder 的 Alpha 建議:

- 代幣擴展套件:在 RWA 方面,特別是利用代幣擴展套件,有許多機會。我們的文章深入探討了這些細節。

- TradFi 巨頭:隨著像富蘭克林鄧普頓、貝萊德和富達這樣的巨頭尋求在 Solana 上試點 RWA,這在未來 1-2 年內可以解鎖巨大機會。首先,這些可以得到許可,但構建無需許可的包裝器和更多 DeFi 整合(例如用於借貸的 Flux Finance)可能是一個重要的機會。例如,持有者可能有機會通過將美國國債代幣化、在 DeFi 借貸市場上將其作為抵押品提供、借入穩定幣、購買更多國債並重復這個迴圈來獲得更高的收益率。

據稱貝萊德基金與 USDC 可以組合。

主題 6:衍生品的時代到來了!

上次牛市期間,結構性產品和鏈上衍生品(不包括永續合約)風靡一時。尤其是 Solana,在熊市到來之前,通過 Ribbon、Katana 和 Friktion 等協議,DeFi 期權金庫 (DOV) 的 TVL 激增了超過 5 億美元。不過,隨著牛市迴歸,收益率需求增加,這些產品捲土重來也就不足為奇了。

給 Builder 的 Alpha 建議:

- 垂直永續合約或預測市場:就像 Parcl 允許人們做多 / 做空一樣,人們可以為不同的細分市場比如商品構建永續合約。這是一個高度創造類別的遊戲,Parcl 在創造炒作和聚集超過 1 億美元 TVL。

- Power 永續合約:這是 Paradigm 在 2021 年提出的一個想法,由於時機問題在上一個週期並沒有真正起飛,但在這個週期值得一試。像 Exponents 這樣的幾個協議正在 Berachain 上嘗試這一點。另一個相鄰的想法是探索永恆期權(想想永續合約之於期貨,這對於期權來說是什麼),這是由 SBF 提出的。

- 永續合約聚合器:就像我們有借貸和現貨 DEX 的聚合器一樣,儘管不同設計機制帶來了挑戰,構建永續合約聚合器是一個足夠大的機會。隨著像 Rage Trade 和 MUX 這樣的永續合約聚合器的出現,類似的趨勢可能在 Solana 上出現,特別是對於類似 Flash 和 Jupiter 的設計。

- Solana 應用鏈上的永續合約:在 EVM 世界裡,大多數基於訂單簿的永續 DEX,特別是像 Aevo、dYdX 和 Hyperliquid 這樣的,都在向自己的應用鏈過渡。未來,Solana 永續 DEX 也可以建立自己的鏈,這可能提供幾個好處:

- 免受任何主網擁堵的影響

- 為使用者提供改善的交易體驗(交易對交易者來說可以是無 Gas 費的)。事實上,Zeta 已經開始朝這個方向發展。

- 結構化產品:構建一個類似 Friktion 的產品。實際上,Friktion 程式碼仍然可供任何人分叉和使用。像 Investin(Flash 團隊之前的一個專案)這樣的資產管理協議也可能是一個復興的好主意。像 Phoenix 或 Drift 這樣的訂單簿需要主動提供流動性,這可以通過做市金庫來實現。這確保了去中心化做市,否則所有流動性都將受到做市商的控制(我們在 FTX 崩潰後見證了 Alameda 的事情)。

- 鏈上選擇權:像 Ribbon、Ava 和 Gravity Markets 這樣的協議作為現有鏈上期權交易平臺的例子。人們還可以構建像 Decalls 這樣的二元期權(即價格上漲或下跌),但是獲得吸引力並建立護城河很重要。

- HXRO:作為 Solana 衍生品和流動性質押的基礎層,構建者可以在以下基礎上進行構建:

- Dexterity,Hxro 的衍生品協議,提供衍生品的基本構建塊(無論是傳統 DEX 介面、高階交易終端、API 等),為鏈上到期、永續和零日到期期貨以及其他基於保證金的衍生品市場提供所有必要的風險和交換基礎設施。

- Hxro 的 parimutuel 協議是鏈上投注應用的支柱,通過網路的 “智慧”AMM,實現了具有持續流動性的賽事投注。該協議可支援遊戲、體育博彩、加密貨幣和其他活動市場的各種鏈上博彩市場。

主題 7:為 DeFi 協議構建基礎設施和工具

隨著許多億美元級 DeFi 協議出現在 Solana 上,現在是為這些 DeFi 協議構建基礎設施和工具的完美時機。

給 Builder 的 Alpha 建議:

- OEV:MEV 的一個子集,Oracle 可提取價值(OEV)是指應用程式依賴 Oracle 更新,以便套利者或清算人利用這種狀態不一致。如 multicoin 所述,有機會讓應用程式捕獲 OEV。

DeFi 基礎設施即服務(Infra as a Service):像 Aave/Compound 這樣的幾個協議被多次分叉; Solana 也是如此,其中協議分叉了 Solana Lab 的參考實現。在開發、審計和維護方面存在相當的成本。可以標準化並建立一個可持續發展的開發公司,提供「即插即用的 DeFi 協議」—— 也可以將其視為「DeFi 的 Metaplex」,Rari Capital(現已停運)有著類似的願景,並建立了金庫基礎設施。其中的一個成果是為 Solana 構建 ERC-4626 等效基礎設施,並通過為 DeFi 專案提供服務來充分利用 Solana 的收益率炒作。

- 風險管理組織:這可以構建為一個風險 DAO 或諮詢委員會,為 DeFi 協議進行研究和風險分析。這些實體可以釋出公開的「風險分析儀表板」,帶有 Solana 生態系統的關鍵指標,並向 DeFi 專案提供付費研究、風險評估框架和風險評級服務。

- 賄賂聚合器或市場:在 EVM 中, Curve Finance 讓其代幣持有者決定將多少代幣激勵分配給它們的每個池子。這創造了一個動態,即專案會「賄賂」代幣持有者為包含其代幣的池子投票。Votium Protocol 聚合這些賄賂並自動代表代幣持有者的投票權,以最大化所接收的激勵。擁有一個聚合器使得協調賄賂者和投票者之間的活動變得更加方便,並導致更大的市場效率。在 Solana 上,這可以應用於:

- LST 通過治理代幣將權益直接交給驗證者

- Jupiter LFG Launchpad,專案可以賄賂其投票者並提供代幣分配作為回報

- DeFi 的隱私:隱私在意想不到的地方找到了產品市場契合,如空投。例如,中心化交易所也被大戶用來匿名其交易,因此像 Elusiv 這樣的協議因此被大量使用。

主題 8:MemeFi 和 Making DEX 更加垂直

Meme 幣是金融類的文化。它們的價值純粹來自於注意力和社會共識。我們可能處於一個以 Solana 為前端的 Meme 幣超級週期。

此外,DeFi 應用也將變得更加社會化。我們已經看到了一些早期趨勢:

- 透過電報機器人購買,如 Bonkbot 每日交易量達 2.5 億美元!

- 像 Zeta 或 Kamino 這樣的專案有公開的積分排行榜。

DEX 的下一個前端很可能不會是 Jupiter 式的交換介面,而是一個創作者和觀眾一起下注的直播平臺、一個帶有交易整合的社交源,或者其他的網路狀態。

UI 層組合性:電報機器人使得 DEX 的 UI 可組合。之前,人們會在網際網路上的某個地方(X,Reddit,新聞,電報群等)瞭解資訊,然後導航到一個單獨的 UI 進行交易(例如,Drift, Binance, Coinbase 等)。電報機器人將交易帶到電報上,人們已經在聚集、社交和交換資訊。

給 Builder 的 Alpha 建議:

- 由 Meme 幣提供支援的連續預測市場:

- 現有的預測市場如 Polymarket 是二元的和離散的,因此上升空間非常有限。大多數人想要連續的、無限的上升空間。一個本土加密的預測市場實際上可以是 meme 幣(例如,$BIDEN, $TRUMP)。人們可以建立一個專門交易 meme 幣的小眾平臺(例如,一個可以交易所有政治 meme 幣並預測誰將獲勝的政治平臺)。實際上,MetaDAO 是垂直和連續預測市場的一個例子,但僅限於治理。

- Meme 幣前端:Meme 幣的交易使用者體驗仍然不是最佳的:人們需要發現 meme 幣,檢查其在 Birdeye 或 DEXscreener 上的所有細節,然後在 Jupiter 交易,而對於許多早期的 meme 幣,錢包甚至沒有基本支援。人們可以簡單地製作一個像 Birdeye 那樣的網站,但專門用於 meme 幣,更加社交化,其中大 V 部落客也可以互相吹捧和複製交易。 Pump.fun 是另一個有趣的平臺,人們可以非常早期地加入 meme 幣(直到 6.9 萬美元的市值)。另一個值得探索的相鄰想法是一個特別適合 meme 幣的 DEX(目前是 Raydium,但體驗並不是最佳的)。

- 垂直 DEX:更多針對特定用例(如 Meme 幣或 LST)的 DEX 設計實驗。例如,Sanctum 的 Infinity 本質上是一個針對 LST 的自動做市商。

高效能鏈的跨鏈聚合器,隨著活動日益分散在不同的 L1 鏈上,如 Aptos 和 Sui,建立跨鏈聚合器是一個具有顯著先發優勢的好機會。基於意圖的 DEX(傾向於訂單簿)也是為使用者提供更好報價的有趣方向。

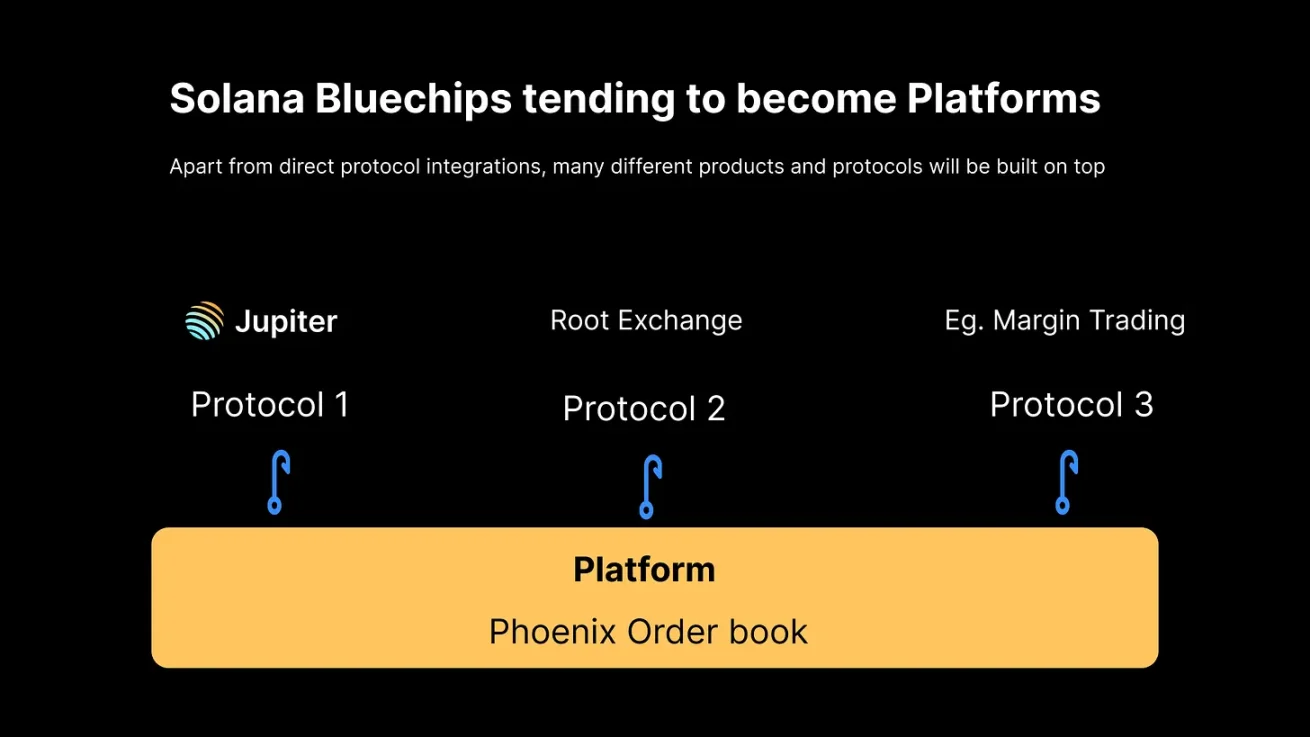

主題 9:協議趨向於成為平臺

平臺能夠創造新產品。亞馬遜是一個平臺,而亞馬遜上的一個品牌是一個產品。 Uniswap v4 hooks 的推出標誌著 DeFi 的第一個平臺時刻,使 Builder 能夠在這些協議之上推出他們的產品。不只是 Uniswap,所有藍籌 DeFi 協議,如 Jupiter,都開始在其協議之上建立生態系統。

Project Serum(現在的 Openbook)作為一個平臺展示了生態系統建構的典範,有 30 多個專案在其上開發。 Solana DeFi 專案的平臺化仍處於初期階段,但預計在未來幾個月內將會激增。對於建構者來說,識別此類協議,策略定位並成為生態系統中的早期參與者是有利的。

給 Builder 的 Alpha 建議:

一些值得注意的專案包括:

- Jupiter:最初是一個聚合器,Jupiter 正在迅速發展成為一個生態系統。 Adrastea 就是一個很好的例子,它在 JLP 上提供了槓桿效益。

- Drift:Solana 上最大的永續 DEX。 Circuit trade 為 Drift DEX 提供市場製造金庫功能,可圍繞 DLP 開發類似產品。

- Phoenix:儘管還處於初期,但作為一個訂單簿, Phoenix 有潛力發展成一個全面的生態系統。例如,建立在 Phoenix 上的 Root Exchange 提供了增強的限價訂單。

結構化產品和策略金庫為這些平臺上更多產品的開發提供了清晰的機會。雖然轉變為平臺是一個長期的努力,但它極大有利於價值累積(這是為什麼 Layer 1/Layer 2 解決方案比應用程式有著顯著更高的價值的原因)並將收入生成責任轉移到建立在其上的應用程式。這也使平臺協議的代幣持有者受益。

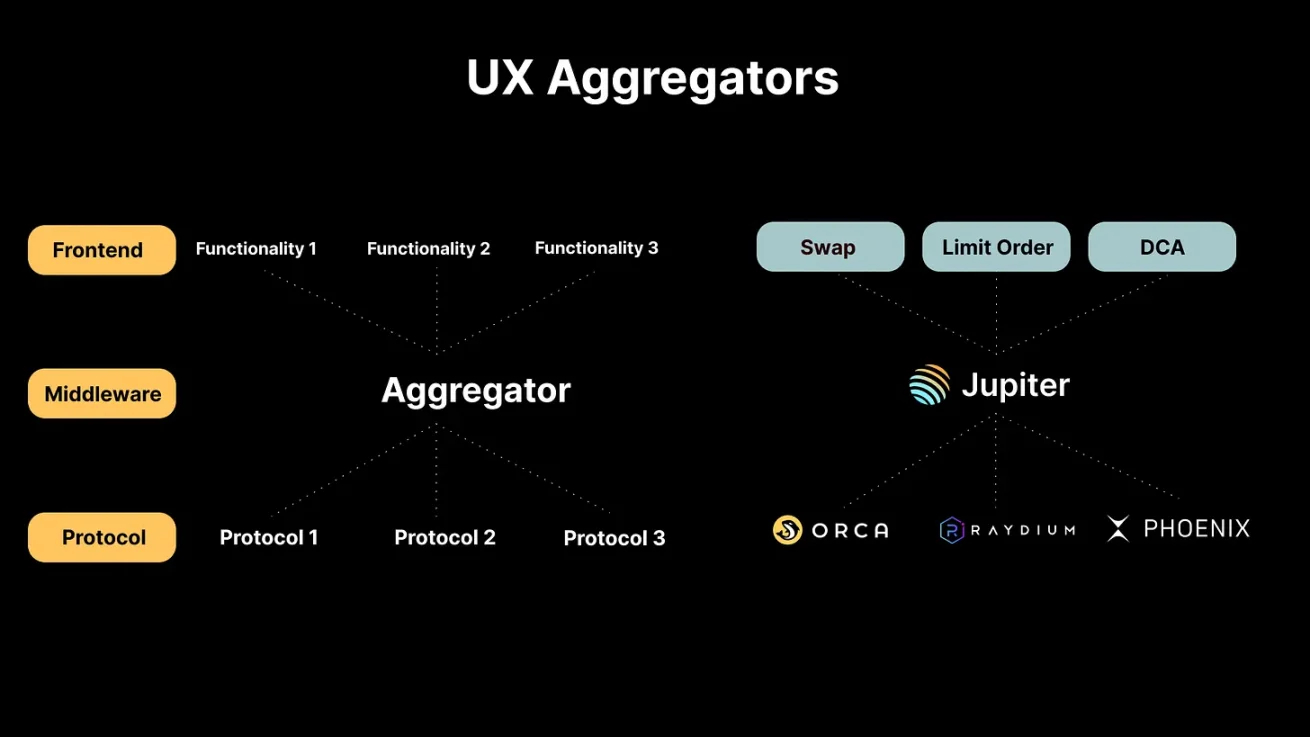

主題 10:介面(UX 聚合器)將變得更強大

在加密領域,注意力是稀缺的,而聚合器則指揮著它。無論是 DEX 聚合器(如 Jupiter/1inch)、橋接聚合器(如 Jumper/Bungee),還是鏈聚合器(如 Polygon),它們都已成為新的、有吸引力的敘事。

原理很簡單:聚合器控制需求並捕捉使用者註意力。儘管它們目前並沒有累積太多價值(大多數不收費),但很可能它們抽象的底層協議很快就會向它們提供費用或分成,以獲得優先權或保持特色(類似於品牌支付亞馬遜以獲得廣告)。

介面在它們促成的鏈上協議之上增加了額外的價值。透過額外的工具,如 UniswapX 或 Jupiter 的 DCA 工具,介面可以贏得客戶獲取的戰役並捕捉價值。

事實上,Solana 擁有最強大的聚合器之一,其中 Jupiter 處於領先地位,而 Flexlend 等其他聚合器則聚合收益。

給 Builder 的 Alpha 建議:

聚合的機會包括:

- 收益聚合器

- 永續聚合器

- Meme 幣聚合器

- 類似 Instadapp 的一切 DeFi 聚合器,用於槓桿、再融資和遷移部位

雖然「平臺」和「聚合器」之間似乎有一條模糊的界限,但差異在於聚合器是前端,而平臺是產品建立之上的基礎。一個協議可以同時是兩者,Jupiter 就是一個例子。

結論:是時候播種 Solana DeFi 3.0 了

現在是在 Solana 上建立新協議的時候了。雖然 EVM 確實可以作為一種靈感,但協議應該專注於核心設計創新,參與研究討論,並建立像 Sanctum 或 Phoenix 這樣真正的 OPOS。我們將使 Solana DeFi 與以太坊更加不同,從 TradFi 中汲取靈感,看看可以利用高資本週轉率和投機性在鏈上構建什麼。

基礎設施終於達到了能夠承受大規模活動的程度。許多之前因為時機過早而失敗的 DeFi 現在再次變得可行。看到這在未來幾年將如何發展將是令人興奮的。

📍相關報導📍

捲款跑路頻出,Solana上的「Meme預售打錢」模式已死?