當你在參與DeFi的時候,有沒有考慮過你的收入是怎麼來的?除了純龐氏之外,DeFi有沒有真實的收入來源?本文源自於 Defi 研究員 Shivsak 的推特分析文《Where is the money coming from?》,由動區專欄作者白話區塊鏈整理、編譯、撰文。

(前情提要:熊市來了,Top50巨鯨的錢都去哪了?盤點8個Defi大戶偏好的質押、流動性挖礦平台)

(背景補充:懶人包 | UST崩盤始末》8,400 萬美元,撬動 400 億 Defi 金融帝國)

DeFi起步於2018年,蟄伏一年之後在2019年嶄露頭角,成為公認的DeFi元年。隨後,鏈上流動性的急劇增長讓2020年成為DeFi Summer ,自此DeFi 開啟爆發式增長。但進入這一輪熊市,DeFi迎來重大收縮期。

但不管怎樣,DeFi作為價值互聯網的重要根基,隨著行業的發展,其未來都無可限量。

那麼,當你在參與DeFi的時候,有沒有考慮過你的收入是怎麼來的?除了純旁氏之外,DeFi有沒有真實的收入來源?

今天就來帶大家了解一下DeFi 真實的收入來源:“錢從哪裡來?”

DEX / AMM 如何工作?什麼是流動性提供者?

關於無常損失/工具

Uniswap、Sushiswap、TerraSwap 等去CEX被稱為自動化做市商(AMM:Automated Market Maker)。傳統的訂單交換(想想紐約證券交易所)會將買單與賣單匹配以促進交易。而DEX 的工作方式有一點不同。

在DEX 上,通常有兩種類型的參與者:交易者和流動性提供者。

流動性提供者提供等價值的兩種資產。(例如,$ETH和$USDC )。提供的這種“流動性”允許交易者在兩種資產之間自由、自動地交易。

最常見的DEX 類型使用“恆積”AMM。這些背後的基本公式是:token_a_balance * token_b_balance = k,其中k 是某個常數。

它的工作原理是這樣的:假設你提供了500 美元的$ETH和500 美元的$USDC 。現在有人用50 美元的USDC 購買了50美元的ETH。該池現在將擁有450 美元的ETH 和550 美元的USDC。所以礦池會自動調整ETH-USDC 對的價格,使得再次出現$500-$500。

這是一個簡化的解釋,但掛牌價格是由AMM 自動調整。只要礦池中有足夠的流動性,這種價格調整可以忽略不計,滑點也不多。

如果池子太小或交易量太大,就會出現“滑點”。這意味著你的交易的有效價格更差,因為價格是由你的交易本身推高的。

現在,你可能知道DEX 上的價格為什麼會偏離CEX上的價格,因為它會自動調整。是的,它可以——但這通常只會持續很短的時間,直到套利者進來並從差價中獲利。

例如:假設$ETH – $USDC對在UniSwap 上的交易價格為3800 美元,但在Coinbase 上的交易價格為4000 美元,你可以在UniSwap 上買入並在Coinbase 上賣出。這最終將導致DEX 和CEX 的價格趨同。

- 當然AMM也有一些優點:

- 為市場增加流動性的簡單方法

- 特別適用於新項目

- 無需等待交易對手方進行交易

- 去中心化+ 自動執行合約= 沒有中間商

- 可以插入智能合約其他協議

- AMM 的缺點是:

- 如果池規模小,滑點高

- 智能合約利用風險

- 鏈上交易會增加網絡擁塞(UniSwap是$ETH上最大的耗油量之一)

- 存在無常損失的風險

(無常損失 IL,是指在自動化做市(AMM)的運作環境下,流動性提供者(Liquidity Provider)向資⾦池提供流動性時,因市場價格波動⽽產⽣的暫時性損失。無常損失是由於價格背離引起的,當價格回歸後,無常損失會被逐漸抹平。)

關於無常損失計算可以去網站:https://dailydefi.org/tools/impermanent-loss-calculator/ 查看。

關於流動資金池 APR 的真相

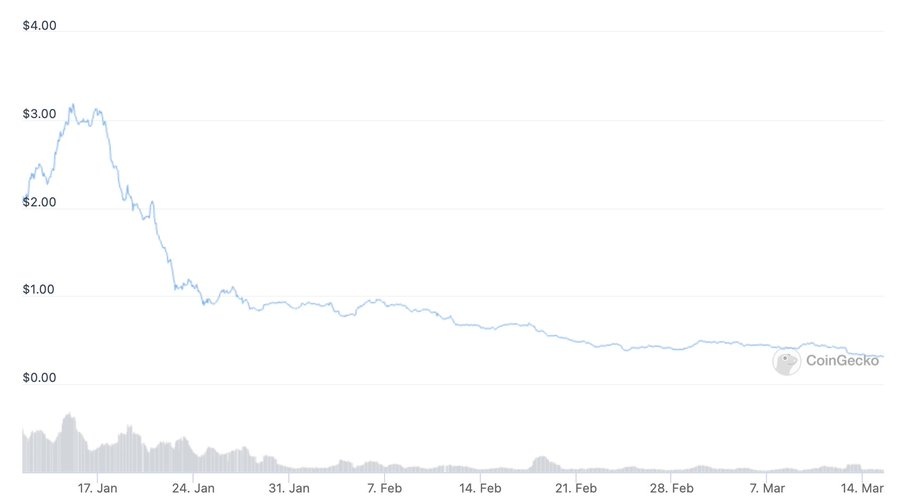

為什麼有時候你並沒有真正獲得被鼓吹的高APR?

農場在顯示APR 數字的方式上可能會產生很大的誤導。事實是,當你耕作時實際獲得的APR 遠低於官方顯示的APR。那麼為什麼廣告上的的APR 如此之高呢?這裡有哪些常見的陷阱/詭計?

這裡請先了解一些流動性提供者通常是如何獲得獎勵的。流動性提供者以2 種形式獲得獎勵:

- 交易費

- 農場激勵

大多數時候,大部分APR 來自農場激勵,而不是交易費。

讓我們了解APR 數字是如何計算的。大多數DeFi收益農場每天將為每個池支付固定數量的Token(排放)。這些是新的Token,它們被打印出來並按比例分配給持有LP Token的農民。

看個例子。Farm X平台為了激勵$ETH / $BTC池的流動性提供者,承諾每天獎勵1,000 個X平台的 X 的LP。假設池中有100,000 美元的流動性,而你提供1,000 美元的流動性。你現在擁有池的1%。

所以你收到的1% 的獎勵(每天10 個X平台的 X)。目前,1 個X平台X = 1 美元,也就是說你每天收到10 美元。按年計算,這將是365% 的年利率。這意味著你應該每年賺3,650 美元,但事實是,這種好事並不存在。

實際APR 取決於:

- 每天發行多少農場Token

- 發行農場Token的價格

- 礦池中有多少美元(TVL)

- 礦池產生多少美元的交易費

這就是為什麼你實際上不會獲得365% 的年利率,因為:

- 排放量會隨著時間的推移而減少:農場往往會更早地激勵池。

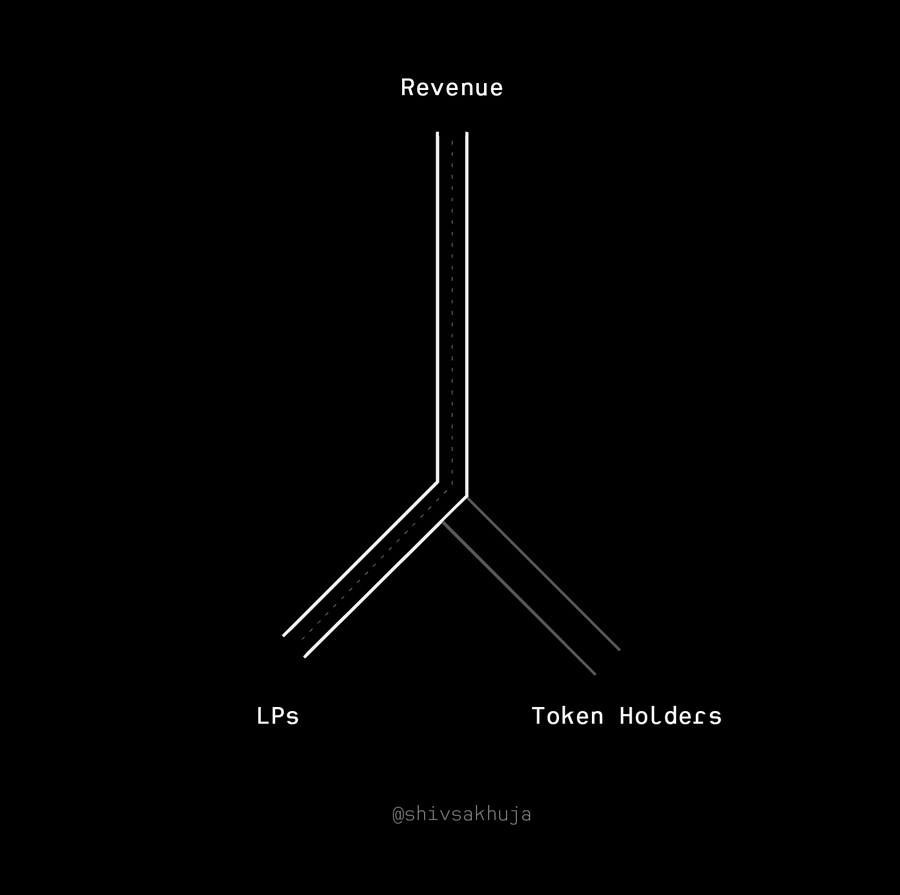

- X平台的價格會隨著時間的推移而下降:大多數農場Token沒有實用性,並且不斷地拋售。

如果它是一個受歡迎的農場或一段時間內的獎勵很高,那麼TVL 可能會增加,從而稀釋你在礦池中的份額。

顯然,所有這些都有例外。一些農場設計了更巧妙的Token經濟學,以防止或減少持續傾銷。但即便如此,除非農場Token有一些真正的效用,否則很難阻止價格下跌。

如果通脹Token沒有強勁的需求驅動力,價格必然會下跌。唯一的問題是多快。那麼你能用這些信息做什麼呢?

以下是一些實用的耕作技巧:

- 了解Token經濟學。如果你以低廉的農場Token獲得報酬,請盡可能頻繁地出售掉。

- 或使用自動複合器,如beefyfinance自動出售獎勵。

不要被農場Token的誘人收益所束縛:大多數農場將支付更高的年利率來提供農場Token的流動性。(例如:X平台的ETH/X)根據我的經驗,APR 幾乎永遠不足以彌補價格下跌。

我看到一些農場做的另一件偷偷摸摸的事情是顯示7 天的平均值,而不是當前的APR(不透明)。記得檢查你在24 小時後賺取了多少,以及它與你的預期每日收入的匹配情況。不出意外,它通常較低。

另一個鬼鬼祟祟的事情是:他們可能會宣傳APY 而不是APR。由於費率是瞬態的,APY 數字非常具有誤導性。APR 和APY 之間的差異對於較高的數字尤其重要。每天1% = 365% 年利率= 3,678% 年利率。

最後,在選擇池子時不要忘記無常損失(IL)。配對2 個相關性較低或市值差異較大的Token時要小心。

如何判斷DeFi是否有實際收入

貸款方、質押者和一些其他流動性提供者從DeFi 協議中存入他們的Token,以獲得相應的百分比獎勵APR(年利率,Annual Percentage Rate的縮寫)。但是這些收益率和承諾的年利率真正來自哪裡呢?

許多項目建立在由通貨膨脹Token支持的不可持續的龐氏經濟學之上。識別項目是否具有真實收入來源這點很重要,因為只有可持續的收入,作為Token持有者(即- 你)才能獲得源源不斷的收益。

以下是判斷DeFi是否有實際收入的一些指標:

- LP 的交易費用

- 服務的交易費用

- 協議費用(包括期權費/保險費等)

- 借款人利息

接下來就詳細看看這四個指標分別值得是什麼。

LP的交易費用

交易者為資產交易支付的費用。這些費用歸提供流動性的人(即LP:liquidity providers的縮寫)所有。

LP 通過以下方式賺取APR:

- 激勵獎勵(不可持續)

- 交易費用(真實發生)

很多 APR 來自激勵獎勵部分。這些獎勵是通過Token通脹獲得的,並且是不可持續的。因為沒有外部收入支持這些獎勵。

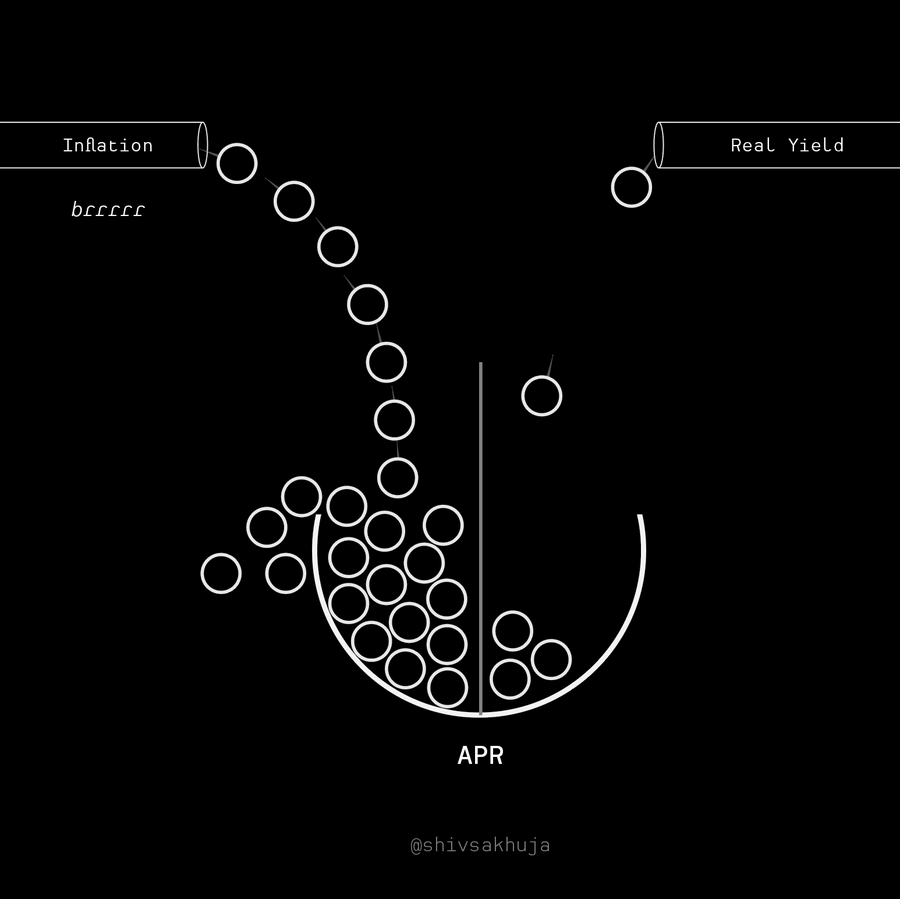

服務交易費用

交易費用是真正的收入。

用戶為LP 提供的服務支付交易費用。X平台其他一些DEX 收取0.3% 的交易費。Uniswap交易費介於0.01 % 和1% 之間。

請注意,在Uniswap 的案例中,這些收入均不屬於$UNI持有者。所有這些都分發給LP。所以即使Uniswap已經處理了超過一萬億美元的交易量,也沒有任何費用屬於UNI Token持有者。

關鍵要點:收入很重要,你會尋找Token的最終目的就是從這些收入中增值。例如:通過分配給持有者還是Token銷毀。

協議費用

協議費用這些是支付給協議以獲得協議所提的供服務的費用。

示例:

- 過橋費:橋將資金從一條鏈轉移到另一條鏈,並向用戶收取此項服務的費用。

- 基金管理費:iearnfinance的yVault 收取20% 的績效費和2% 的管理費用於管理資金的服務。(與對沖基金相同)

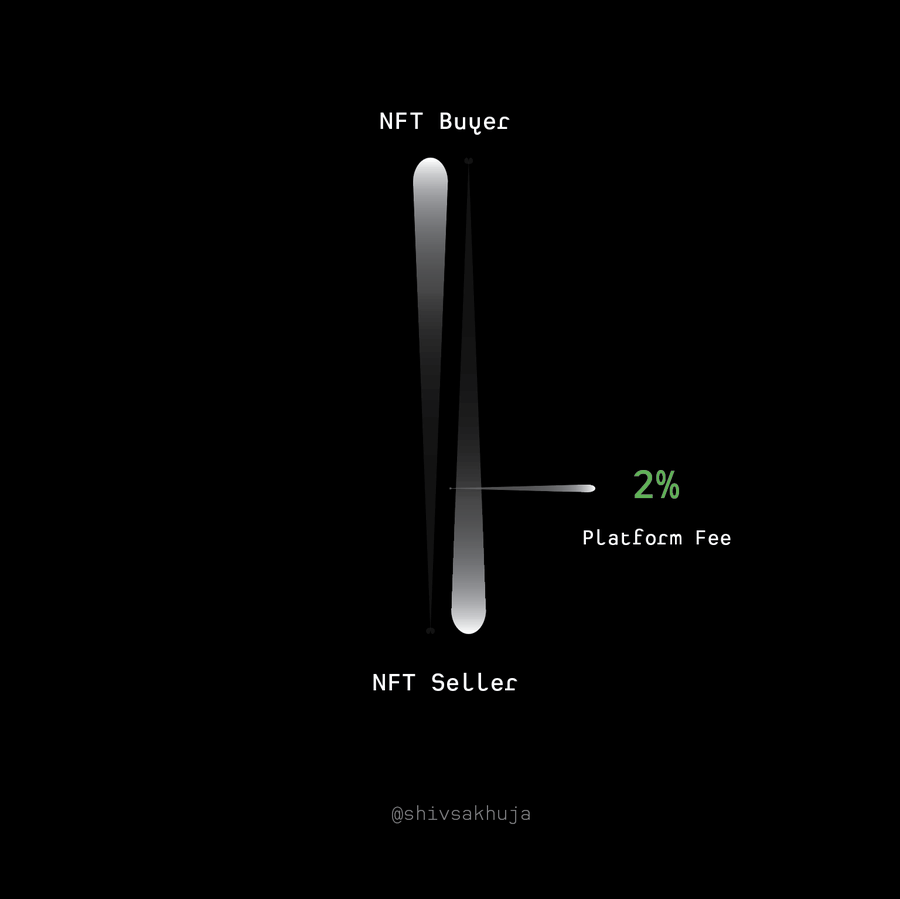

- NFT 市場的平台管理費用:例如LooksRareNFT匹配賣家和買家並促進交易。LooksRare 從每筆NFT 銷售中收取2% 的平台費用(私人銷售除外)

LooksRareNFT自今年年初推出以來,已經獲得了超過5 億美元的收入。這是人們為平台服務支付的真金白銀。

借款利息

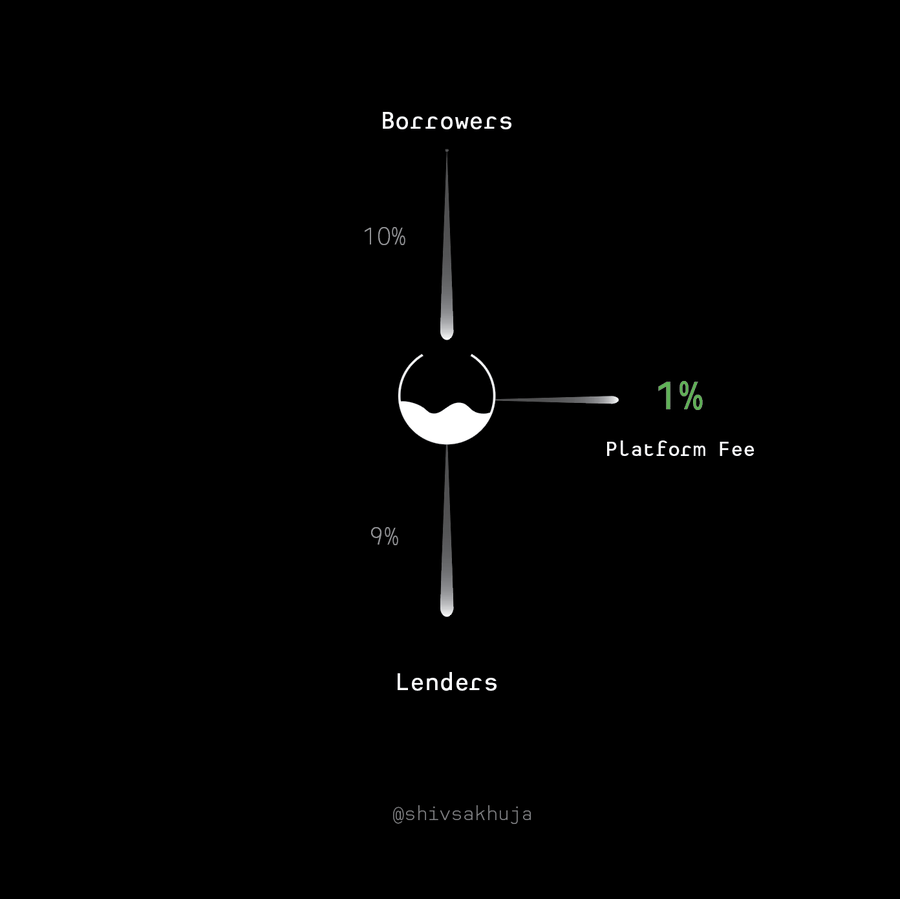

借款人的利息也是實際收入,儘管其中大部分歸貸方所有。

協議保留並與Token持有者共享的實際美元 = 借款人支付的利息- 支付給貸方的利息

反面示例

現在,讓我們看一下沒有真正可持續收入的協議示例。以下是DeFi 中不可持續收益的一些來源,以及你在評估協議時可能陷入的一些常見陷阱。

- 關於通貨膨脹率

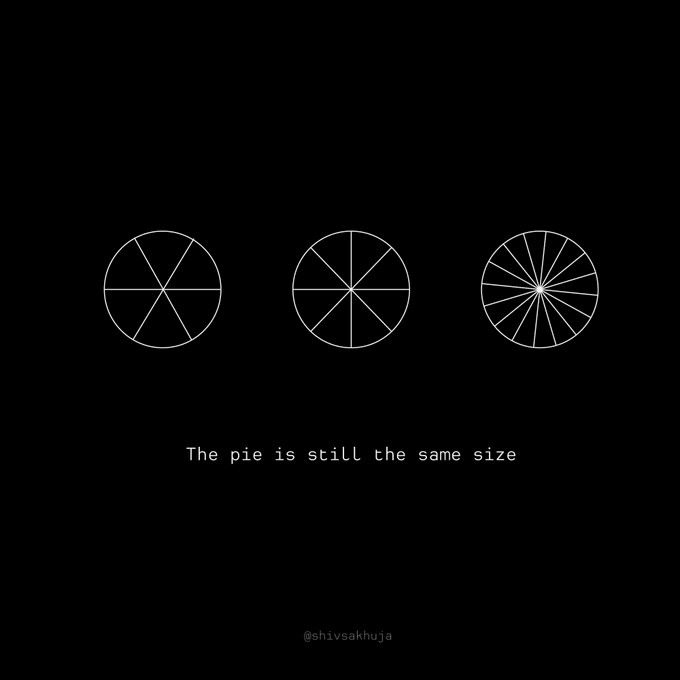

上圖中哪個披薩更大?是分成6片的披薩還是10片的披薩?

兩者都不是- 它是同樣的血腥披薩。只是分成更多的片。

通膨收益示例1:LP 中的激勵性耕作獎勵

耕作獎勵只是以通貨膨脹為代價印刷和分發的Token。發行的新Token獎勵不是“真正的”收益。

你可以通過種植和短期傾銷從它們那裡賺取美元,但它們不是真正的或可持續的產量來源。如果你為通貨膨脹的Token獎勵而耕種,請確保你有賺取獎勵的策略。

通膨收益率示例2:通脹質押收益率前25 個PoS Token的平均供應通脹率約為8%。

Staking 收益來自:

- 新Token發行(供應膨脹)

- 交易費用(實際)

延伸閱讀:新手科普 | Bankless:4 個角度告訴你,為什麼 PoS 優於 PoW?

延伸閱讀:Vitalik父子對話《財富》 : 很多人對以太坊轉向 PoS 過度消極

了解為什麼很難確定實際收入有多少?

未知費用 —— 費用既可以是鏈下的,也可以是鏈上的,這使得評估現金流變得困難。收入本身並不能讓你全面了解資金流向。多考慮一點,你就會發現這只是一個數字。

想像一下,試圖在不知道企業開銷情況下僅根據收入對企業進行估值。WeWork 每年創造了數十億美元的收入——這聽起來很棒!…但是你發現它每年花費的收入更多,這意味著這家公司每年都在虧損。

你應該搞清楚的是收入中有多少價值流向了Token。在大多數協議中,部分收入會返還給Token持有者。回到Token持有者的協議收入幾乎就像支付給股票股東的股息一樣。

不可持續的收入 —— 一些收入來源是不可持續的。例如:Anchor 過去通過通脹獎勵來補貼借款,以吸引更多藉款人的需求。

利率波動 —— 也許有一段時間你實際上可以通過借款獲得報酬。借款人必須支付20%,但他們還獲得了27% 作為ANC Token的激勵性獎勵。

對借款人來說很好,但對ANC Token持有者來說就不那麼重要了。當這些獎勵枯竭時:→借代需求暴跌↓→收入暴跌↓

還有一些其他判斷標準,比如收入是否完全依賴於新的Token購買者;如果協議在沒有獎勵Token的情況下是否可以正常運行等

小結

總體而言熊市對於DeFi來說也是好事,是其走向成熟的催化劑,能夠讓真正有價值的東西存留下來。

不過對於之前的DeFi投資,你踩過哪些坑呢?歡迎評論區互動交流。

📍相關報導📍

DeFi|ETH 1100-1200面臨9億鎂清算壓力;WBTC主威脅在MakerDao,價格20300承壓3.4億鎂清算

憂Solana巨鯨引清算危機!Solend發起《接管巨鯨帳戶權力》提案,獲9成同意

方舟女股神:我誤判了通膨、不相信算法穩定幣、看好Defi NFT