本文介紹最近六個月中最盈利的五個 DeFi 協議,並分析這些協議的特點和收益情況。取自推特帳號 Poopman 發布的推文。

(前情提要:美債殖利率破5%打贏DeFi!MakerDAO提案加倉債券7.5億鎂 )

(背景補充:CPI大行情》GMX巨鯨關閉ETH、BTC多單,開倉270萬鎂空頭倉位 )

以下是最近六個月中最盈利的五個 DeFi 協議的列表,這些協議在去中心化金融行業中佔據了重要的地位。這些協議的收益來自於各種收費模式,例如借貸、交易、做市等,以及通過代幣激勵來鼓勵用戶的參與和持有。讓我們一起來看看這些協議的特點和收益情況。

「盈利」的定義

DeFi 的費用模式不同,但總體來說,DeFi 項目通過以下方式獲得利潤:

- 交易費

- 借貸費

- 穩定費(例如 LiquityProtocol)

此外,DeFi 通過三個主要渠道分配利潤:

- 協議庫

- 代幣持有人

- LP(流動性提供者)

儘管前兩者可以歸為協議收入,但 LP 利潤是不同的。 LP 利潤是「供應方收入」,意味著利潤被重新分配給在池中提供流動性的人。例如,Uniswap 每年產生超過 7 億美元的費用,但它只是盈利,因為這些收入的大部分都返還給 LP。

為了評估項目的盈利能力,「收入」將是更好的指標,因為它們代表了在向 LP 分配費用後的「純收入」。簡而言之,收入 = 費用收入 – 代幣激勵。現在我們已經定義了「盈利能力」是什麼,讓我們深入了解。

前五名最賺錢的 DeFi 協議

第一名:MakerDAO ~ 716 萬美元

MakerDAO 允許用戶以 ETH / BTC / USDC / LINK 作為抵押品,並藉出它的穩定幣 DAI,該穩定幣與美元掛鉤。

費用模型

費用模型

當有人通過 MakerDAO 借款時,他們必須支付穩定費,這些費用用於購買 $MKR 並隨後銷毀。

在過去的六個月中,MakerDAO 從費用中產生了 725 萬美元的收入。扣除 9.32 萬美元的代幣激勵後,MakerDAO 的收益總額為 716 萬美元,穩居收益榜的第一。

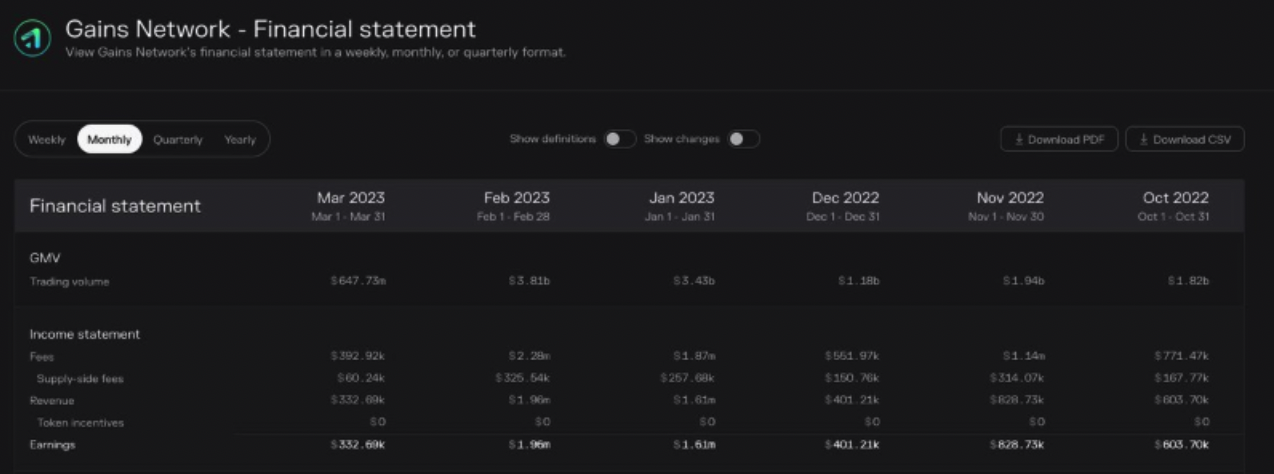

第二名:Gains Network ~ 573 萬美元

第二名:Gains Network ~ 573 萬美元

Gains Network 是一個建立在 Arbitrum 和 Polygon 上的衍生品交易平台,為用戶提供加密貨幣和外匯交易選項,並提供槓桿交易。

費用模型

費用模型

當用戶打開、關閉或更新交易時,Gains 會收取一定的交易費。此外,還有展期費、資金費和清算費。在過去的六個月中,Gains 從費用中獲得了 700 萬美元。然而,$GNS 沒有提供任何激勵,因此只需要支付 127 萬美元的供應方費用。

這意味著 GainsNetwork 獲得了大約 573 萬美元的收益,位列最高收入者列表的第二位。

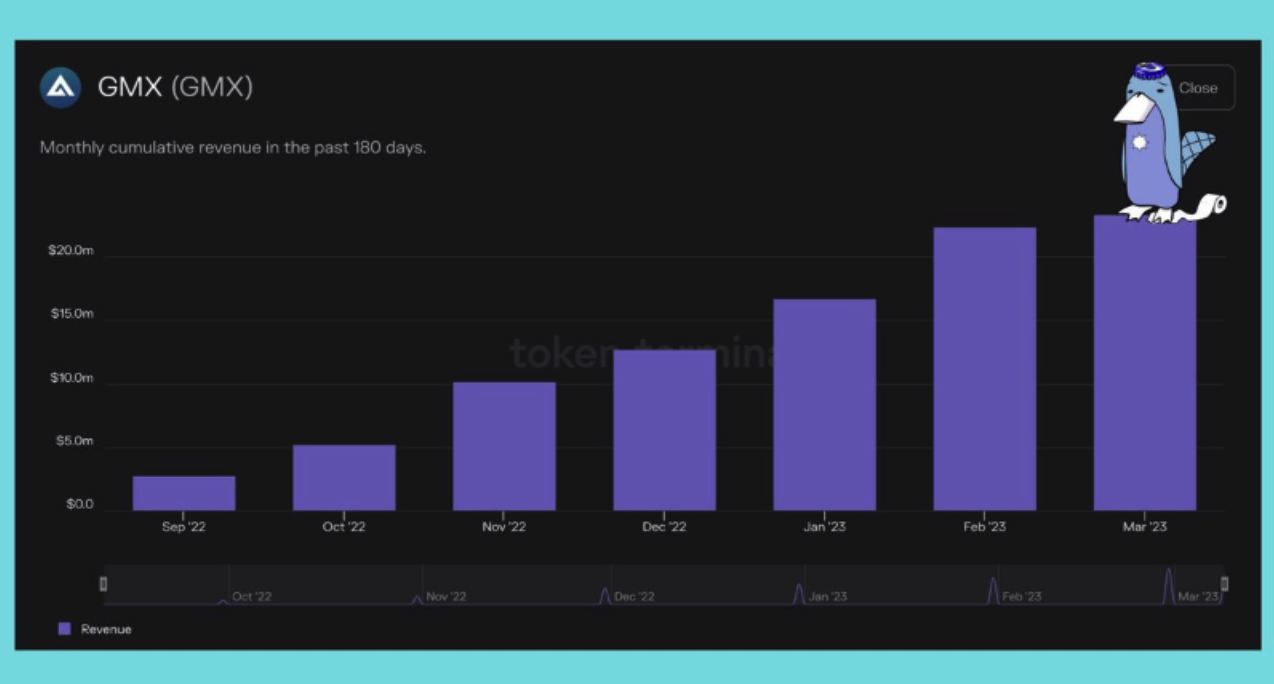

第三名:GMX ~ 364 萬美元

第三名:GMX ~ 364 萬美元

GMX 是一個熱門的永續合約交易平台,在 Arbitrum 上實現了低交換費用和零價格影響交易。用戶可以在 GMX 上進行現貨交易和交易永久期貨,最高可槓桿達到 50 倍。

費用模型

費用模型

GMX 將從交換和槓桿交易中產生的費用分配給那些持有 $GMX 並為 $GLP 提供流動性的人。在過去的 6 個月中,GMX 賺取了 6754 萬美元的費用,其中 4727 萬美元(70%)用於 GLP 持有者的供應方費用。剩餘的 2026 萬美元用作收入,但 1660 萬美元 (82%) 用於代幣激勵。

儘管在熊市期間表現良好,但由於代幣激勵的高成本,GMX 的利潤相對較小,僅在最賺錢的項目列表上獲得了第三。

第四名:Convex ~157 萬美元

第四名:Convex ~157 萬美元

Convex 是建立在 CurveFinance 之上的收益增強器。通過控制超過 50%的 veCRV,Convex 利用其治理權力在 Curve 中增加 CRV 獎勵,從而增強收益。

費用模型

費用模型

Convex 從 3CRV 收益、$CRV 和其他流動性挖礦獎勵中獲得收入。在過去的六個月中,Convex 賺取了 7051 萬美元的費用,其中 80% 的收入(5631 萬美元)流向 Curve LP 做市商。

剩下的 1417 萬美元的收入主要用於代幣激勵 ($CVX),僅剩 157 萬美元的收益。

第五名:1inch ~ 127 萬美元

1inch 是一個基於 ETH 和 BSC 的非託管 DEX 聚合器。

費用模型

費用模型

在過去的六個月中,1inch 創造了 197 萬美元的收入。在扣除價值 69.3 萬美元的代幣激勵後,1inch 的收益達到 127 萬美元,穩居榜單第五名。

第二名:Gains Network ~ 573 萬美元

第二名:Gains Network ~ 573 萬美元 第三名:GMX ~ 364 萬美元

第三名:GMX ~ 364 萬美元 第四名:Convex ~157 萬美元

第四名:Convex ~157 萬美元