隨着以太坊合併開啟,以太坊的共識機制由原本的工作量證明( PoW )轉為權益證明(PoS)。惟參與 PoS 驗證,需要 32 ETH。高門檻讓不少投資者或會將資金轉投向以太坊質押池。目前以太坊信標鏈被哪 4 個質押池主導?當中有何風險?

(前情提要:打不贏就加入!以太坊最大 PoW 礦池 Ethermine 推 PoS 質押服務)

(背景補充:以太坊2.0質押量達「ETH 總發行量的10.9%」!但58%掌控在中心化機構手上引擔憂)

隨著以太坊合併開始,以太坊的共識機制由原本的工作量證明( Proof-of-Work, PoW )轉為權益證明( Proof-of-Stake, PoS)。以往礦工能依賴礦機進行驗算來獲取以太坊區塊獎勵,但合併後將無法藉此獲得報酬,取而代之的是,若想透過驗證來取得獎勵,需要先質押 32 ETH (相當於截稿前市值的約 48,000 美元)。

當前參與 POW 挖礦門檻遠比約為新制質押還要來的低,以閃電礦機為例參與只需 570 美元,遠低於當前 32 ETH 的價格,更不用談 PoS 下仍然要繼續需要有穩定的硬體維持上線。過高的入門門檻讓不少想投資以太坊的散戶,或會把資金投向以太坊質押池上。正因為此,以太坊的質押池在合併之下更加備受關注。

延伸閱讀:前Blockstream CSO : 以太坊往PoS過渡,將使政府監管機構更易控制區塊鏈

PoS 門檻高或催生更多質押池

散戶單憑一人之力,難以輕易調動 32 ETH 資產。相反,質押池只要收集不同散戶的質押資金,兌換成代幣予散戶,然後運用質押的資金來設置機器參與驗證,來賺取以太坊的獎勵。質押池再按各人持分來分配獎勵。原理就如 REITs (Real Estate Investment Trust,不動產投資信託),將房地產投資分割不等份,像股票一樣持股便能獲利,而不需直接買一整棟物業。正因為此,不少傳統中心化交易所早在以太坊合併前,開始經營以太坊的質押池,甚至是 PoW 礦池的 Ethermine 也想分一杯羹,推 PoS 的質押池。

以太坊信標鏈目前被哪 4 個質押池主導?

目前市場上有數以 10 間項目方提供質押池服務,但按照目前 Dune 數據顯示,截稿前以太坊信標鏈質押量幾乎被 4 個質押池所主導,佔整個信標鏈超過 6 成﹕Lido Finance(30.5 %)、 Coinbase(14.6 %)、Kraken(8.4 %)和幣安(6.6%),而非質押池的則佔 25.7%。

![]()

![]()

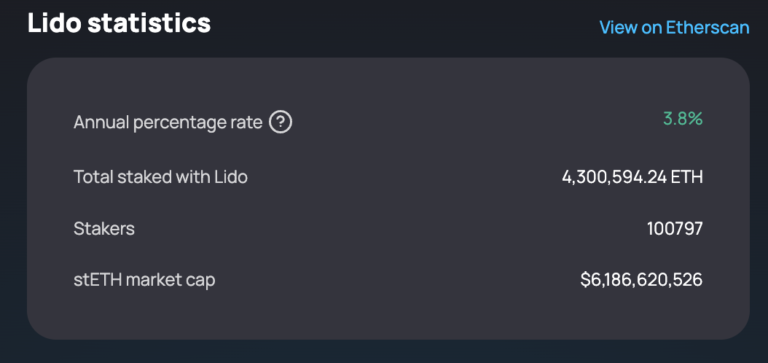

1. Lido Finance (30.5%, 415 萬 ETH )

Lido 早在以太坊提出合併計劃、建立信標鏈之前,便有提供流動質押服務。流動質押代表投資者將以太坊注入質押池後,可換取相對應份量 stETH。雖然投資者質押後,不能立即取回抵押的以太坊,但卻能夠將抵押換來的 stETH,轉售予他人。換句話說,抵押的持份也能夠轉售,提供一定的流動性。據以太坊瀏覽器 Etherscan 數據顯示,目前已有超過 10 萬個錢包持有 stETH。

延伸閱讀:Defi 科普|是什麼讓 Lido 成為頂級的 ETH 質押協議?

2. Coinbase (14.6%,198 萬 ETH)

美國中心化交易所 Coinbase 此前從 2021 年 4 月起,亦有提供以太坊的質押服務。在以太坊 8 月中正式公告合併時程後,Coinbase 立即在同日宣布推出 「cbETH」流動質押代幣,性質與 Lido 的 stETH 相似,但與 Lido 不一樣的是,cbETH 價格並不直接與 ETH 1:1 錨定。

據以太坊瀏覽器 Etherscan 數據顯示,目前已有超過 1 千個錢包持有 cbETH,而據 Coinmarketcap 數據,市值約 8.9 億美元。

Coinbase will add support for Coinbase Wrapped Staked ETH (cbETH) on the Ethereum network (ERC-20 token). Do not send this asset over other networks or your funds will be lost.

What is cbETH? Let’s dive in 🧵👇 pic.twitter.com/n3Dp4OA6HO

— Coinbase Assets (@CoinbaseAssets) August 24, 2022

3. Kraken (8.4%,114 萬 ETH)

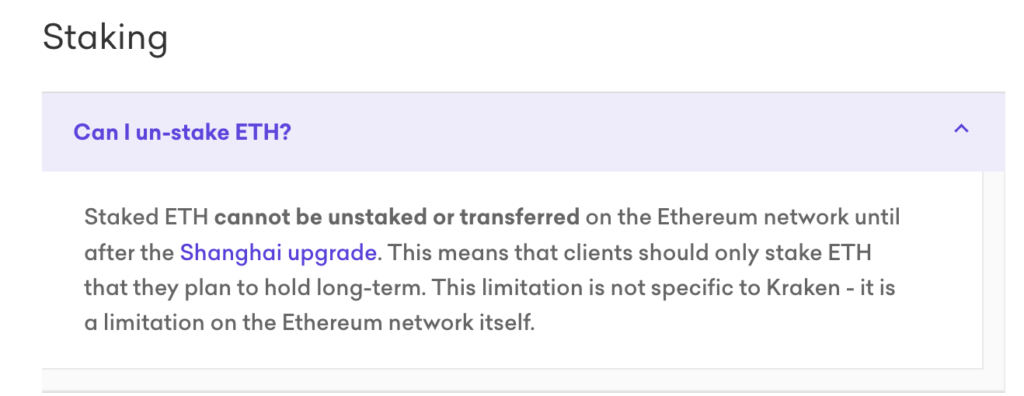

美國中心化交易所 Kraken 雖有提供以太坊質押服務,但與 Lido 和 Coinbase 不同的是,它並未有提供流動質押。這也意味着用戶在 Kraken 質押以太坊後,無法立即取消質押。Kraken 亦在官網警告用戶目前無法解除質押,只能在「上海升級」(Shanghui upgrade)完成,亦即以太坊完成合併後 6 至 12 個月才能解除質押。

另外值得注意的是,Kraken 實際在信標鏈掌控的質押以太坊遠不止 8.4 %。Kraken 去年 12 月收購了同樣提供以太坊質押服務的 Steaked,而 Steaked 則是在信標鏈緊隨幣安其後的第五名,佔鏈上的 2.98%。

4. 幣安 (6.6%,90 萬 ETH)

區塊鏈第一大中心化交易所幣安(Binance),從去年年底推出幣安的以太坊質押代幣 Binance Beacon ETH (bETH),但值得留意的是,它與 Lido 和 Coinbase 不同的是,bETH 是在幣安自家的 BNB 鏈上架,但能透過側鏈方式使用以太坊。據 BscScan 數據,目前持有 bETH 的錢包有接近 9 千個。

一旦驗證出現爭議,質押池將有主導權

雖然參與質押池的門檻比起直接成為 PoS 驗證者低,甚至像 Lido 和 Coinbase 般能夠進行流動性質押,但如此大的方便性也換來一定程度的中心化風險。換句話說,參與質押池的投資者將驗證權拱手給負責運營質押池的項目方。一旦以太坊發生驗證爭議,需要投票決議,他們有如此高的佔比,能夠輕易影響投票結果,而散戶則難以與他們匹敵。

更有人在 Twitter 發推擔憂若然上述四間公司被美國政府介入,最終以太坊將不堪設想﹕

實際上是 1 個實體:如果這些硬幣中的任何一個在未經其許可的情況下移動,美國政府可以威脅所有這些人入獄。

Bingo. ETH is turning into… 💩

— Duo Nine | YCC (@DU09BTC) August 18, 2022

Coinbase 執行長 Brian Armstrong 曾在 8 月 18 日揚言,若當局介入監管,會為顧全大局而放棄以太坊質押業務,但對策具體細節仍然未知。

📍相關報導📍

Coinbase 執行長:若監管威脅加劇,我們會「停止以太坊質押」服務!