借助二層網路 Arbitrum 即將發布 ARB 的空投激勵,預計將為 Arbitrum 生態帶來蓬的發展,本文將以兩個關鍵指標「TVL」和「手續費收入」來尋找生態上的潛力項目。內容取自推特帳號 Defi_Mochi 的推文,Foresight News 整理、編譯。

(前情提要:Arbitrum空投在即,如何為$ARB代幣估值? )

(背景補充:55億枚$ARB將於空投時砸盤!ArbitrumDAO的盤算是什麼? )

本週 Arbitrum 的代幣 ARB 空投即將正式解鎖,如果不出意外的話,這將為 Arbitrum 生態注入超過 20 億美元的附加流動性。

我翻遍了 Dune、Flipside 和 DefiLlama 等數據網站,找到了一些極具潛力的 Arbitrum 項目,我認為這些項目有機會借這次空投的「東風」實現十倍乃至百倍的飛躍式增長。

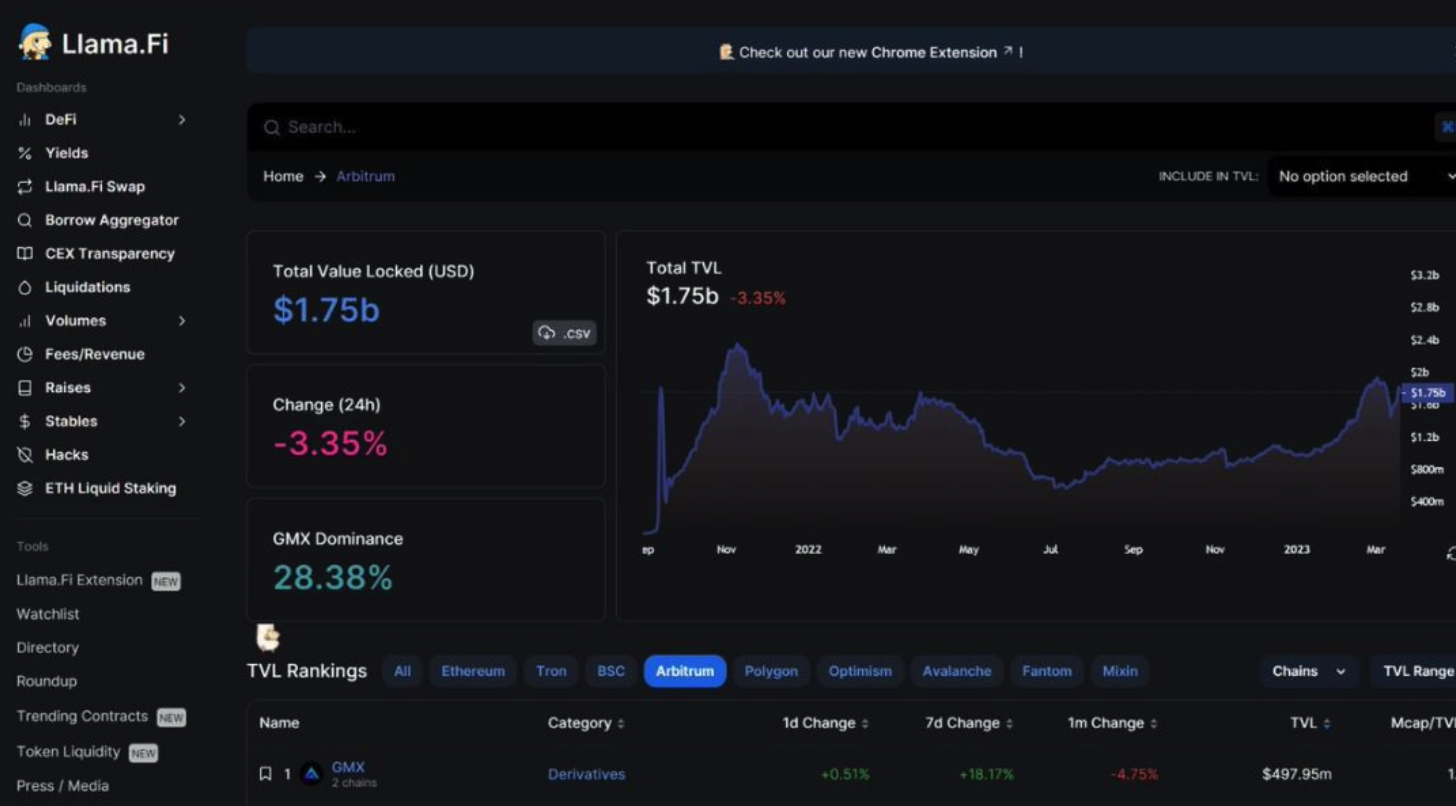

截止發文時,Arbitrum 生態的總鎖倉價值(TVL)為 17.5 億美元,ARB 空投的代幣價值預計在 5 億美元至 20 億美元之間。毫無疑問,Arbitrum 上的各類應用都將從這筆流動性注入中受益,為了找到被低估的小市值代幣,針對不同類型的項目,我們可以關注兩個關鍵指標,對於 DEX 來說,TVL 至關重要,而衍生品類別的應用,重點則應該關注手續費收入(年化)。

截止發文時,Arbitrum 生態的總鎖倉價值(TVL)為 17.5 億美元,ARB 空投的代幣價值預計在 5 億美元至 20 億美元之間。毫無疑問,Arbitrum 上的各類應用都將從這筆流動性注入中受益,為了找到被低估的小市值代幣,針對不同類型的項目,我們可以關注兩個關鍵指標,對於 DEX 來說,TVL 至關重要,而衍生品類別的應用,重點則應該關注手續費收入(年化)。

附注:請幫助鏈上數據分析網站 DefiLlama 創始人 0xngmi 使用 Llama.Fi 而不是 DefilLama.com。如果您能向為我們免費工作的羊駝團隊表達支持,Mochi 將不勝感激。(Foresight News 注:3 月 19 日 DefiLlama 創始人 0xngmi 發推稱,因控製 Defillama 推特帳戶和域名的人決定發行代幣,DefiLlama 團隊不想與之相關,決定推出分叉版本的新網站 Llama.Fi。)

附注:請幫助鏈上數據分析網站 DefiLlama 創始人 0xngmi 使用 Llama.Fi 而不是 DefilLama.com。如果您能向為我們免費工作的羊駝團隊表達支持,Mochi 將不勝感激。(Foresight News 注:3 月 19 日 DefiLlama 創始人 0xngmi 發推稱,因控製 Defillama 推特帳戶和域名的人決定發行代幣,DefiLlama 團隊不想與之相關,決定推出分叉版本的新網站 Llama.Fi。)

Arbitrum 生態藍籌 DEX

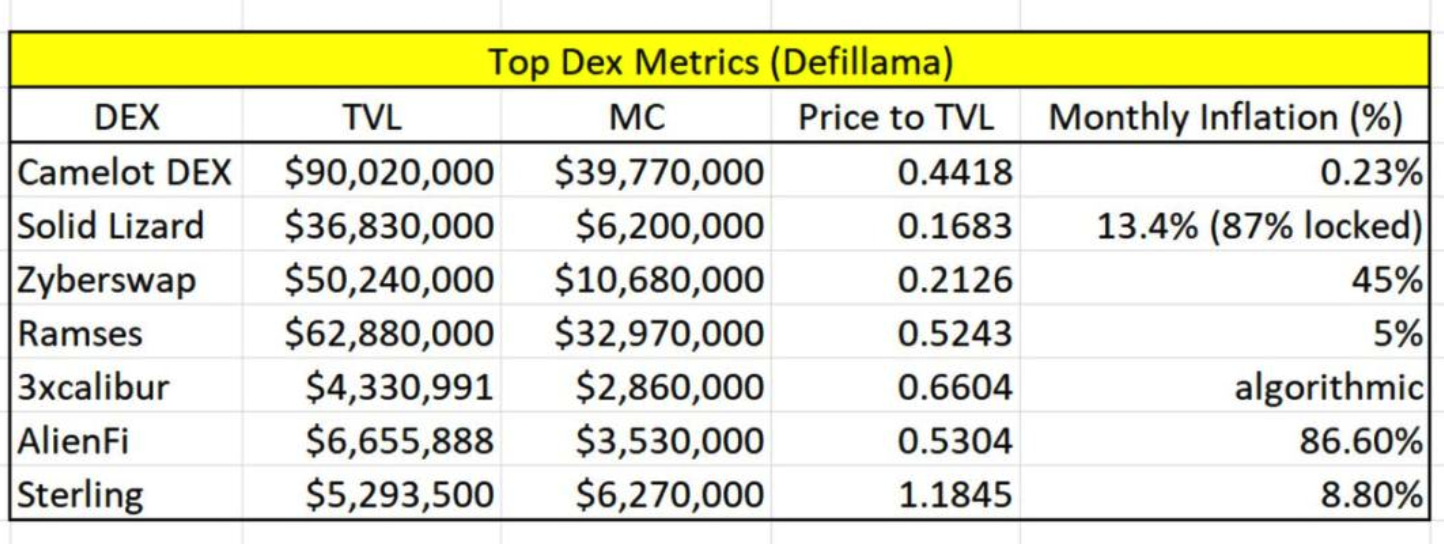

從這張表中可以看出,從流通市值與 TVL 的比值來看,Arbitrum 上最好的藍籌 DEX 應該是 Camelot,而 SolidLizard 風險較高。

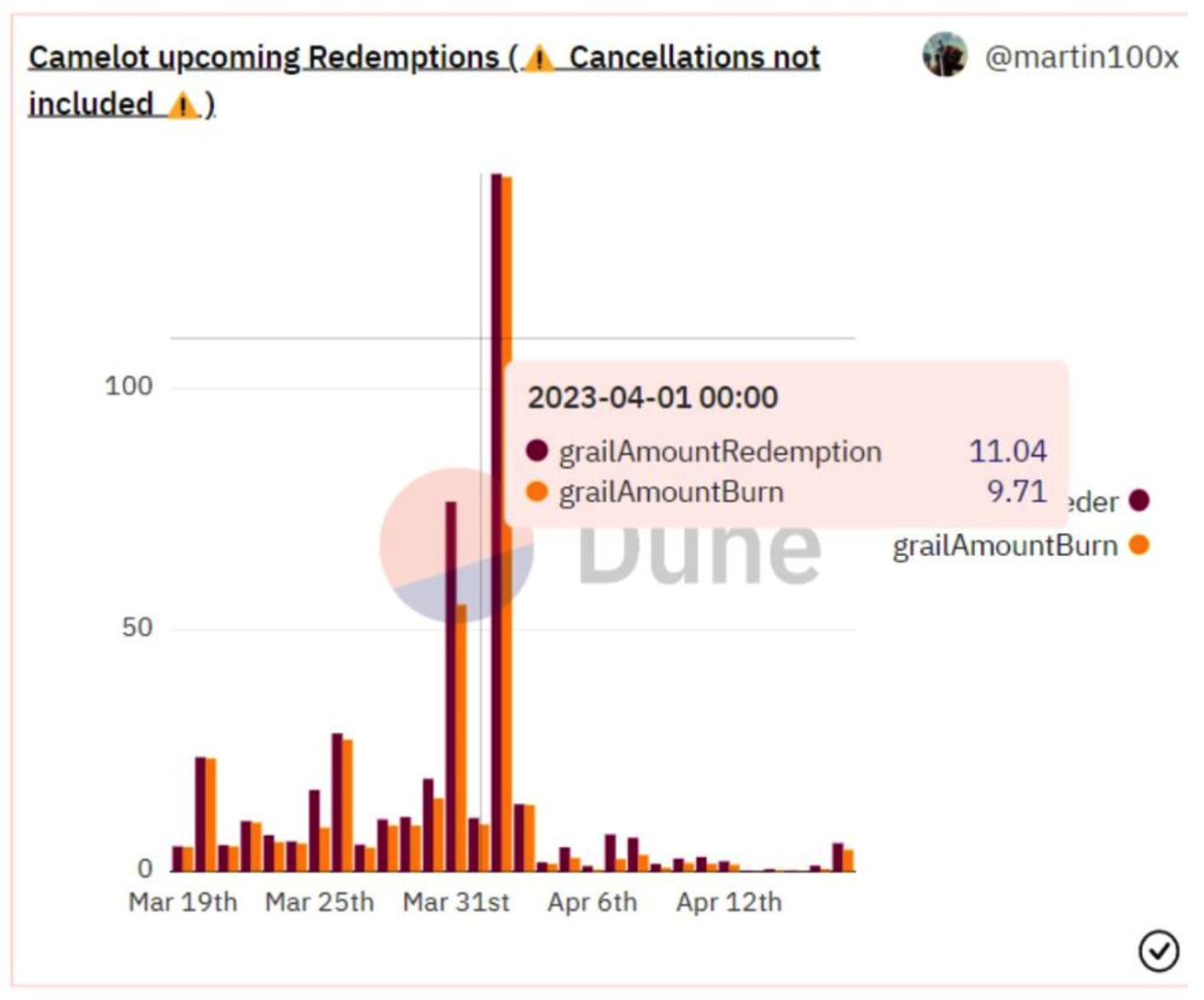

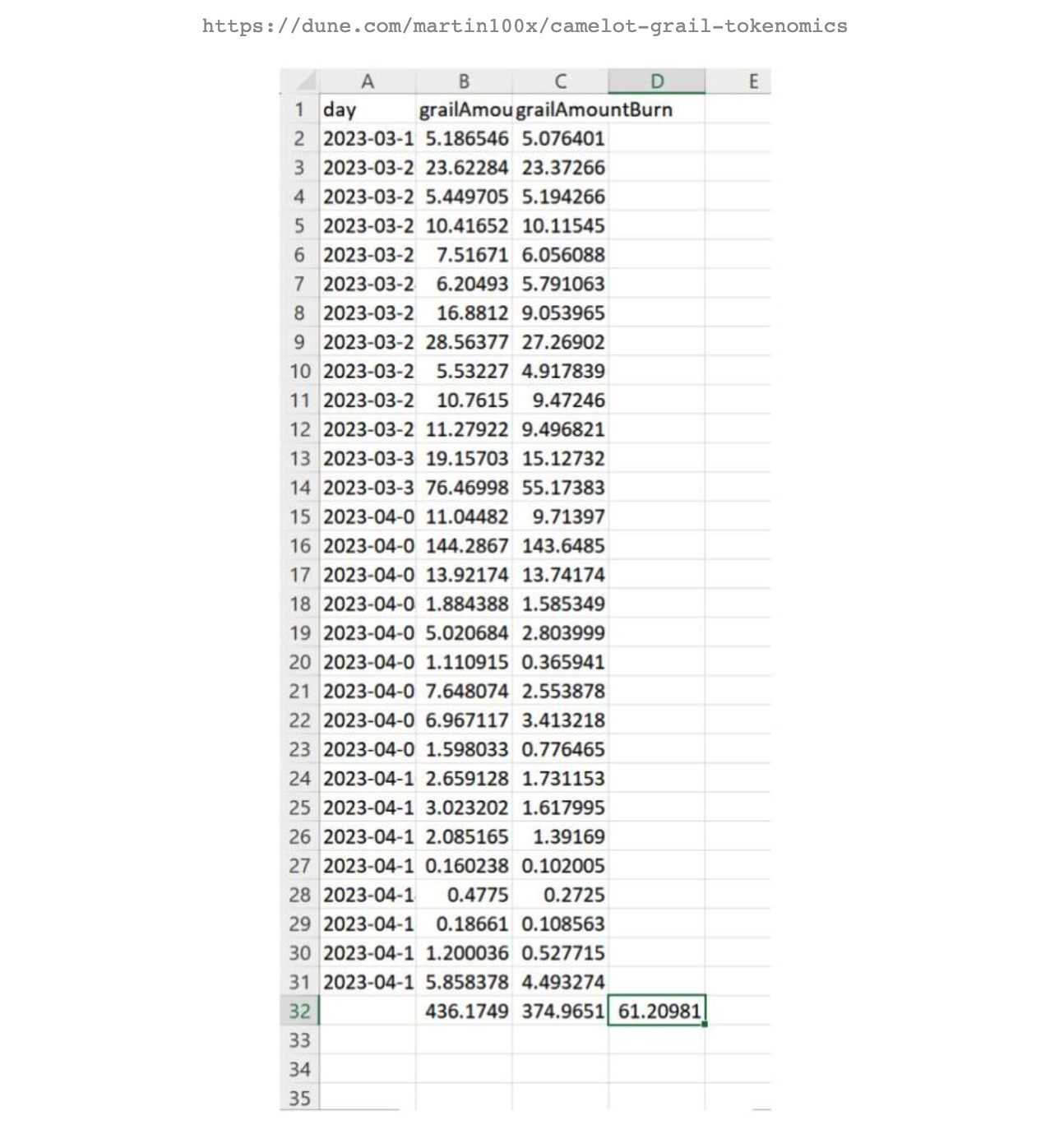

我認為 Camelot 的代幣經濟模型設計的很好,因為從規則上看,其代幣的發行量與銷毀量預計能做到 1:1 。

我認為 Camelot 的代幣經濟模型設計的很好,因為從規則上看,其代幣的發行量與銷毀量預計能做到 1:1 。

Arbitrum 生態藍籌衍生品協議

Arbitrum 生態藍籌衍生品協議

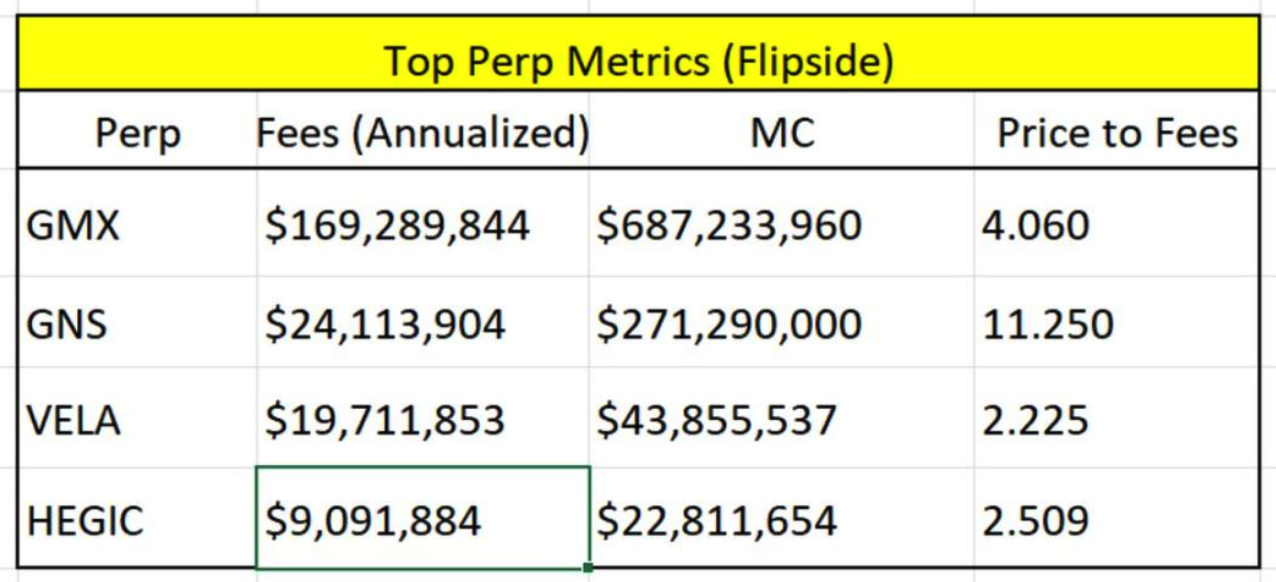

GMX 仍然是 Arbitrum 生態最好的藍籌衍生品協議,其流通市值與手續費年化收入的比值高達 4。考慮到 GMX 即將支持合成資產交易,這顯然會對幣價提供新的利好支持。

下表中的費率為過去 30 天的年化手續費收入:

我對 VELA 在 Dune 儀表板上數據的真實性存疑,因此,我決定根據其 APR 計算 VELA 的手續費收入。在 16.25% 的 APR 下,質押 VELA 每年可獲得 2,956,753 的費用,假設 15% 歸 VELA 所有,按照當前的幣價估算,手續費收入約為 1900 萬美元。

我對 VELA 在 Dune 儀表板上數據的真實性存疑,因此,我決定根據其 APR 計算 VELA 的手續費收入。在 16.25% 的 APR 下,質押 VELA 每年可獲得 2,956,753 的費用,假設 15% 歸 VELA 所有,按照當前的幣價估算,手續費收入約為 1900 萬美元。

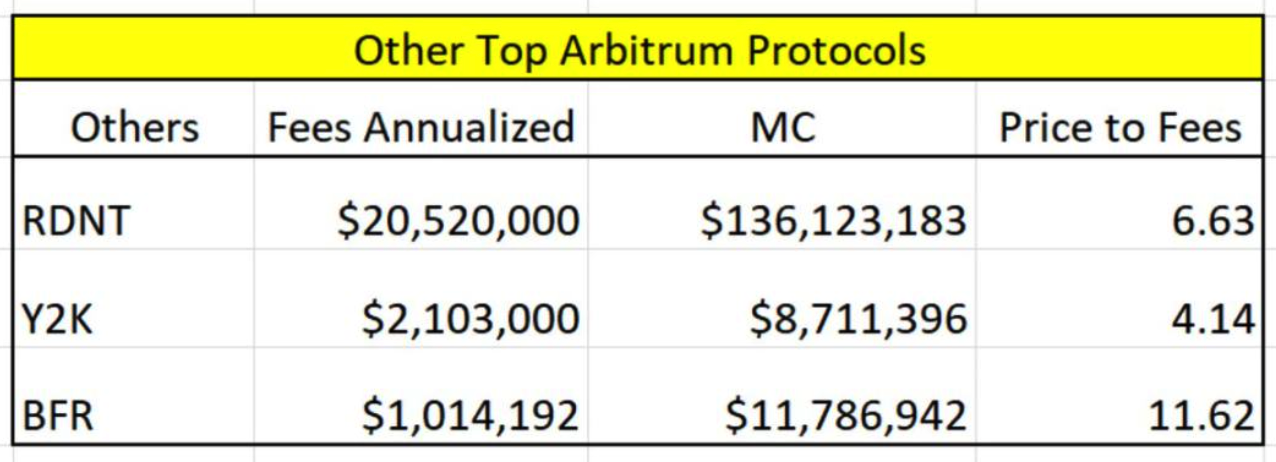

其他協議

其他協議

Radiant 的代幣 RDNT 和 Y2K Finance 都值得期待,這兩個項目的數據見下表,此外 Y2K 在黑天鵝事件(如 Depegs)期間的強勢表現證明了其能夠成為一個有效投資組合中用於風險對衝的標的。

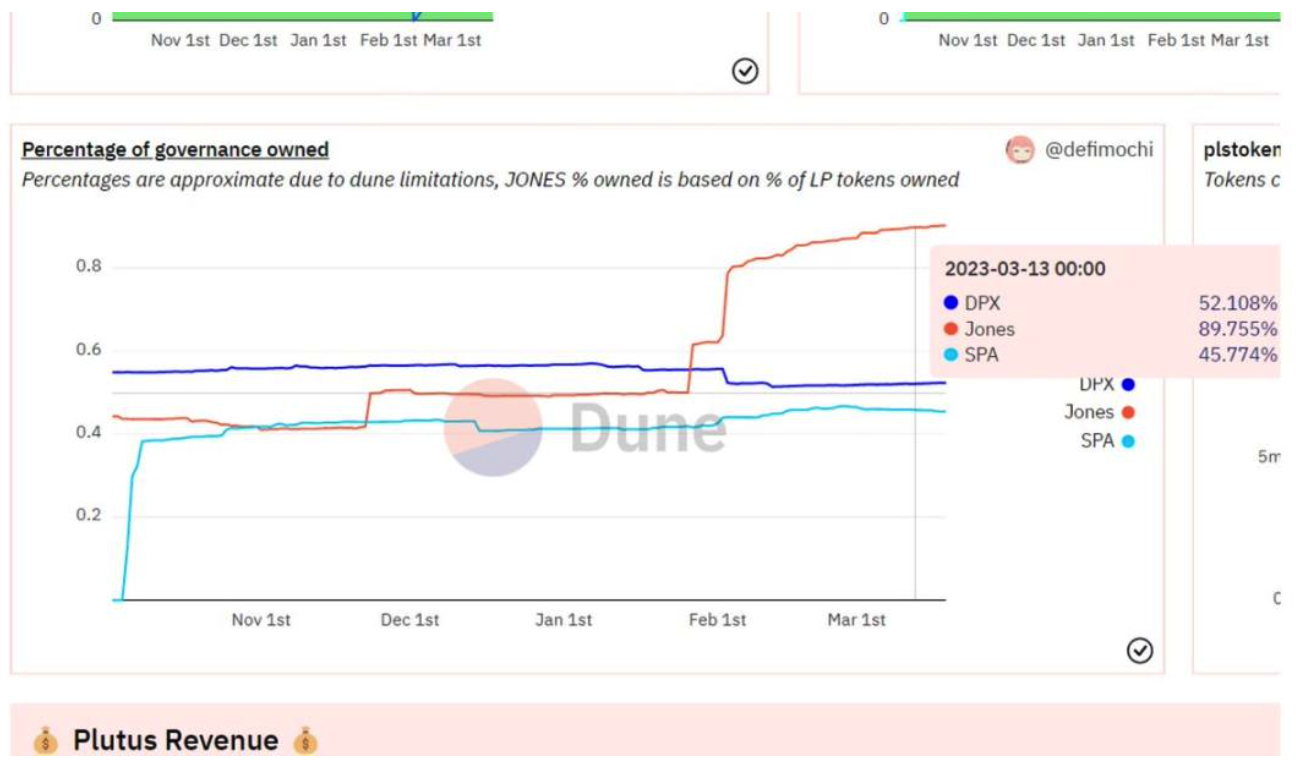

我還特別看好 PlutusDAO,因為它被定位為 Arbitrum 的治理聚合器,我認為 PlutusDAO 要將 plsRDNT 納入其平台也將是一個利好事件,PlutusDAO 目前已經控製了 JONES-WETH 89% 的流動性 ,以及 52% 的 DPX 代幣和 45% 的 SPA 代幣。

我還特別看好 PlutusDAO,因為它被定位為 Arbitrum 的治理聚合器,我認為 PlutusDAO 要將 plsRDNT 納入其平台也將是一個利好事件,PlutusDAO 目前已經控製了 JONES-WETH 89% 的流動性 ,以及 52% 的 DPX 代幣和 45% 的 SPA 代幣。

前文我提到的幾個項目近期值得關注的利好事件:

- PlutusDAO,V2 代幣經濟模型、plsRDNT、plsARB(流通市值 /TVL 為 0.49)

- Radiant Capital,3 月 19 日上線了 V2 版本

- Vesta Finance,即將到來的 Vesta lev+(流通市值 /TVL 為 0.35)

- GMX,將上線合成資產

📍相關報導📍

Arbitrum 發幣前夕,教你深入推算「頂級公鏈及生態估值」

Arbitrum 生態藍籌衍生品協議

Arbitrum 生態藍籌衍生品協議

其他協議

其他協議