參與以太坊 ICO,能在 10 年內獲得 10,000 倍的回報,但在項目方更方便從創投手中獲得融資的當下,散戶越來越難在公平的基準下賺錢了。本文源自 Regan Bozman 所著文章,由深潮 TechFlow 整理、編譯及撰稿。

(前情提要:以太坊ICO投資人「躺了8年」出貨!轉出1732枚ETH套現、大賺近1萬倍)

(背景補充:從萬眾矚目到無人問津,曾經的ICO之王「CoinList」怎麼了?)

為什麼總有人說這個週期已經結束了?為什麼每個人都感到痛苦?我們可以將所有問題歸結為:在當前的市場結構下,散戶再也賺不到真正的錢了。

關於迴歸本源、擺脫當前週期的一些雜談

為什麼本輪行情中沒有散戶的身影,答案其實很簡單 —— 這是因為「傳統」加密貨幣市場(如 infra 代幣)不再有 500 倍的價格了。現在有一個更有趣的賭場,有更好的 meme,他們唾手可得。

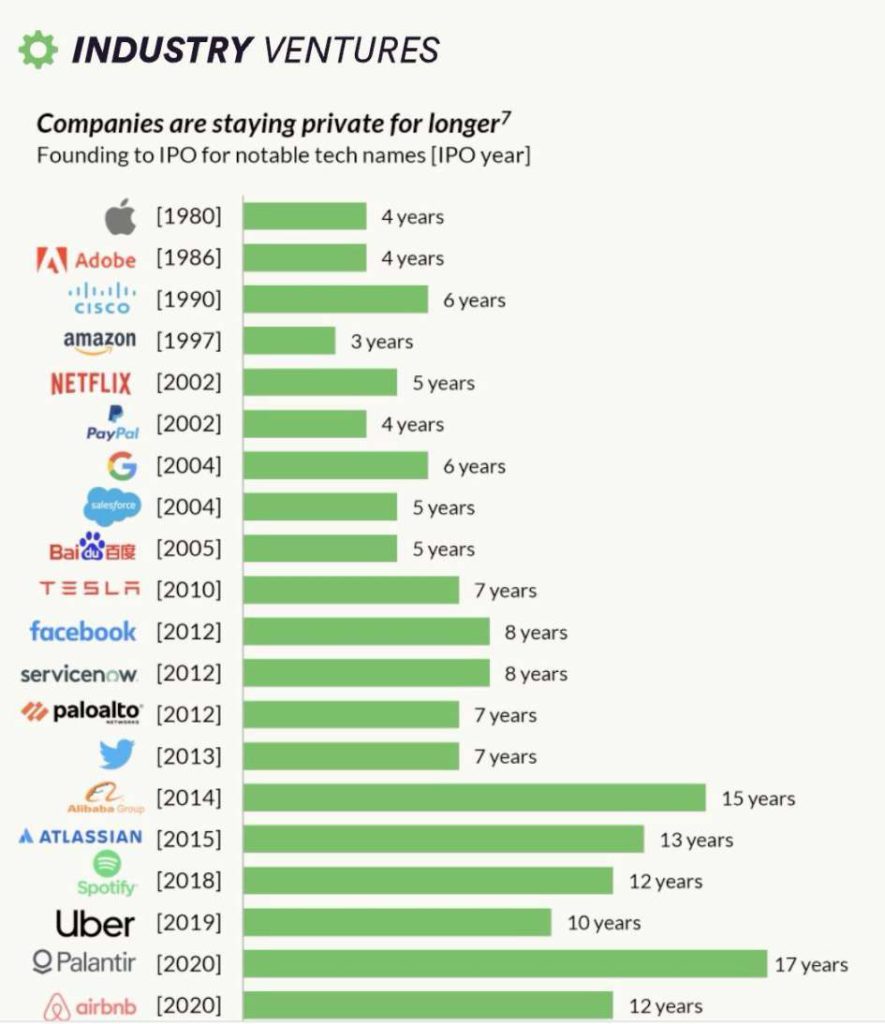

我們實際上是在重現 VC/IPO 市場中發生的事情,在這些市場中,公司保持私有化的時間更長,這意味著更多的上升空間保持「私有化」(例如風險投資基金),並且散戶無法進入。

加密貨幣一度扭轉了這種情況,並使非對稱上漲空間的獲取更加民主化。但現在不再如此了!L1 和 L2 從風險投資者那裡籌集了更多資金、沒有公開的代幣銷售、風險投資者賺錢、散戶投資者被邊緣化。也許散戶投資者對這個週期的幻想破滅並不那麼令人驚訝。

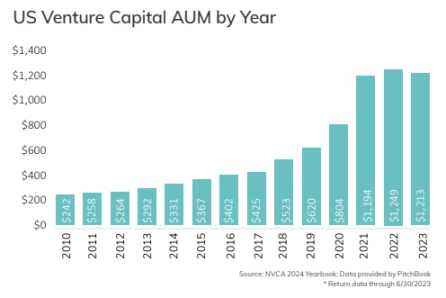

公司願意保持私有化更長時間的一個重要原因是,風險投資者現在的資金比十年前多了五倍。公司現在可以在私人市場籌集 10 億美元以上的資金,並且不必處理公開市場的額外開銷。

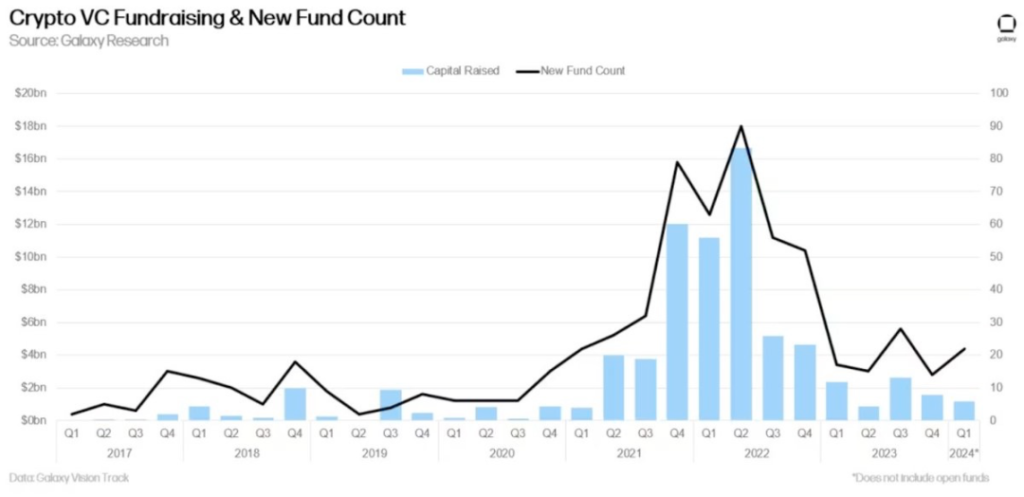

毫不奇怪,加密風險投資也出現了同樣的趨勢 —— 現在比五年前有更多的資金流入加密風險投資基金。

加密貨幣應該解決這個問題

ICO 旨在使資本形成民主化,並進一步獲得風險回報。他們絕對成功地做到了這一點。

以 2014 年 ICO 時的 30 美分的價格購買以太坊,到今天價格漲到 3,000 美元,這意味著在 10 年時間裡獲得了 10,000 倍的回報,絕對能夠擊敗同期內的任何風險投資。任何地球上的人都可以參與,這太棒了。

現在這個行業明顯增長了,所以入門價格自然而然地攀升,但這些機會並沒有消失。2020 年的 $SOL 推出價格為 0.22 美元,而今價格為 140 美元,這意味著 4 年內獲得了 636 倍的回報,這也可能擊敗了過去五年中幾乎所有的風險投資回報。

在這個週期中,我們已經遠離了這種市場結構。現在幾乎沒有散戶投資者有機會在代幣發行前購買代幣,或者在公開市場以低價購買代幣。

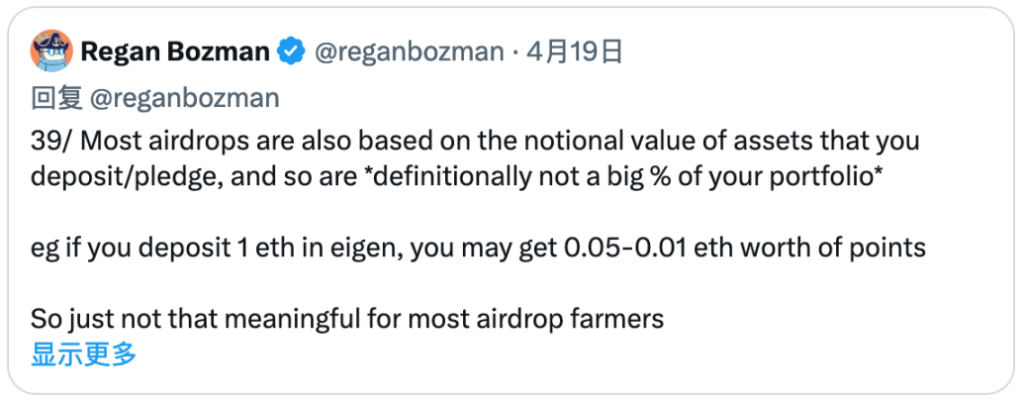

空投確實是一種改進,與現有的風險投資正規化相比,早期使用者可以獲得一些財務上的收益。但它們在財務上並不如代幣銷售,從定義上講,你只能從空投中賺到這麼多錢。

我們已經從一個無上限的上漲空間市場轉變為一個有上限的市場 —— 這是一個巨大的變化。在 SOL 的 ICO 中投入的 1,000 美元現在變成了 636,000 美元;

而在 Eigen 中投入的 1,000 美元只能變成約 1,030 美元…… 即使它漲了 10 倍,也只有 1,300 美元。上一個週期中,你掌握自己的命運;而在這個週期中,你在等待 Eigen 爸爸的施捨。

金融虛無主義意味著承認這些市場一直都是關乎金錢的。是的,這些錢資助了科技發展,但正是這些資金推動了整個行業。如果削弱了金錢部分,整個行業將會崩潰。

我們可以做幾件事情來改善當前的發行結構。關鍵在於為早期使用者和社群創造無上限的上漲空間。

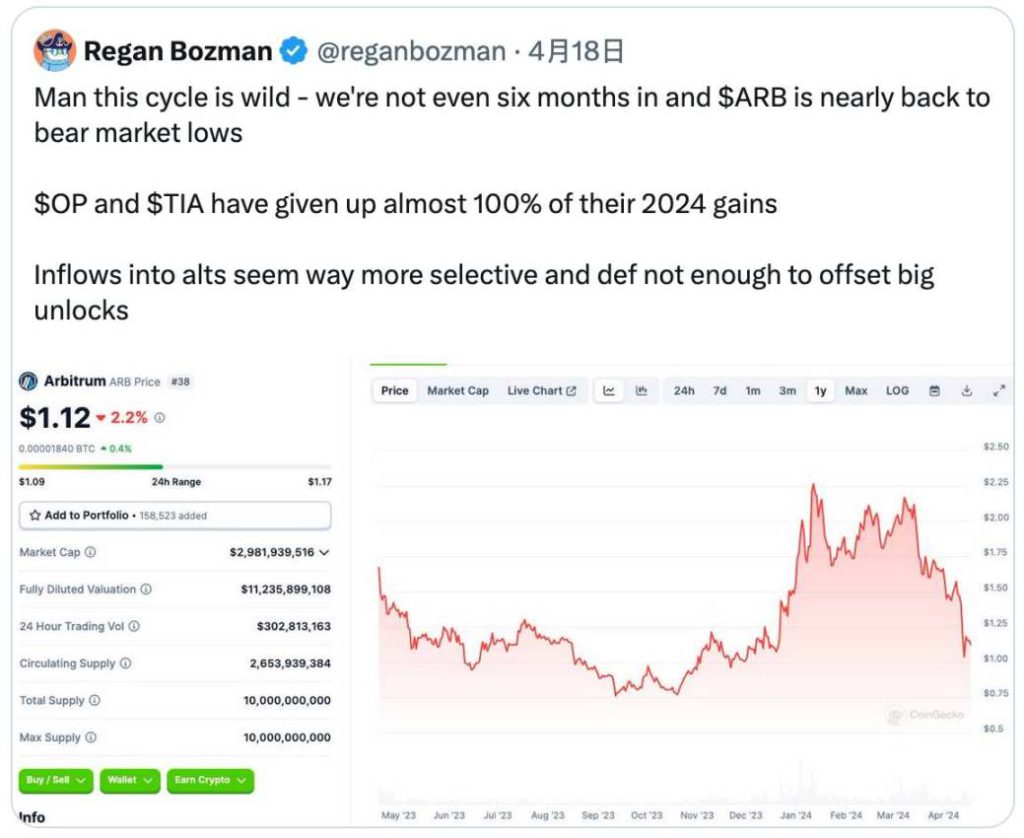

也就是說,市場中存在更大的結構性問題,L1 和 L2 的大規模籌資,導致在上線前估值達到數十億美元。這帶來了兩個問題:(A)大量賣方壓力;(B)上線時發行價的下限。

我認為,本週期大多數山寨幣所面臨的結構性問題之一是,風險投資的拋售壓力沒有被散戶流入所抵消。如果在上線前籌集了 5 億美元,那麼將會產生 5 億美元的賣出壓力(如果代幣價格上漲,潛在壓力甚至更大)。

在高估值的情況下私下籌集資金,意味著你會試圖以更高的估值出貨。這可能導致行情只能向下的情況。

風險投資者和散戶投資者之間的關係不需要是敵對的。$SOL 上的每個人都賺到了錢。

但是,如果你試圖將過多的風險投資資金塞進流動性不強的市場,這就變得更加困難了。如果你剝奪了最重要的市場參與者的無上限上漲空間,那幾乎是不可能的。

我們可以指責和爭論有關 meme 幣,但這完全忽略了問題的本質。meme 幣不是問題所在 —— 我們當前的市場結構才是問題所在。讓我們回到我們的民主根基,解決當前市場的問題。