鏈上抵押借貸平台理論上會在將要出現抵押不足時自動清算,本次 Aave 為什麼會出現壞帳呢?

(前情提要:Defi大軋空》CRV暴漲46%讓巨鯨「反被大舉清算」!Aave : 但遺留264萬CRV壞帳)

(事件背景:巨鯨砸盤Curve!借出3000萬枚CRV甩賣做空,代幣已暴跌22%)

11 月 22 日,一巨鯨在 Aave 抵押 USDC 借入 CRV,賣出後做空。後被社區狙擊,從 K 線上看,CRV 當天最高反彈超過 80%。可能大家對巨鯨的背景和事情經過已經有所了解,但是鏈上借貸有抵押品,巨鯨做空 CRV 為什麼會導致 Aave 出現約 170 萬美元的壞帳呢?

Aave 的參數設計

在區塊鏈上抵押借貸,能借多少代幣、什麼時候清算,都是由智能合約中的一係列參數設定好的。

- Max LTV:最大貸款價值比,決定借款發生時債務 / 抵押品價值的最大比例。

- Liquidation threshold:清算門檻,是一個清算判定條件,債務 / 抵押品價值升至這個比例時發生清算。

- Liquidation penalty:強平罰款,當清算發生時,以該資產為抵押品需要扣除的罰金比例。

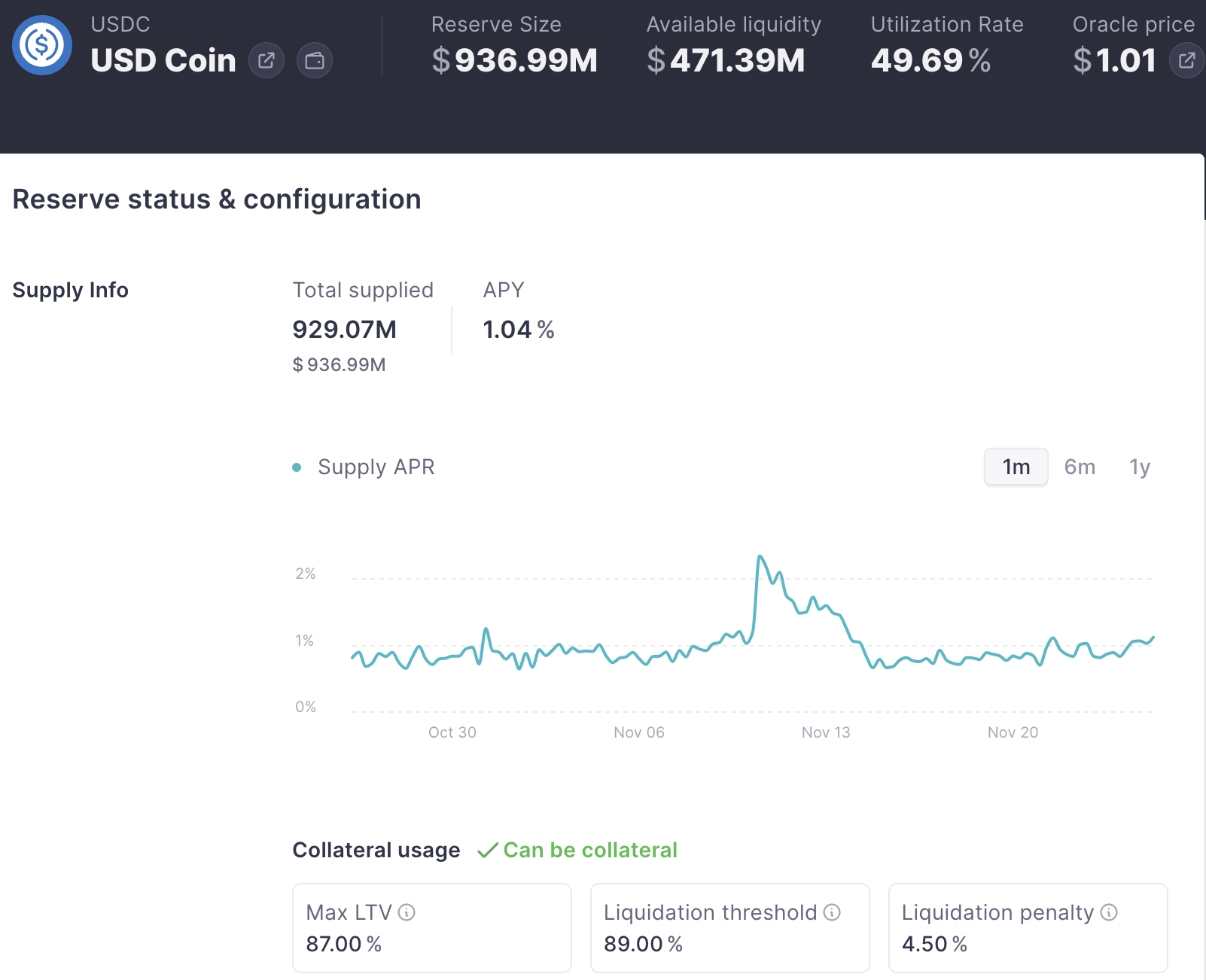

比如,Aave V2 中 USDC 的 Max LTV 為 87%,Liquidation threshold 為 89%,Liquidation penalty 為 4.5%,就代表每有 1 USDC 的抵押品,最高可以借入 0.87 美元其它代幣,當借入的代幣升值至 0.89 美元時發生清算,順利清算的情況下將被扣除 4.5% 的罰金。

巨鯨的 CRV 清算過程

當觸發清算條件時,任何人都可以通過調用 liquidationCall () 償還部分債務,獲得對應的抵押品 + 清算罰金,清算罰金的存在可以激勵大家在市場波動中及時參與清算。

Aave V2 規定,每次最高可以清算負債的 50%。

比如 Bob 存入 10 ETH 借入價值 5 ETH 的 DAI。當觸發清算條件時,清算人最多可以一次性償還借入金額 50%。清算人支付 2.5 ETH 的 DAI,獲得 2.5 ETH +0.125 ETH(罰金為 5%)的 ETH。

那麼為什麼巨鯨在 Aave 中的 CRV 債務沒有被及時清算掉呢?

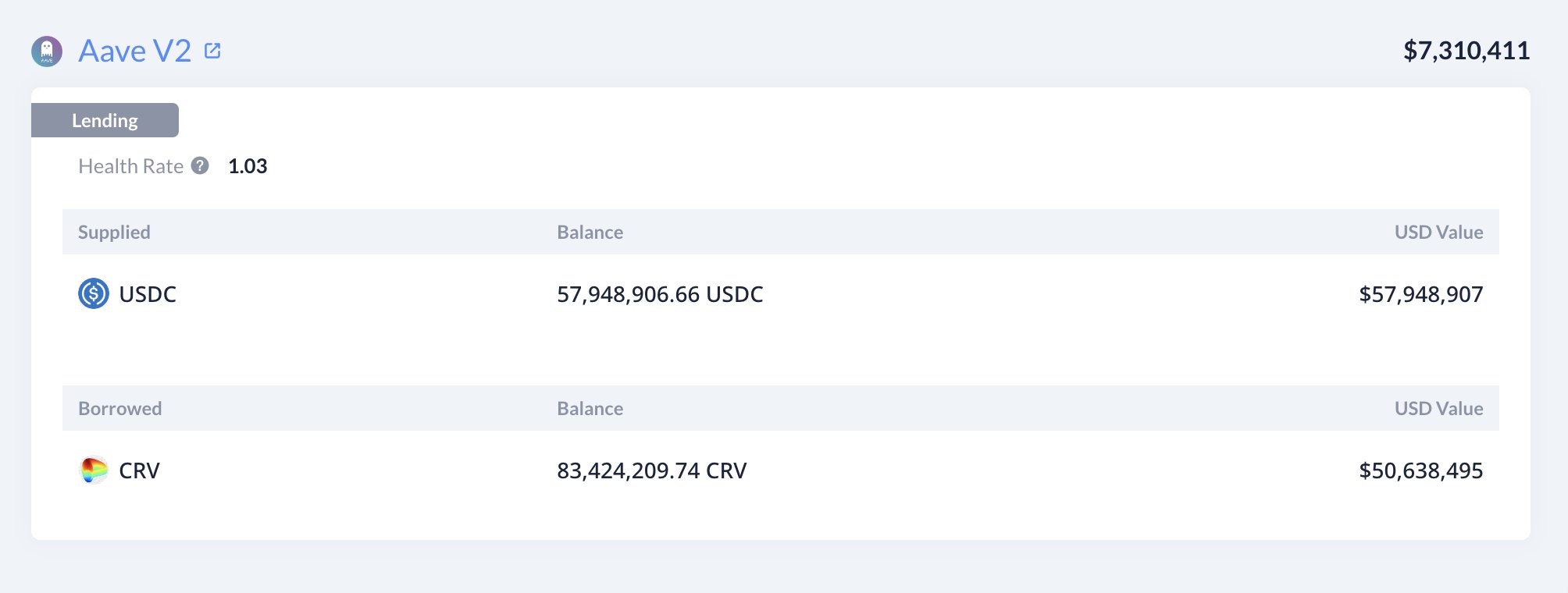

最主要的原因可能是該巨鯨的頭寸過大,市場上並沒有足夠多的流動性讓清算人買入。從下圖可以看到,該巨鯨在 Aave 中存入了 5794 萬 USDC,借入了 8342 萬 CRV。

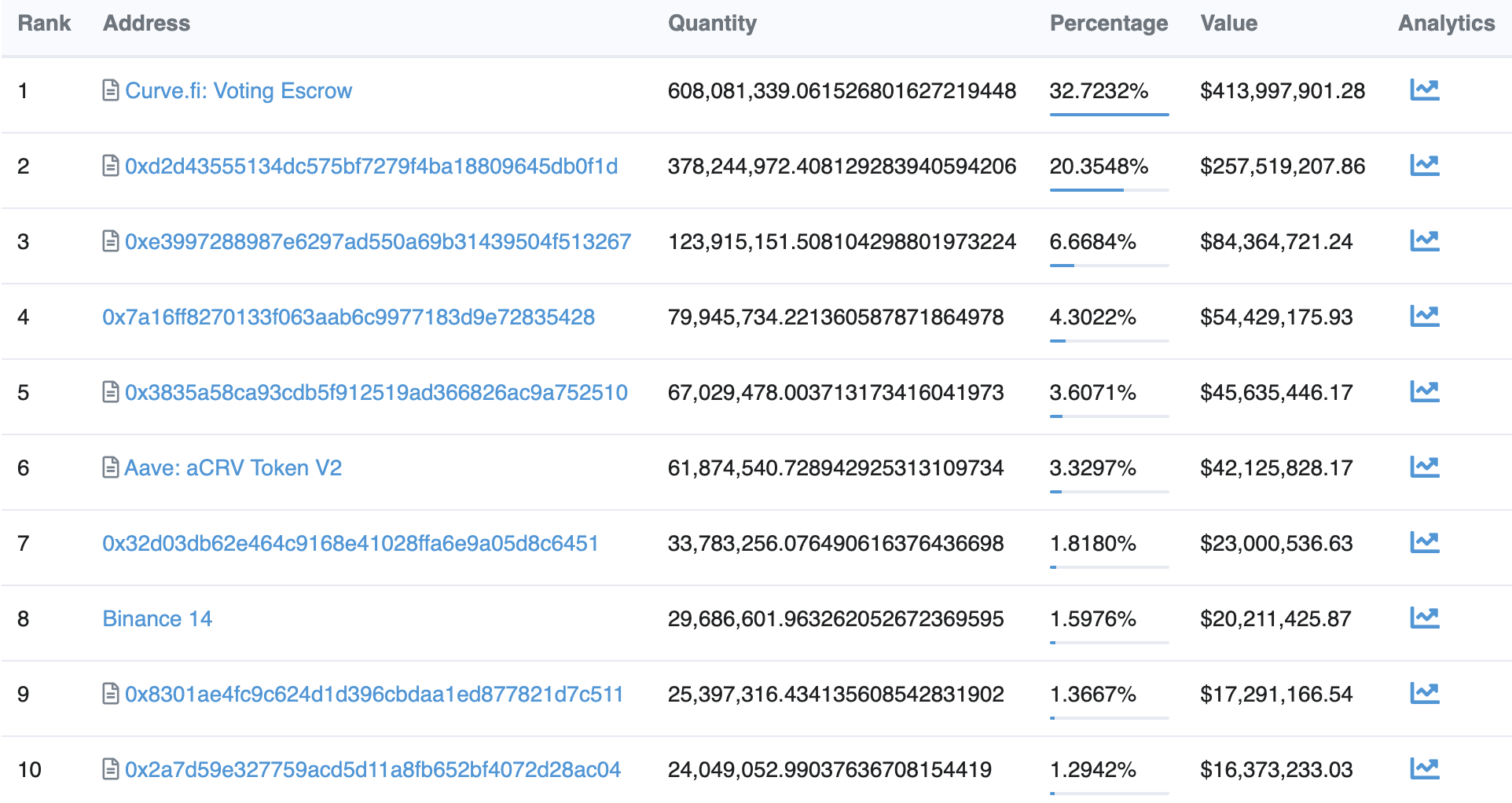

而從 CoinGecko 和區塊鏈瀏覽器中可以看出,CRV 代幣的流通量只有 6.37 億,巨鯨借出的 CRV 數量高於所有外部帳戶持有者。例如,截至 11 月 25 日,Aave 的合約中只有 4212 萬 CRV,持幣量第 8 的 Binance 14 地址中也只有 2021 萬 CRV。

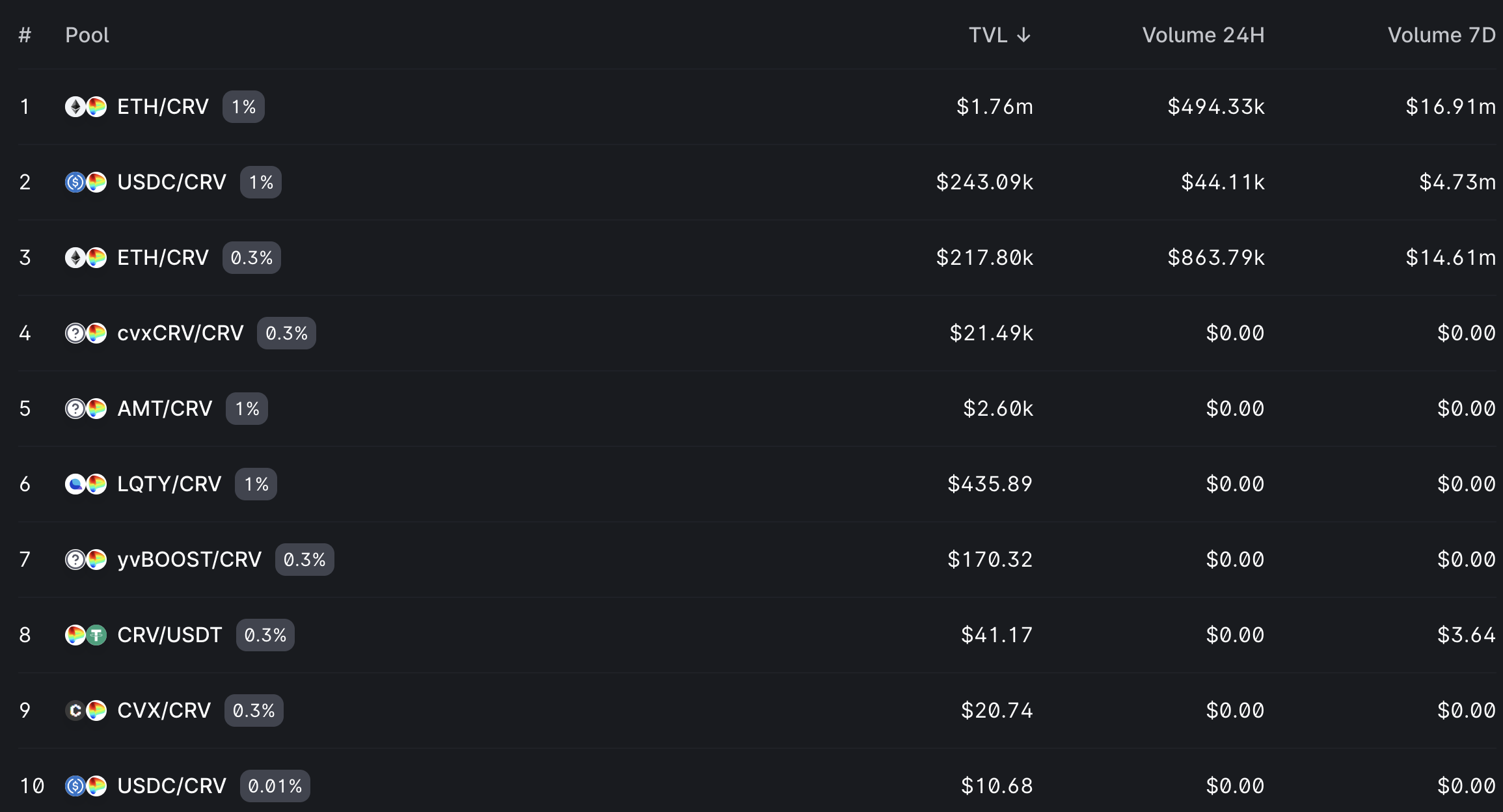

在 DEX 中,Uniswap V3 的相關交易對中流動性最高的 ETH/CRV 交易對中,流動性共 176 萬美元,只有 148 萬 CRV。

因此,市場上並沒有足夠的流動性供清算人買入,完成清算。

據 Blockworks 統計,本次 Aave 上 CRV 的清算過程在 50 分鐘內通過 385 筆小型交易完成。

清算過程為價格波動留有一定的冗餘空間,比如本次案例中,USDC 的清算門檻為 89%,加上 4.5% 的清算罰金,仍有 6.5% 的波動空間。每一次清算後,剩餘的資金會補充到抵押品中,使剩餘債務的清算價格上升。但是在清算過程中,CRV 的價格繼續上漲,最終導致 Aave 產生壞帳。

Aave V2 的缺陷

與 Compound 相比,Aave 支持更多的長尾資產,有更高的 LTV,讓用戶資金利用率更高。但在更加高效的同時,也增加了風險。

在清算的判斷上,Aave V2 只參考了抵押品的清算門檻,而未考慮借用代幣的風險。如 A 用戶抵押 USDC 借入 CRV,B 用戶抵押 CRV 借入 USDC。由於 USDC 和 CRV 在清算門檻參數上的區別,A 用戶可借入 87% 的 CRV,LTV 達到 89% 時清算;B 用戶僅能借入 55% 的 USDC,且當 LTV 達到 61% 時即被清算。理論上兩者的風險差別並不大。

Aave 也沒有對每一種資產的存款和借款數量進行限制,在本次事件中,巨鯨的 CRV 借款量占的比重過大,影響清算。極端情況下,不對每種資產進行限制可能導致整體的巨大虧損,如 Venus 中曾經出現過的。

在此之前,Aave 社群中已經意識到可能遭到攻擊的風險。本次事件後,Aave 也會變得更加穩健,可能會降低主流幣的清算門檻和最大 LTV,禁止某些山寨幣作為抵押品。

📍相關報導📍

做空Curve、USDT又攻擊Mango,Eisenberg何許人也?