AAVE 的原生美元穩定幣 GHO 為何從發行以來一直低於 1 美元,本文將解析其中原因並且提供解決方法。本文源自 @tokenBrice 的 X 研究長文,由 BlcokBeats 編譯、整理。

(前情提要:DeFi借貸龍頭》Aave治理V2的決策原理 )

(背景補充:去中心化穩定幣新秀戰,crvUSD、GHO、HOPE誰能扛下市場格局? )

Aave 協議中的本地穩定幣 GHO 自其問世以來一直低於 1 美元,目前約為 0.96 美元,流動性工程師 @TokenBrice 在社交媒體平臺發文對此現象做出解釋,指出其流動性管理不足之處。但他同時表示,除了提供流動性,現在持有 GHO 沒有任何實際應用價值。

BlockBeats 於 10 月 16 日 報導 ,Aave 社群已通過「進一步提高穩定幣 GHO 借貸利率至 3%」的 ARFC 提案,目的是增強 GHO 錨定和提高收入。 17 日 ,Aave 原生穩定幣 GHO 發行量已突破 2500 萬枚,截止目前達到 25,152,308 枚。

基於此,@TokenBrice 將作為流動性委員會一員提出並實行一系列治理 DAO 的應對措施,並承諾在一個月內使 GHO 價格在此期間至少達到 0.985 美元。BlockBeats 將原文編譯如下:

自誕生以來,GHO 一直在基準價以下交易(目前約為 0.96)。你可能想知道為什麼,以及這種情況是否會改變。簡單的回答是:GHO 的價格波動源於需求和供應的失衡,而這個問題即將得到解決。想了解詳細的回答嗎?請繼續閱讀,一場精彩的探索之旅即將展開。

首先,我們需要了解 GHO:它是 Aave 生態系統中的一種本地穩定幣,可以使用 Aave 上任何作為抵押品支援的代幣進行鑄造。借款人需要支付由治理決定的利率,而 stkAAVE 持有者可以享受該利率的折扣。目前的利率範圍為 2.13% 至 3.05%,預計不久將會上升。

GHO 利率的問題

GHO 的當前狀況與 Maker/DAI 早期相似:其利率受治理決定(無 PSM/GSM),這意味著 GHO 在不斷變化的市場條件下無法自然調整。然而,自 GHO 誕生以來,市場條件已發生了巨大變化。關於這種設計,我已多次分享過我的觀點,無需再次重複,可閱讀我的部落格獲取詳細資訊。

如果你想知道當前利率和利率模型為什麼有問題,答案很簡單:它仍然遠遠低於其他替代方案,例如在 Maker 上借款 DAI 的利率,甚至是在 Aave 上借款其他穩定幣的利率(如 $DAI 或 $USDC 的 > 5%)。這導致了一個套利迴圈,stkAAVE 持有者可以以約 2.13% 的年化收益率借款 GHO,將其兌換成 DAI,並享受 DAI 儲蓄利率(目前為 5%)。

正如我上文提到的,治理機構非常清楚這個問題,並正在積極解決。因此,從這個角度來看,前景是積極的,這只是時間問題。現在讓我們討論另一個解釋 GHO 當前狀況的主要話題,它與利息息息相關。

GHO 的實用性

確保穩定幣長期穩定的一個有效方法是賦予其實際應用價值。的確,對於大量借入或購買穩定幣並將其保持為此類資產的持有者來說,這至關重要。例如,@LiquityProtocol 的 $LUSD 穩定性池使 LUSD 持有者能夠從清算過程中獲得 ETH 收益,並從排放過程中獲得 LQTY 收益。穩定池是一個特殊情況,因為它還充當協議上清算的主要儲備。

其他 CDP 協議已經實施了不同的解決方案,但在為穩定幣提供實用性方面實現了相同的目的,例如:在 MakerDAO 中的 Dai 儲蓄利率:使用者可以押注 DAI 以賺取更多的 DAI。

儘管這些解決方案各有特點,但從巨集觀角度來看,它們達到了相同的目的:確保有一群穩定幣持有者樂於將它們保持為此類資產,即不將其兌換為另一個穩定或其他資產。

這正是 GHO 目前所缺少的:除了提供流動性,現在持有 GHO 沒有任何實際應用價值。因此,大多數享受低於市場借款成本的借款者都樂於將他們的 GHO 賣給另一個穩定幣,以便用這些貨幣賺取收益,例如 DAI。

現在,在這方面,治理已經意識到並正在考慮其選擇,主要選擇包括:

- 1. 在 Aave 上新增 wGHO 作為抵押品

- 2. 為 GHO 持有者提供押注選項:GHO 儲蓄利率。

現在,舞臺已經佈置好了,我們可以談談我最喜歡的話題:流動性策略!

迄今為止 GHO 流動性管理的不足之處

流動性管理是一場艱鉅的博弈:在支出、效率、政治和市場目標之間保持穩定的平衡。在未錨定穩定幣(如 GHO)的情況下,弄清楚哪些是必要的和哪些是有害的變得更加具有挑戰性。

實際上,儘管你可能每天都會看到我在抱怨流動性效率問題,但在制定重新錨定穩定幣的策略時,這卻是你最不需要關注的因素。這是因為重新錨定需要採取一些效率較低的措施,如支付超出範圍的流動性作為價格支援。

儘管 GHO 流動性委員會由經驗豐富的專業人士組成,但他們卻為追求效率而陷入了一個陷阱,這對錨定來說是有害的。為了讓你更好地理解,我們來舉一些例子。

支援 GHO 的 Stableswap 池

對於穩定幣而言,Stableswap 通常被認為是一個非常優秀的流動性集中選擇:它將流動性集中在 1:1 的價格附近,當所有涉及的穩定幣實際上都處於錨定狀態時,提供了巨大的流動性深度。

然而,如果某種資產要脫鉤,情況就會變得更糟糕,因為 Stableswap 實際上可能會加劇問題。為什麼會這樣?我們可以觀察一下 $GHO 主要 Stableswap 池的流動性分佈情況。

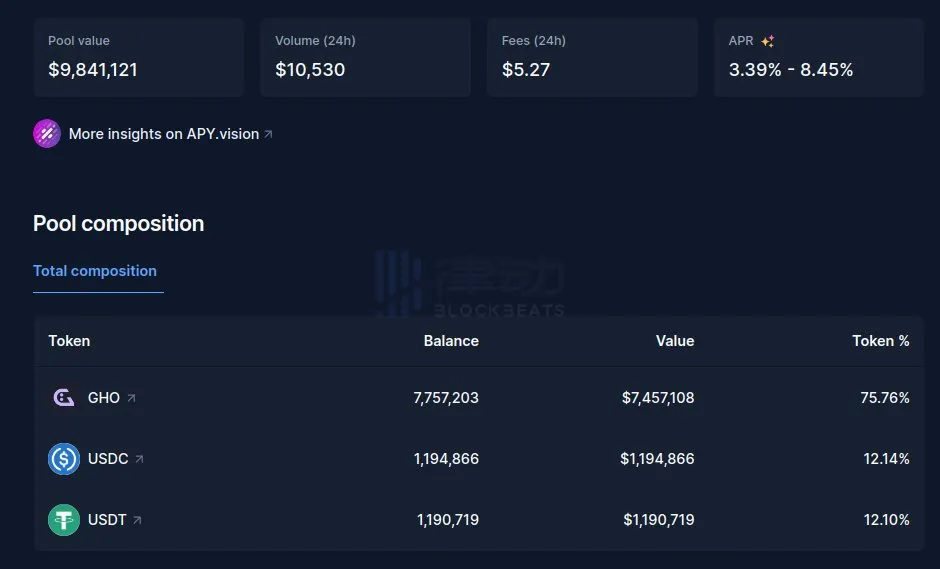

由於 GHO 的錨定價格偏低,池中 GHO 的濃度遠高於目標的 50%。假設 TVL 為 1000 萬,以方便計算,如果所有的穩定幣都處於完美錨定狀態,那麼池中將有約 500 萬 的 GHO 和各佔 133 萬的其他三種幣。

然而,實際上我們有約 750 萬 的 GHO 和 250 萬 的其他幣。從買賣壓力的角度來看,這意味著有 250 萬 GHO 的盈餘將在 GHO 價格上漲時被重新平衡到 GHO。本質上是一個分佈在 GHO 價格 0.95 到 1.00 之間的 250 萬 GHO 賣單牆。

對於錨定價格過低或過高的資產,stableswap 是有害的:當穩定幣錨定價格過高時,我們觀察到與 LUSD Curve 池幾個月前的情況類似但相反的效應:池中配對資產變得更重。隨著 LUSD 價格下降,它作為一個購買儲備能夠有阻止其有效下降的力量。

支援 0.95-1.003 GHO 的 Uniswap V3 池

現在,這個問題變得更加微妙,但概念仍然相似。當 GHO 的價格約為 0.96 時,Bunni 在 Uniswap v3 上啟動了一個 GHO/USDC 池,其價格範圍設定為 0.95-1.003。與往常一樣,要計算買賣壓力,你必須計算各自代幣的平衡。由於 Uniswap v3 的流動性分佈是線性的,你需要找出我們在範圍內的當前位置(就價格而言),以便在此基礎上計算平衡。這其實很簡單!

以下是價格區間的劃分:所有低於 0.95 的 USDC -0.95 – 0.96(我們當前處於 0.95-0.96 區間)-0.97-0.98 0.99 -1.00,最後到所有高於 1.00 區間的 GHO。

如你所見,在池啟動時,價格處於其範圍的左側,這意味著超過 80% 的流動性集中在 GHO 上。這表明,如果池已經充分供應,那麼從 0.96 到 1.00 的價格區間內會有一個相當大的賣單牆。幸運的是,池的價格超出了預設範圍,Bunni 的流動性提供計劃被迅速關閉,從而終止了所有 LP 激勵措施,避免了大量的代幣存入。

是時候改變流動性委員會的運作方式了

兩週前成立的流動性委員會(LC)已經推出了許多措施,目前採用的是協同結構。為了使 LC 的行動更加精簡、高效且減少錯誤,我們昨天決定改變決策過程。

為確保委員會在明確領導下運作,具有清晰願景和為實現該願景而制定的關鍵行動,我們投票決定讓筆者本人主導精簡領導層。

在當前困難時期,我們需要採取果斷措施。鑑於 GHO 價格已降至 0.96 美元,我們有責任確保 LC 發揮最大效能。因此,我建議 LC 在我領導下運作一個月,並將提案提交投票。

在 4 票支援、2 票未表態的情況下(LC 共有 7 名成員,但我棄權投票),流動性委員會通過了提案。

延伸閱讀:Aave的佈局挑戰:從Aave V3的高增速到GHO的流動性策略

因此,我將在截止到 11 月 30 日的一個月內,臨時擔任流動性委員會的領導者,旨在使 GHO 價格在此期間至少達到 0.985。如果我們未能實現這一目標,我將承擔全部責任,並向委員會提交辭呈。

為什麼選擇我?

現在,你可能會好奇:為什麼是我?原因其實很簡單:流動性委員會需要一種獨特的專業知識,在整個 DeFi 生態系統中,掌握這種知識的人可能屈指可數。這種知識要求兼具穩定幣和流動性專家的能力。更具體地說,它需要在非固定錨定價格的穩定幣上管理定向流動性的經驗,我喜歡把它稱為「非錨定的錨定資產」。正如你所料,這樣的人才並不多。幸運的是,我曾經管理過一個向上脫錨(LUSD,從創立到大約 6 月)和輕微向下脫錨(LUSD,6 月至今)的穩定幣的流動性。

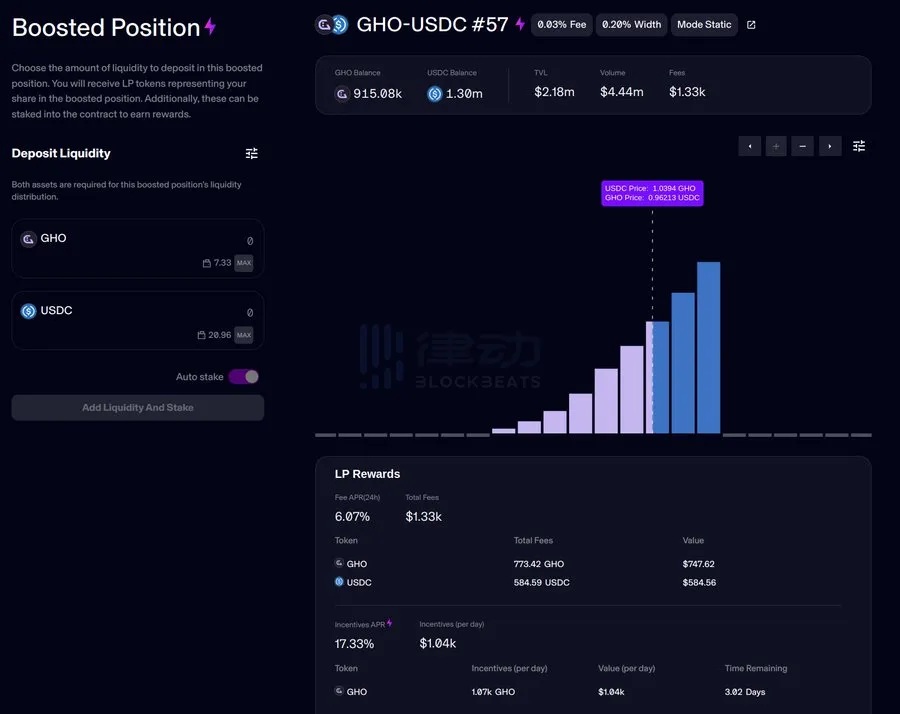

我很高興將這些經驗運用到帶領流動性委員會重新錨定 GHO 上。為了實現這一目標,我們將充分利用所有相關工具,重點關注最適合完成這項任務的工具 @mavprotocol。

Maverick:一種插接引擎?

確實,Maverick 的靜態池讓你能夠在特定範圍內實現均勻的流動性分佈,這是其最有趣的應用之一,遺憾的是,Uniswap 無法實現這一點,因為它的分佈是線性的。這意味著你可以建立靜態池,並在給定價格範圍內進行交易掛單,這正是我們將使用 GHO 來實現的!這已經開始在 GHO/USDC BP #57 0.956 至 0.966 之間展開,並被稱為「GHO 錨定支援池 I」。

請注意名稱中的「I」字母:這意味著未來還會有更多類似的池。隨著價格向左移動(即 GHO 價格上漲),激勵將逐漸向更高的價格底線轉移。在治理引導下,通過提高 GHO 的實用性和刺激還款等其他措施,GHO 將以穩定但堅定的步伐朝著錨定價格推進。

DeFi 是驚人的:加入吧,匿名者!

DeFi 獨特之處在於,所有人都可以觀看、驗證和參與其中的現場活動。無論您對 GHO 的看法如何,強烈建議您在未來幾周內密切關注這裡的發展,因為正在進行的實驗具有前所未有的規模。

更令人興奮的是,您不僅可以作為觀察者,還可以積極地為這些努力做出貢獻。以下是一些可行的方式:

- 如果您有閒置的 USDC,可以關注即將到來的類似於 BP#57 的 Maverick 礦池,並為其提供資金。在此過程中,您還將獲得相當可觀的回報。

- 如果您已經在 Balancer GHO 池中提供流動性或用您的 veBAL/vlAURA 票據進行支援,那麼請暫時停止這些操作。雖然 Aave/GHO 喜歡 Balancer,但如前所述,目前 stableswap 對 GHO 不利。儘量減少這個池子的規模將有助於減輕恢復錨定價格所需的壓力。我們也關注 /$crvUSD 池,儘管該池相對較小(30 萬美元),所以問題並不緊迫。

- 如果您相信流動性委員會在新的統一領導下有能力恢復 GHO 的錨定價格,那麼可以考慮做多 GHO。目前 GHO 的價格為 0.96%,如果我們真的能在年底前恢復錨定價格,那麼您將在 2 個月內獲得每 1 美元 4 美分的利潤,這相當於 24% 的年化收益率。對於僅僅購買並持有一種穩定幣來說,這已經是相當不錯的回報了。

我感激流動性委員會其他成員的支援,並會竭盡所能實現這一目標。我所要求的報酬並不是為了這些努力,而僅僅是對我的 gas 費用(可能是幾個 ETH)的補償。

在達到目標後的一個月內,如果 Aave DAO 和社群對我的努力表示讚賞,我唯一的要求是將任何追溯性認可引導至而不是我個人:螞蟻渴望獲得資助,因為這將有助於他們擴大自己的行動,並像我昨天代表他們進行的這次小規模政變一樣,實施更大膽的舉措。

📍相關報導📍

Coinbase宣布Base上線Uniswap、Aave,預告再推Sushiswap、ChainLink協議