從戰略敘事、業務能力和代幣經濟學三個維度對行業內優質的遊戲平臺專案進行分析。

(前情提要:$YGG 急殺真相?造市商 DWF Labs 鏈上可疑行為,遭質疑拉高出貨 )

(背景補充:觀點|MAGIC 遊戲生態飛輪:通往 Web3 任天堂之路 )

鏈遊行研報告導讀:

- 儘管市場目前對 Web2.5 遊戲的態度並不積極, 我們認為 Web2.5 遊戲依然會憑藉在遊戲發行和獲客的獨特優勢吸引遊戲生產者的引入,供應端和技術端的增長將帶來需求端的爆發 。

- 在 Web2.5 遊戲賽道中,我們尤其關注遊戲平臺賽道, 遊戲平臺將具有更強的敘事空間和生命週期,並在鏈遊的供應端和需求端佔據重要位置。

- 根據業務模式和代幣賦能方式,** 我們將遊戲平臺分為四種類型:強繫結型、中繫結型(公鏈型)、中繫結型(投資型)和弱繫結型,** 並認為中繫結型是更為健康和具有橫向拓展性的方式,與遊戲具有良性的利益繫結。

- 我們 從戰略敘事、業務能力和代幣經濟學三個維度對行業內優質的遊戲平臺專案進行分析 。經過對比,我們認為 Merit Circle 是這一賽道較為亮眼,也是具有較高投資價效比的專案。Merit Circle 從遊戲公會轉型為遊戲平臺再到發展遊戲公鏈,具有較強的戰略敘事能力、產品開發能力和遊戲資源,但估值目前仍處在賽道內低位,依然具備很強的發展空間。

加密市場二級基金 Metrics Ventures 鏈遊行研報告正文:

1 故事的開始:為什麼我們看好遊戲平臺賽道?

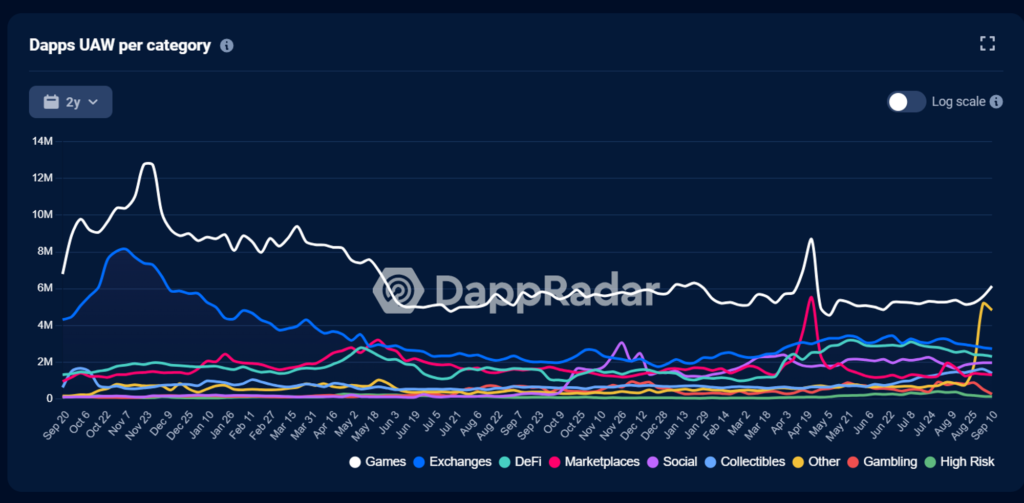

儘管 Gamefi 浪潮退去後,區塊鏈遊戲使用者的主導地位不斷降低,但我們看到,遊戲仍然是整個行業最活躍的部分。根據 DappRadar 資料,截至 2023 年第二季度,遊戲行業每日獨立活躍錢包的數量為 699,956,佔行業總參與度的 36%,雖然是 2021 年第三季度以來的最低水平,但仍然領先於其他型別的應用。

根據遊戲的上鏈程度,Crypto Game 可以分為多個類別。

從 Web2 遊戲到完全的 Web3 遊戲(全鏈遊戲),中間需要跨越多個環節,包括資產上鏈、交易上鏈、成就上鏈、經濟模型上鏈、核心邏輯上鏈等,現在許多區塊鏈遊戲完成了除核心邏輯之外的上鏈,被稱為 Web2.5 Game。

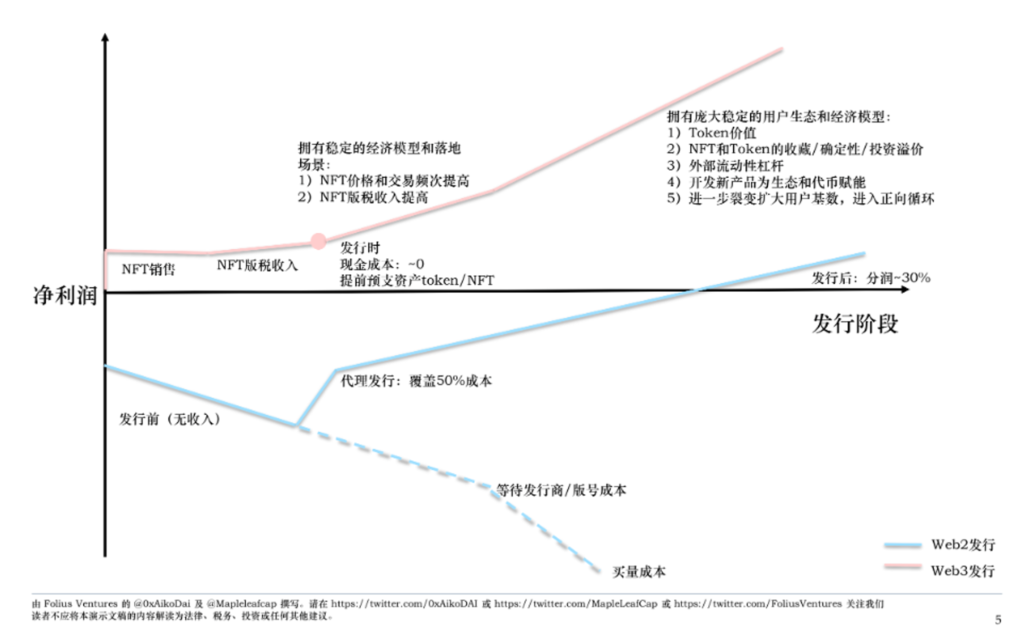

在最近的市場中,全鏈遊戲的發展和前景得到了廣泛的討論,成為區塊鏈遊戲中最火熱的敘事之一。但在廣泛對全鏈遊戲的追捧下,我們看到 Web2.5 Game 的 business model 對於整個遊戲行業依然具有重要意義,即使 Web2.5 遊戲跌至冰點 —— Web2.5 遊戲通過 NFT 和代幣激勵降低遊戲的發行和獲客成本,同時打破地區限制,讓遊戲在第一天就有全球流量和全球資本流動性,在提高遊戲發行效率方面有很強的優勢。

以 NFT 進行遊戲發行的獲客成本趨近於 0,而相比之下,Web2 遊戲的獲客成本則比較昂貴:其中 RPG 和 SLG 遊戲的獲客成本在 60-150U / 人,策略類、休閒類、Midcore 類遊戲則在 6-20U 不等(資料來源於從業人員訪談,與實際統計資料可能具有一定偏差)。

這些優勢將對傳統遊戲製作人產生較強的吸引力,Web2.5 game 在供應端的持續吸引力將促進這一領域生產內容的豐富性,產生真正具有可玩性和持續性的遊戲誕生在 Web3 世界,伴隨著 AA 錢包的開發、高 TPS、低 gas 費的 layer1、layer2 乃至 layer3 應用鏈的開發,Web3 世界的門檻將進一步降低,變得更加普通使用者友好,也會將鏈上操作逐漸隱於遊戲世界,帶來更絲滑的體驗。「供應端帶來的遊戲內容豐富和技術端帶來的使用者體驗優化,將會作用於 Web2.5 game 的需求端,極大可能帶動整個產業的下一次爆發。」而這一點目前無論是從供給端還是需求端,短期內都無法在尚不成熟的全鏈遊戲中達到,因此我們認為這是 Web2.5 遊戲獨有的優勢,從週期上來看也是很好的佈局時機。

但我們仍要注意到 Web2.5 game 存在的問題和在上一輪 P2E 浪潮後面臨的困境。這些 game 的生命週期普遍比較短,尤其是 P2E 的遊戲,主要原因在於其資產的生命週期比較短,遊戲內的經濟系統設計的過於簡單粗暴、缺乏平衡性機制,整個遊戲的資本化程式太明顯、太快速,變現太早,參與遊戲的玩家投機屬性太強。

我們認為,Web2.5 遊戲應該主打的兩個核心邏輯:

- 一是可玩性和遊戲性

- 二是在遊戲發行和獲客上的相比 Web2 遊戲的優勢

上一輪 P2E 太過於注重第二個邏輯而忽視了可玩性,更健康、可持續性更強的 Web2.5 遊戲應該是二者兼得的,內容更豐富、遊戲性更強,有科學和一定複雜度的經濟系統的設計,避免遊戲早期的資產結構過於單一、資本化太快。而在這樣的遊戲設計下,我們認為是可以實現上面所說的內容供應端和基礎設施端的發展帶來需求端的增長,從而推動 Web2.5 game 行業的發展,而現在鏈遊也正在向這個方向發展。

綜上,我們認為 Web2.5 遊戲仍將具有比較高的增長空間和發展潛力,如前所述,這和目前市場對 Web2.5 遊戲的認知是存在一定差距的,市場對 Web2.5 遊戲專案估值普遍低估,同時消極悲觀的情緒佔據主導,認為 P2E 已死,尤其是在 Fully on-chain game 敘事被普遍追捧的市場環境下,Web2.5 遊戲似乎成為市場的棄兒。

於無聲處聽驚雷,我們對 Web2.5 遊戲的認知與市場普遍認知存在一定的 gap,這正是目前我們認為這一賽道具有投資潛力和埋伏價值的重要原因。

在 Web2.5 game 的發展中,我們尤其看好 遊戲平臺 / 遊戲生態 的賽道,原因在於:

- 每一款 Web2.5 game 都具有自己的生命週期。一方面遊戲本身(無論是 Web2 還是 Web3 遊戲)都具有生命週期,另一方面 Crypto 專案的代幣經濟學也具有其自身的生命週期。而相比於單一的遊戲專案,遊戲平臺和遊戲生態具有更長的生命週期,受到單一遊戲生命週期的影響也會比較小,具有更強的復原力和風險抵抗力,也有更多的試錯空間與時間去找到真正健康、好玩的遊戲專案。近期火熱的遊戲專案 Parallel TGC 在 2022 年 1 月,釋出提案,宣佈將融入 Echelon Prime Foundation 生態系統,從單一遊戲轉型為遊戲平臺,也是對這一趨勢的例證。

- 從遊戲製作商的角度(供給端)來看:遊戲平臺和遊戲生態同時擁有資金、Web3 玩家社群、孵化能力等多個遊戲資源,覆蓋遊戲產業鏈的多個環節,將成為新遊戲重要的進入視窗。在 NFT 市場整體低迷的熊市中,僅靠單一遊戲售賣 NFT 實現冷啟動,獲得前期融資和降低獲客成本更加困難,遊戲平臺的資源能夠進一步降低新遊戲的獲客成本,而遊戲平臺也將通過代幣經濟體系的設計捕獲 Web2.5 game 賽道內眾多單一遊戲專案的部分價值。

- 從遊戲玩家的角度(需求端)來看:無論是 Web2 使用者還是 Web3 使用者,鏈遊導航頁的引導都是有需求和有價值的,能夠使使用者找到更符合自己需求的遊戲。更重要的是,遊戲平臺所提供的區塊鏈無痛化基礎設施可以減少使用者在 Web2 向 Web3 轉化過程中的損耗,降低遊戲門檻,優化遊戲體驗。

- 為了跳出 P2E 的怪圈,需要把 content creation 和 user acquisition 分開,降低遊戲內容生產的金融屬性,把獲客這一具有金融屬性的功能儘可能提取出來,也就是將 Web3 遊戲平臺專業化,通過和遊戲內容沒有直接關係的一套代幣經濟迴圈體系,降低遊戲的獲客成本。雖然目前遊戲平臺並未完全做到二者的分離,但是鏈遊領域最有可能向這一方向發展的賽道。

目前,我們認為的這一賽道主要包括的類別有:

- 遊戲製作

- 發行平臺與生態系統

- 後 P2E 遊戲公會

- 遊戲公鏈

其中,根據遊戲平臺與單個遊戲專案繫結關係的強弱,尤其是業務模式與代幣經濟模型方面與遊戲繫結關係的強弱,我們將這些專案分成四類。其中 Xterio 尚未發行代幣和代幣經濟學,我們在此不對其進行歸類,僅進行專案基本面的介紹。

從產業鏈和商業模式的角度來說,遊戲平臺應作為幫助遊戲進行前期開發、設計、測試和獲客的角色,成為鏈遊行業的基礎設施,並為這部分服務獲取相應的價值,而非與遊戲進行深度的繫結,成為遊戲經濟系統的一部分。

此外,早期遊戲的經濟系統過早的與遊戲平臺代幣相繫結,更可能使遊戲的投機屬性和金融屬性加強,加速遊戲的生命週期。在現有的強繫結型遊戲平臺的各個遊戲中,除了共享底層代幣,我們能看到的遊戲之間互操作性的場景還比較有限,所以稱其為一個一體的生態系統也為時過早。當然,如果遊戲對平臺代幣賦能基本缺失,業務和代幣模型分離,也將缺少吸引投資者的敘事能力。

綜上,從業務型別和代幣賦能方式來看,我們認為中繫結型的遊戲平臺是最健康的一種型別,具有一套獨立的經濟和業務迴圈邏輯,是真正獨立於遊戲之上的 Web2.5 Game 的基礎設施和服務商,生態的橫向擴張能力較強,同時其經濟模型也保證其能夠直接受益於遊戲生態的成功,是一種良性的利益繫結關係。

進一步地,我們將從戰略敘事、業務能力和代幣經濟學等幾個層面對上述遊戲平臺進行對比分析,並綜合專案估值在文末給出我們的一些思考和判斷。

2 戰略敘事與業務能力:持續發展還是停滯不前?

2.1 戰略敘事與基本面分析

TreasureDAO 和 Echelon Prime 希望講一個一體化遊戲生態系統的敘事,系統內有著統一的基礎代幣,各遊戲間能夠打通互操作性,TreasureDAO 更是在多篇研報中被稱為加密世界的 「任天堂」。

具體來看,TreasureDAO 誕生於 Loot 生態,後獨立發展為一個建立在 Arbitrum 上的去中心化遊戲生態系統,圍繞 MAGIC 構建,TreasureDAO 生態中每個專案都圍繞 MAGIC 代幣進行構建,在此基礎上每個專案可以推出自己的代幣。TreasureDAO 作為脫胎於 Loot 生態的專案,早期擁有堅定的社群共識,後期的發展過程中通過開發對遊戲開發者友好的開發套件,催生了一系列的優質遊戲,其生態熱度也隨著 The Beacon 的爆款遊戲的誕生在短期達到了高峰。

延伸閱讀:Beacon 燈塔遊戲紅了,TreasureDAO 能打造下個現象級鏈遊?

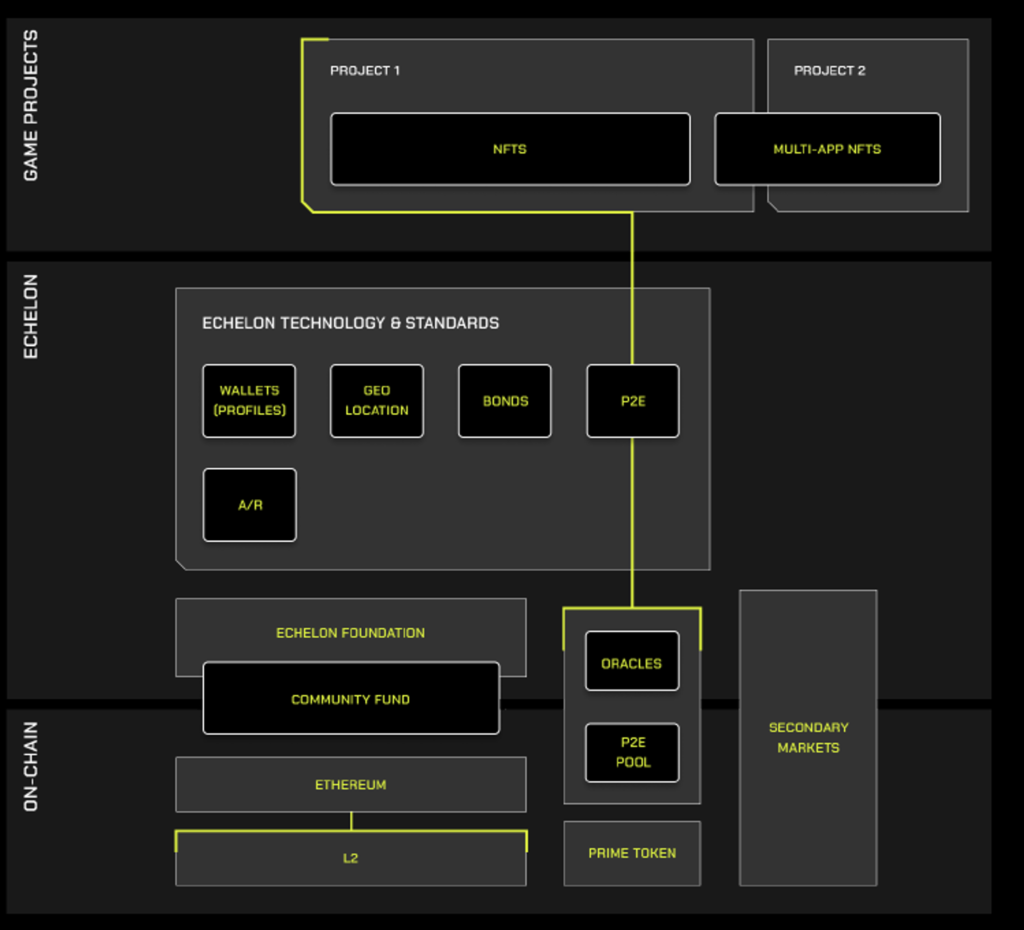

Echelon Prime 基金會由 Parallel 轉型升級而來,是一個致力於發展遊戲和 P2E 事業的生態系統,將為生態內的遊戲提供基礎設施以及共同的基礎代幣 PRIME,其旨在提供基礎設施(包括用於錢包端安全通訊、端到端加密的 Inb0x,跨多遊戲使用者創立群組的 bond,專用的 NFT 分發機制,預言機等)以支援更大的遊戲生態系統。Echelon 生態系統的結構如下圖所示。

Echelon Prime 脫胎於 Parallel TCG,該遊戲擁有著 Paradigm 的投資和一眾遊戲大廠的開發設計人員背書,也是最近鏈遊領域備受關注和期待的熱點,其正在開發的 Parallel Colony 也擁有 AI 遊戲的敘事,但其依然主打著 P2E 的敘事邏輯,或許會對其後續敘事空間的拓展有一定限制,而目前生態內只有 Parallel TCG 和 Parallel Colony 兩款遊戲,在業務上依然具有較大的不確定性,甚至可以說,當前炒 PRIME 依然還是在炒遊戲的敘事而非遊戲平臺的敘事。

Gala Games 是以太坊上的遊戲聚合和發行平臺,也是上一輪鏈遊牛市的龍頭平臺 。

生態系統主要包括五個部分,遊戲平臺、遊戲、資料庫、隨機演算法和節點網路。其中,去中心化節點網路是 Gala Games 的基礎,通過持有 Gala Games 的創世節點,使用者可以投票決定 Gala Games 將上線哪些遊戲,並獲得 Gala Games 和遊戲的執行收入。根據官網資料,目前線上的創世節點共計 44,433 個,此外,通過隨機分配演算法,將平臺內遊戲的 NFT 空投給創世節點作為獎勵。Gala Games 通過創世節點銷售獲得發展資金,沒有融資就獲得了專案的啟動資金。今年 9 月 4 日,宣佈年底前將 Gala 平臺全面遷移到 GalaChain,後續進展仍需觀察,其平臺上的生態進展也較為緩慢,後續業務能力仍待觀察。

延伸閱讀:鏈遊Gala Games創辦人互告鬧劇:砸掉7億鎂GALA,項目還有救嗎?

「Xterio 是遊戲的製作與發行平臺,同時為開發者和玩家提供了無痛化工具和基礎設施來促進鏈遊的製作與發行,致力於打造 GaaS 平臺。」Xterio 的技術包括 CPDM(使用 ZKP 技術實現 NFT 在不同遊戲之間的互操作性以及隱私保護)、AI(與 Palio 合作將 AI 整合入遊戲,並為開發者提供 AI 工具包)等。Xterio 既擁有自己的遊戲開發團隊,也發行並支援第三方的遊戲,包括向 Web3 遊戲工作室 Overworld、GamePhilos 的投資,並擁有 FunPlus、Com2us、XPLA 的遊戲資源支援。

「遊戲公鏈是遊戲平臺內的重要類別,公鏈級別的敘事也讓這些專案擁有更高的估值,以高 TPS、低 Gas 費為遊戲提供土壤。」從技術上來說包括 L1、以太坊 L2、Avalanche 子網以及正在發展的 L3,但能夠掌握和吸引的遊戲資源才是其發展的護城河。我們對目前發展較好的遊戲公鏈進行盤點。

Wemix 和 Oasys 是分別來自韓國和日本的遊戲公鏈 。

Wemix 由釋出了旗艦遊戲《MIR4》的 Wemade 打造,而 Oasys 的創世成員包括 YGG 共同創辦人、區塊鏈遊戲公司 double jump.tokyo 的 CEO、萬代南夢宮研究院總裁兼 CEO、SEGA聯席營運長等,並有 21 個機構節點來維護網路的執行,多為業界知名的遊戲公司和加密投資機構。

延伸閱讀:Oasys首屆盛會在京都》育碧(Ubisoft)、 Com2uS 將在Oasys上推出Web3遊戲

Ronin Network 由 Axie Infinity 的出品方 Sky Mavis 推出 ,是專為遊戲打造的 EVM 區塊鏈。

鏈遊 Gods Unchained 的開發公司 Immutable,開發了兩條用於 NFT 和 Gamefi 專案的以太坊 Layer2, 分別為 Immutable X 和 Immutable zkEVM ,其中 Immutable X 是採用 StarkWare 的解決方案,使用 ZK-STARKS 的以太坊 Layer 2,而 Immutable zkEVM 是一條提供 EVM 相容性、低成本、高擴容性的遊戲專用鏈,於 2023 年 8 月中旬推出測試網,是採用 Polygon Edge 構建的以太坊 ZK-Rollup Layer2。

延伸閱讀:Immutable zkEVM測試網上線!12款遊戲開發中

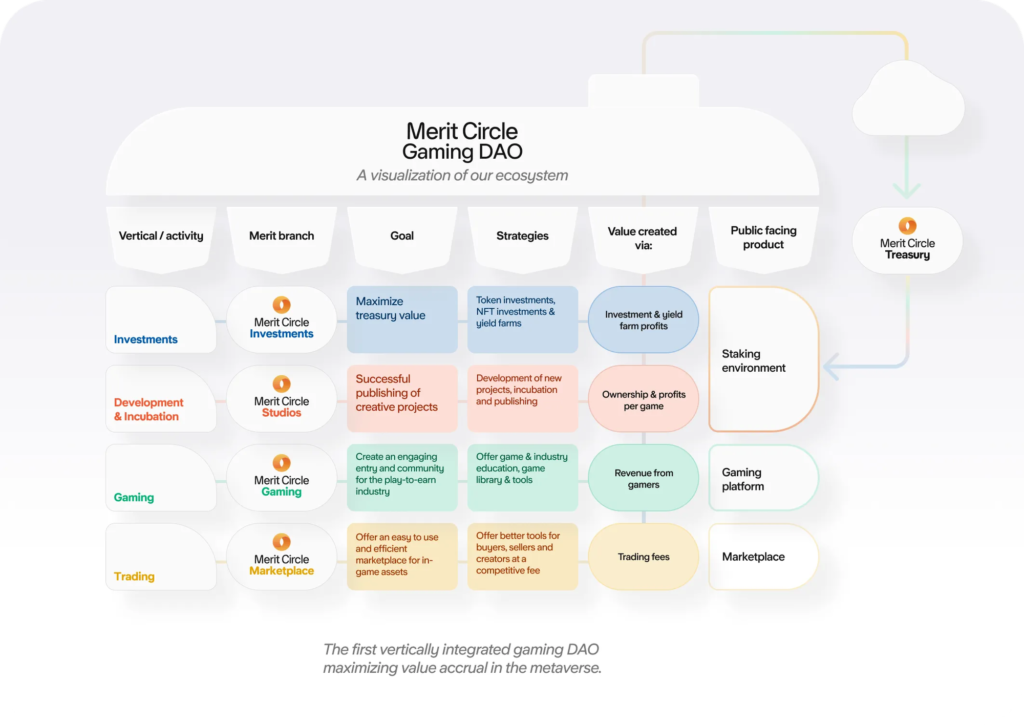

Merit Circle 的戰略方向自上一輪 Gamefi 牛市後發生了巨大的轉變,從一個商業模式不成立的公會,變成了集投資業務和遊戲公鏈的遊戲平臺,其敘事轉型走的堅決果斷,具有清晰的戰略發展規劃和高度執行力。

Merit Circle 目前的業務主線主要包括四個部分: Investments/Gaming/Studios/Infrastructure ,從孵化、投資到基礎設施涵蓋遊戲產業鏈的多個環節,且宣佈已經完全關閉了獎學金專案,表現其從遊戲公會向遊戲平臺轉變的戰略決心。

其中,投資是 Merit Circle 最重要的業務,其投資標的包括代幣、NFT、股權,同時包含質押操作;Studios 致力於孵化推動具有突破性概念的創新專案;Gaming 作為遊戲的聚合平臺,同時提供具有激勵性的社群活動、成員教育和實用工具;Infrastructure 最核心的部分為近期上線的 Beam 子網,Merit Circle 也通過了將 MC 代幣兌換為 BEAM 代幣的提案,遊戲鏈的敘事將成為其後續的主要戰略方向。

YGG 和 GuildFi 跨越了最初打金工會的限制,目前依然保持著遊戲公會的敘事,注重於遊戲專案的投資、合作和孵化,以及玩家教育、公會成員及社群網路的擴展。

YGG 除獎學金計劃與合作孵化遊戲專案外,還與創作者教育平臺 Nas Academy 合作建立的 Web3 Metaversity,使 YGG 公會徽章持有者能夠學習新技能並發現收入和職業機會。GAP(Guild Advancement Program 公會進步計劃)的發起也致力於激勵和凝聚公會成員,同時通過 SubDAO 的擴展來發展遊戲社群,此外發展了電子競技事業。GuildFi 從泰國最大的遊戲社群和公會發展而來,目前除投資業務外,還開發了成就系統和 Metadrop Launchpad 以激勵玩家參與。兩大遊戲公會在鏈遊領域的資源和產業鏈地位仍然十分重要,尤其是 YGG 在鏈遊的龍頭地位不可小覷,但正如前文分析,兩個專案的敘事與業務與代幣賦能並無直接關聯,其業務增長能否帶動幣價是一個重要的考慮因素。

2.2 業務能力分析

本文以遊戲生態數量和發展來對比遊戲平臺的業務能力。對於 Merit Circle、YGG、GuildFi 三個投資類平臺,其收益和風險受到國庫資金穩定性的極大影響,因此我們需要進一步對其投資收益、國庫管理能力進行對比。

2.2.1 遊戲生態發展

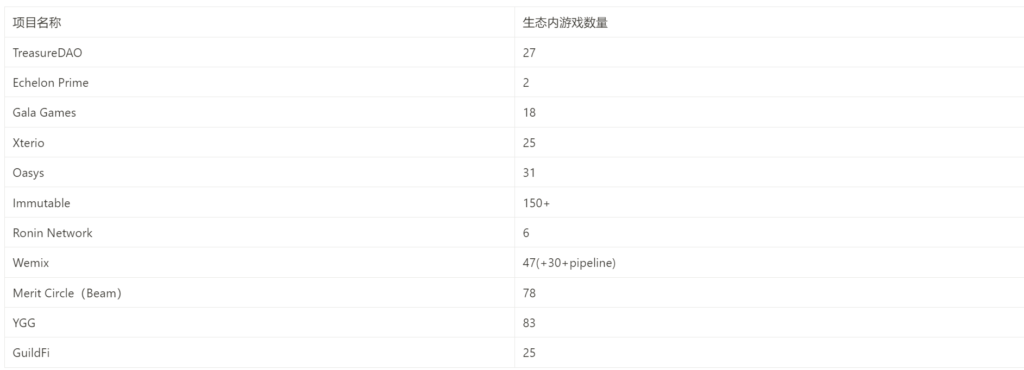

目前,各專案生態內遊戲的數量如上表所示,具體分析如下。

TreasureDAO 官方遊戲平臺中共展出 27 款遊戲,其中熱度較高的遊戲包括 The Beacon、Realm、BattleFly 等,目前生態內的基礎設施包括生態中樞 Bridgeworld、Trove、MagicSwap、TreasureTag 及成就系統。TreasureDAO 強調生態內的跨遊戲連通性,最直接的是將 MAGIC 作為共同的底層代幣,更進步的方式是打通多個遊戲之間的聯絡,比如在 Bridgeworld Harvester 所進行的嘗試,將 The Beacon、Knights of the Ether 納入 Bridgeworld 之中,但目前這類的玩法比較少。

TreasureDAO 的日活使用者在 The Beacon 的熱潮褪去後大幅降低,7 月份的 MAU 僅有 10,000 左右,相比之下 2022 年底有 9-10w 左右。Marketplace Volumn 的月度資料在 7 月份為 $1M 左右,可見爆款遊戲確實為其帶來了使用者的大量增長,但遊戲本身的生命週期極短,而遊戲拓展能力有限,使用者也會迅速流失。

Echelon 生態內僅有 Parallel TCG 和 Parallel Colony 兩款遊戲,目前 TCG 在 Beta 測試階段,Colony 依然在研發階段。Parallel TCG 是一款基於 ETH 鏈的集換式科幻性 NFT 集換式卡牌遊戲,玩家可以通過購買和收集卡牌,靈活使用不同的卡牌去組合符合規則的套牌進行遊戲獲得獎勵。Parallel Colony 是一個融合人工智慧、ERC-6551 以及類似模擬人生的敘事性遊戲。

延伸閱讀:以太坊標準ERC-6551熱度暴漲,什麼是「代幣連結帳戶」協議?

Gala Games 上擁有遊戲數量共有 18 個,但目前 Live 的遊戲只有 6 款,其餘 12 款均處於開發中階段。相對來說 Gala Games 的遊戲生態擴展緩慢,既沒有持續推出新遊戲,也沒有太出名的爆款遊戲。Gala Games 在 2022 年 2 月宣佈開發自己的遊戲 Layer 1 Project GYRI,即 Gala Chain,但目前關於專案進展的資訊很少。

Xterio 目前公佈的專案 25 個,包括 4 個自主開發和 21 個合作專案,目前多數遊戲還處於預註冊和開發中的階段,尤其是 4 個自主開發專案均未全部開放,需要進一步對其自主開發遊戲進行市場的檢驗。

Oasys 生態上共有 6 個 Verse,即部署 Dapp 的 Layer 2,共擁有 31 個遊戲,17 款遊戲現在可以處於可玩狀態。

Immutable 的遊戲生態發展迅速,Immutable 與 GameStop、Warner Games、iLogos、Mineloader 和 Secret6 等建立合作關係,生態內 NFT 和遊戲專案共有 150 + 個,官網列出 74 個,其中部分是在 Immutable zkEVM 推出之後達成合作的新專案,目前還未對公眾開放。此外生態上擁有的出圈遊戲包括 Illuvium、Gods Unchained 等。根據 Footprint 資料,ImmutableX 上游戲的交易量在近三個月中保持比較穩定的領先地位,在引入 Immutable zkEVM 後,Immutable 生態也將進一步擴展。

Ronin 目前依然更像是針對 Axie Infinity 的 Application-specific chain,官網的展示中只有包括 Axie Infinity 在內的 6 款遊戲,但根據 DappRadar 資料,只有 Axie 有比較高的 UAW。憑藉但憑藉 Axie 的巨大流量,Ronin 的交易量依然在遊戲公鏈中保持不錯的位置,但新的遊戲公鏈已經在擠佔 Ronin 的空間,如果沒有新專案的引進也將面臨後續發展乏力。

Wemix 生態內目前包括 47 個專案,其中包括 32 個遊戲專案,5 個 DeFi 專案和 9 個 NFT 專案。此外,WEMIX PLAY 平臺還有 30 餘個遊戲 pipeline。

延伸閱讀:韓國37家上市公司持有1.6億美元加密資產,他們最愛哪些代幣?

Merit Circle 目前對遊戲專案的代幣和股權投資覆蓋 78 個專案,其專案型別包括單一遊戲、遊戲基礎設施和遊戲平臺,其中不乏 OhBabyGames、Gameplay Galaxy、Delabs Games、Roboto Games 等大機構投資背書的專案。值得一提的是,Merit Circle 於近日公開了其 Avalanche 遊戲子網 Beam 的產品細節,Beam 與 Openfort 合作進行帳戶抽象的開發,推出 Beam Companion 移動 app 幫助使用者管理遊戲內資產,以及 Sphere NFT 市場進行生態內的 NFT 交易,同時提供 Beam SDK 幫助開發者在生態上快速構建,一系列無痛化基礎設施對於引入遊戲開發者、改善遊戲玩家體驗和實現使用者留存具有重要幫助,為 Beam 子網的生態發展提供了基礎。

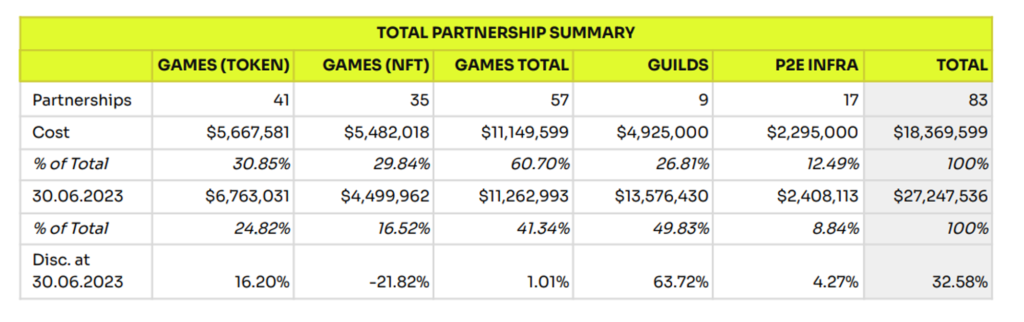

YGG 目前與 83 個專案建立了合作關係,包括 57 個遊戲、17 個 P2E 基礎設施和 9 個遊戲公會。其中值得注意的是,截至 2023 年 6 月 30 日,遊戲公會的份額最高,也為 YGG 帶來了最高的回報比例。

GuildFi 未公佈其具體的早期投資和戰略合作遊戲數量和明細,但其 Games Portal 上只列出 25 款遊戲,且多為較早的專案,相比於其他專案來說,其對外合作以及生態擴容的能力略顯遜色。

2.2.2 Merit Circle、YGG、GuildFi 投資業務能力對比

針對 Merit Circle、YGG、GuildFi 三個投資類平臺,我們對其投資能力進行橫向對比。

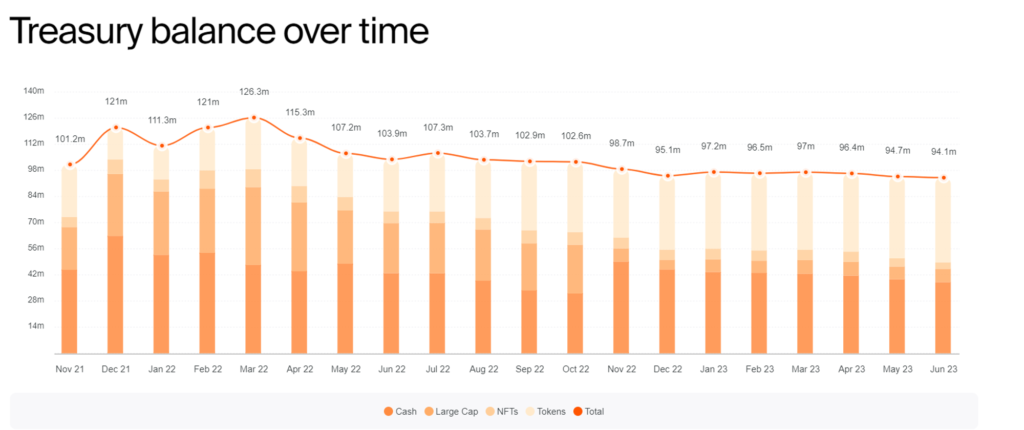

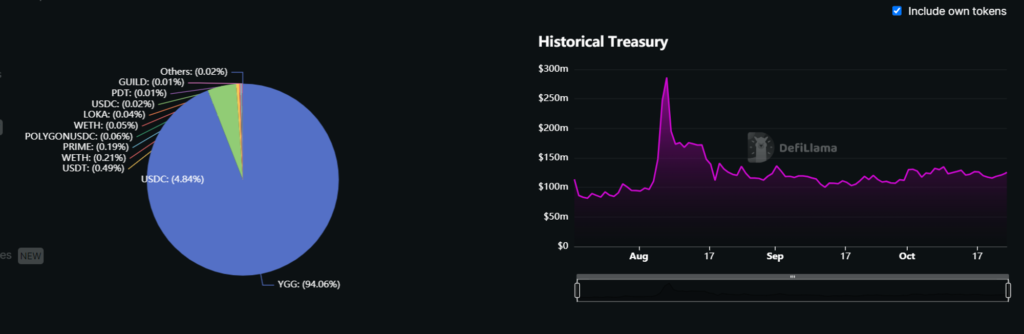

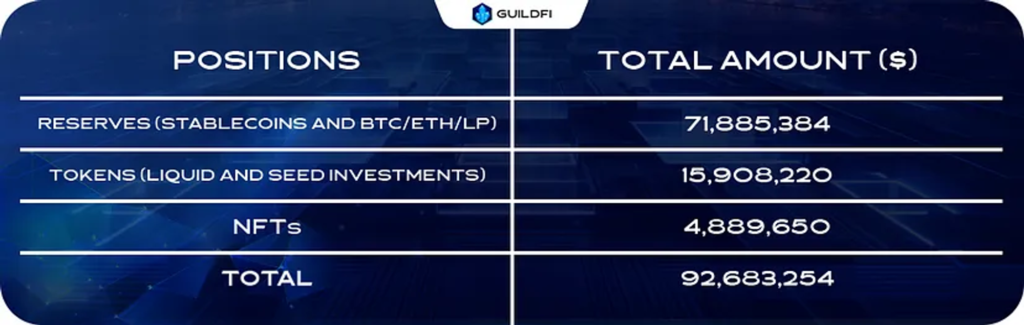

從國庫資金分佈和國庫管理能力上看, Merit Circle 擁有大金額國庫($94.1m),並在 Dashboard 中詳細公開了其國庫資金分佈,截至 2023 年 6 月 23 日,AUM 距離 ATH 時降低了 25.49%,這在眾多遊戲公會中是相對極低的跌幅。目前國庫資金中,穩定幣總量 $38.1m,佔比 40.49%,其餘主要為一級投資股權。根據 Defillama 資料,YGG 國庫($123.77)中高達 94.05% 的代幣為 YGG,抵抗風險的能力非常差,也因為 YGG 幣價的大量下跌使得 YGG 國庫 AUM 較 ATH 下降了 90% 多。GuildFi 國庫資金 AUM 為 $92.68M,穩定幣以及 BTC/ETH/LP 部位總量高達 $71.89M,佔比 77.57%,是三個公會中持有穩定幣和藍籌加密資產中比例最高的。根據其公佈的錢包地址和 Debank 資料,國庫中 GF 代幣佔其 Tokens 總量相當高的比例。因此,Merit Circle 的國庫管理能力在三者中略勝一籌,在穩定幣儲備和投資上進行了較合理的配置,YGG 國庫 94% 以上的 YGG 代幣的儲備顯然有失合理性,GuildFi 大比例的穩定幣配置雖然風險極低,但令人對其遊戲投資和對外合作能力有所擔憂(以下依次為 Merit Circle、YGG 和 GuildFi 的國庫儲備情況)。

從投資機制和風險管控上看, Merit Circle 在此有比較清晰的努力,MIP-6 建立了一套 de-risk 的評估機制,以便 DAO 可以在符合一定條件時實現投資標的的退出,比如當標的達到 10 倍時,將直接出售本金份額的資產來控制風險,YGG 和 GuildFi 暫無相關機制。

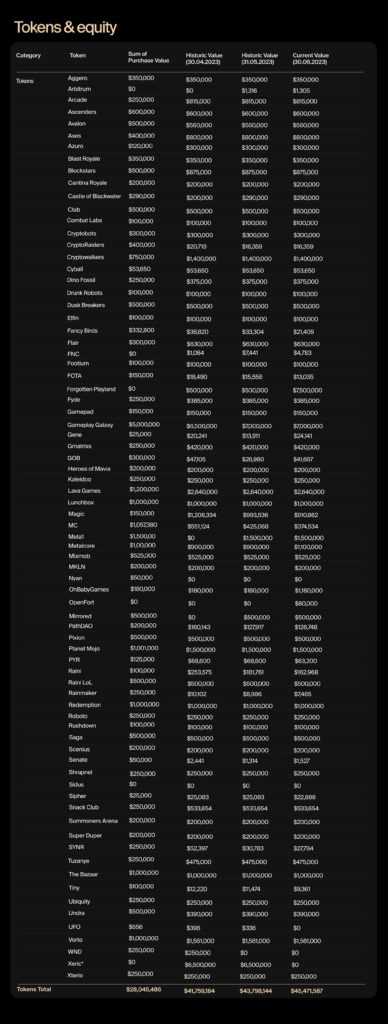

從投資收益上看, Merit Circle 公佈的最新財務報告顯示,其 Tokens&equity 投資總額(sum of purchase value)為 $28,045,486,目前價值 $45,471,587,浮盈 62%,NFT 投資總額(sum of purchase value)為 $4,834,000,目前價值 $3,404,852,處於虧損狀態,從二者總和來看浮盈 48.65%。YGG 目前投資總額(sum of purchase value)為 $18,369,599,目前價值 $27,247,536,浮盈 32.58%,公會的投資和遊戲 Token 帶來了不錯的收益。GuildFi 則並未公開具體的收益資料和投資標的。 因此,Merit Circle 的收益率略勝一籌,但在鏈遊賽道整體的大環境下,各專案投資收益的整體情況相差不是太多,都在 NFT 的投資上遭受損失,所以我們還是更看重其投資能力和潛力,比如國庫管理能力、風險控制能力和遊戲生態積累。

3 代幣經濟學:如何從遊戲的成功中分一杯羹?

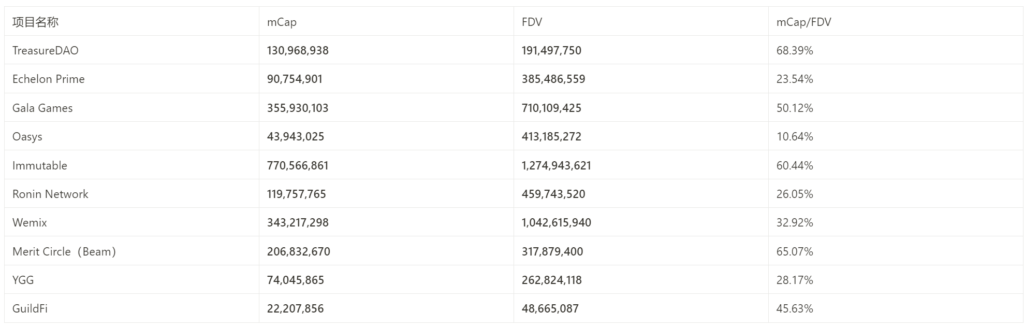

從代幣流通和未來解鎖上,目前流通量較高的只有 TreasureDAO 和 Merit Circle,其餘多數專案的流通量低於 50%,從未來解鎖帶來的潛在拋壓角度考慮,Merit Circle 和 TreasureDAO 面臨的下跌風險更低。

在代幣的供應方式和賦能場景上,對遊戲生態和遊戲公鏈,其代幣的供應和賦能方式是基本相同的:使用者通過挖礦(公鏈質押或遊戲挖礦)獲得代幣,代幣進一步作為生態內的支付媒介(NFT 交易基礎貨幣或鏈上 gas 費)和遊戲消耗代幣而被花費,有些代幣被消耗後再次進入流轉系統(比如 PRIME,消耗後重新進入獎勵再分配的合約中發放),有些則被燃燒(比如 GALA、WEMIX 等)。其中 TreasureDAO 的遊戲生態與代幣的繫結更強,MAGIC 代幣將作為部分遊戲直接發放的獎勵,也是多個遊戲參與的基礎條件,MAGIC 也被作為各個遊戲專案需要爭奪的核心資源。

遊戲公會類平臺的代幣經濟學則略有差異,其中 Merit Circle 作為發生重大戰略轉型的遊戲公會,具有更豐富的代幣賦能方式,其主要消耗場景有以下四個:

- 治理:任何持有 MC 代幣的使用者均可對 MIP 進行提案和投票。值得一提的是,Merit Circle 具有非常高的 DAO 治理水平,目前共進行 29 次 MIP 投票,主要用來決定 Merit Circle 的戰略發展方向,在這些 MIP 中可以看到 Merit Circle 多個重點業務的關鍵節點。MIP-2 組建了投資委員會和投資授權來管理投資業務,MIP-6 建立了在早期代幣和 NFT 投資變得具有流動性時減低風險的結構性方法,MIP-4 決定了遊戲平臺和 NFT 市場的開發,MIP-17 進行了 DAO 的結構重組。最近完成的 MIP-28 和 29 通過了將 MC 代幣轉換為 BEAM 代幣的提案。

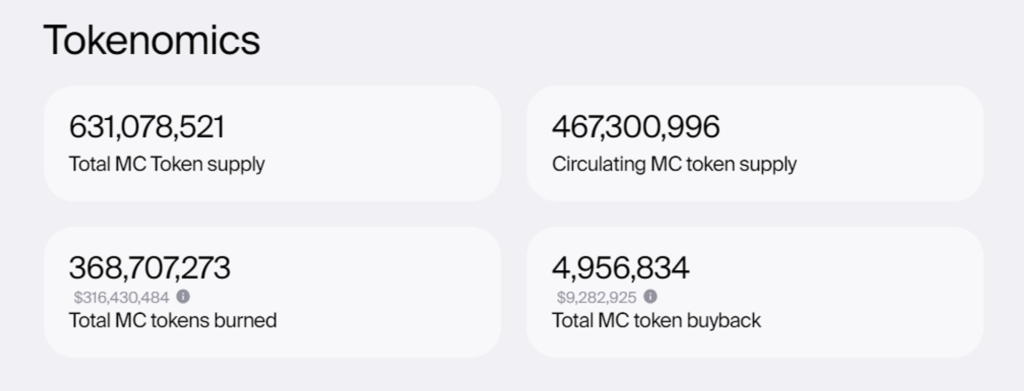

- 投資回購與燃燒:Merit Circle 將投資利潤所得部分回購 MC 代幣並進行銷燬,減少 MC 的市場流通。目前共計 368,707,273 的代幣退出流通。

Beam 子網的 gas 費消耗:Beam 為 Merit Circle 在 Avalanche 上開發的專注於遊戲生態的子網,將採用 MC(BEAM)作為 gas 費的消耗代幣,這極大地增加了 Merit Circle 的賦能方式,在其投資業務進展出色的同時,使其具備了遊戲公鏈的敘事能力。目前,MIP-28 和 29 決定將 MC 以 1:100 的比例轉換為 BEAM 代幣,增大公鏈敘事對 MC 生態系統的賦能力度。

相比之下,同樣出身於遊戲公會的 YGG 和 GuildFi 的代幣經濟學則較為薄弱,主要的應用場景為質押獲取代幣收益,其中 YGG Reward Vault 是對 YGG 代幣的核心賦能,擁有 Guild Badge 的 YGG 成員可以將 YGG 代幣質押,並獲取遊戲代幣獎勵,包括 LOKA、THG、GHST、RBW,而 GuildFi 則是對 LP 質押進行獎勵。

4 結語:遊戲平臺賽道的下一個 Alpha

我們在此對上述專案進行小結和綜合性評述。從代幣賦能和業務方式上看,我們更認可中繫結型遊戲平臺的可持續性和健康性,在這一範圍內,Gala 的遊戲生態拓展較為緩慢,Galachain 的遷移還需進一步觀察,而團隊的爭議事件也對投資者信心造成不小的打擊,類似的情況還有曾經的 Wemix。Oasys 具有不錯的遊戲資源背景,尤其是傳統遊戲大廠,但目前還沒有做出一款爆款遊戲,其遊戲生態還需要進一步觀察,其代幣流通量只有 10% 左右,具有一定的潛在下跌風險。Immutable 基於以太坊建立了兩條 Layer2,遊戲生態擁有 150 + 的遊戲合作,其日交易量在遊戲公鏈中具有領先地位,是目前遊戲生態發展比較快速的專案,也具有一定的明星專案,但毫無疑問也具有最高的估值,甚至比同類型專案高出一倍左右。Ronin 的遊戲生態拓展緩慢,目前依然偏向 Axie Infinity 的專用鏈,還沒有跳出 Axie Infinity 的單一遊戲敘事邏輯。

綜合上述分析, Merit Circle 是這一賽道較為亮眼,也具有更高投資價效比的專案。

從基本面上來看,Merit Circle 從遊戲公會轉型到遊戲平臺和遊戲公鏈,具有清晰的戰略發展規劃和高度執行力,同時具備投資型和公鏈型專案的敘事空間,業務可擴容性極高。其在遊戲生態、國庫資金管理、團隊戰略方向和 DAO 的運營能力上都可圈可點,領先於同類型的專案。目前,Beam 子網的建設成為 Merit Circle 下一輪的主要敘事,這從 MC 代幣向 BEAM 代幣的遷移中即可看出,Beam 是 Avalanche 生態目前重點關注的物件,憑藉 Merit Circle 的遊戲資源,Beam 相比於其他遊戲應用鏈來說更易吸引專案方入駐,完成最初啟動。

其次,從專案估值來看,MC 目前的 FDV 為 $317,879,400,目前在遊戲平臺類專案的估值還比較低,相比於其基本面敘事和業務能力來說是相對低估的,具有不錯的投資價效比。

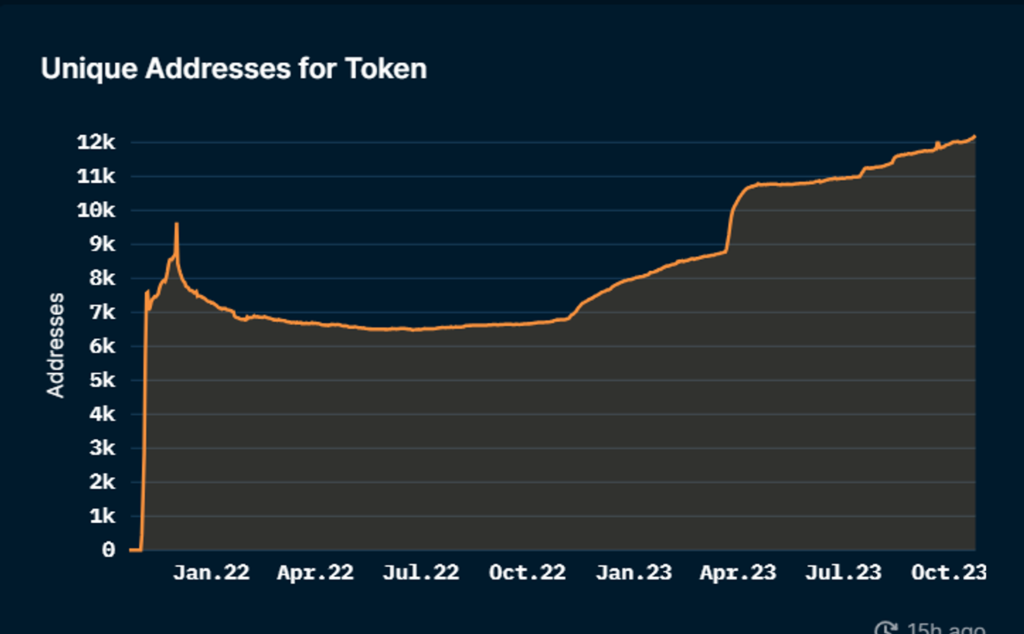

第三,在代幣的籌碼結構上,目前 MC 的流通量相對較高,後續解鎖拋壓比較小,從鏈上資料來看,其 Holders 數量從 2022 年底以來快速上升,目前 Holders 數量在 12000 左右,是 2022 年底的兩倍,目前 Holders 數量依然在小幅平穩增長,基本所有籌碼的持倉時間超過 1 個月,長期持倉使用者佔比很高,前 100 入場的地址仍有 85 個地址保持持倉。在籌碼結構上,top5 佔比較為穩定,約為 25%。

綜上,我們認為 Merit Circle 是 Web2.5 遊戲平臺乃至整個 Web2.5 遊戲賽道中值得佈局和關注的專案。

此外,在其他型別的專案中,TreasureDAO 為代表的遊戲生態具有很強的 crypto native 屬性,藉助 The Beacon 的爆火成功成為 Arbitrum 上最大的遊戲生態,我們將對其後續的生態擴展保持關注。Echelon Prime 作為遊戲平臺來說還處於初期的地位,以一個卡牌遊戲的敘事撐起了與其他平臺可比的 FDV。Xterio 具有一定的技術優勢和遊戲資源背景,目前一級估值比較高,我們需要持續追蹤 XTER 釋出後的經濟模型、二級市場表現和遊戲開發情況。YGG 和 GuildFi 作為老牌的遊戲公會,一直探索遊戲社群的構建,在產業鏈內依然具有較深厚的積累,值得繼續關注,其在代幣賦能上的擴展或將帶來代幣價格的提升。