本文深入分析了以太坊近期的價格上漲及其背後的原因。著重點在於以太坊生態系統的發展,包括通縮現象、質押與再質押機制的快速發展,以及即將到來的坎昆升級對於網路性能的提升。

(前情提要:以太坊市值「超越沃爾瑪」躍升全球第19大資產,ETH還有哪些潛在利好? )

(背景補充:以太坊坎昆升級懶人包:Dencun啟動時間、EIP改進提案、對質押 驗證者 開發員有什麼影響? )

最近一段時間以太坊上漲非常強勢,繼前幾日突破 3500U、創 2022 年 5 月以來新高之後,這兩天又突破 4000U,且從過去 30 天的漲幅來看,以太坊以 62% 的漲幅超過了比特幣,確實在不少人的意料之外。

不過細數以太坊的生態發展情況,從不斷增長的通縮資料、一路測試順利即將上線主網的坎昆升級,到如今的質押和再質押 ETH 量一路高漲,以及接下來 5 月份的 ETH 現貨 ETF 的通過預期,確實多重利好疊加,ETH 價格一路高歌猛進也是情理之中的事情。

那麼,接下來這些利好真的會一一兌現嗎?目前以太坊的生態發展情況到底如何?來看資料說話。

以太坊通縮情況

以太坊自 2023 年 1 月 16 日開始,正式進入通縮階段,即每日新產生的 ETH 數量少於被燃燒的 ETH 數量。具體來說,目前 ETH 的年通縮比率為 0.239%。

對比行業龍頭比特幣,年通膨比率是 1.716%,雖然總量是有限的,但每天在持續不斷地產出新的比特幣。因此,當我們說 「比特幣總量有限、所以每一枚比特幣都是非常珍貴」 的時候,更能凸顯目前通縮狀態下 ETH 的價值。

隨著以太坊生態的蓬勃發展,以太坊的燃燒總量持續增加,讓以太坊的通縮比率增大,從而讓市場上流通的以太坊越來越少。

再質押賽道迅猛發展

不僅僅是以太坊的通縮比率增大讓流通的以太坊越來越少,隨著以太坊上流動性質押、再質押賽道的發展,大量以太坊被鎖定在鏈上,導致流通中的以太坊數量進一步急劇減少。

OKLink 以太坊質押合約相關資料顯示,目前以太坊的總質押量已經超過 4000 萬枚,佔以太坊流通市值的 34% 以上,驗證者總數突破 126 萬,雖然大多數驗證者都是奔著以太坊的升值和質押收益率來的,但不管怎樣,對於以太坊整個網路的安全性來說,都是很大的利好。

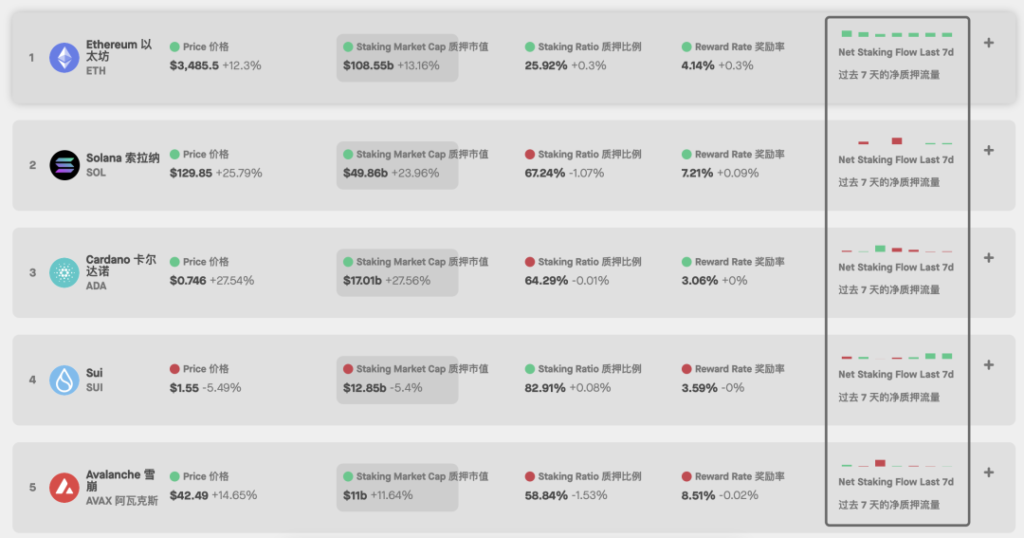

而且,據 Stakingrewards 相關資料,作為質押金額遙遙領先的公鏈,以太坊在過去 7 天的質押流量一直是淨流入的狀態,和排名靠後幾名的公鏈對比明顯,現階段以太坊質押對投資者的吸引力顯而易見。

當然,近期以太坊質押量的暴漲,離不開再質押(restaking)賽道的發展。

再質押最先是由 Eigenlayer 的創辦人提出的,其核心是允許將已經質押在以太坊主鏈上面的 ETH,再次質押在其他協議上面,讓其他協議能共享到以太坊的安全性,從而降低其鏈自身的安全成本。參與再質押的投資者,不僅可以獲得質押以太坊的收益,而且還有再質押的收益。

所以,再質押創造了一個三方共贏的結果:

- 對於使用再質押的協議來說,在享有與以太坊幾乎同等級安全性的同時降低了安全成本,而且,吸引大量 ETH 持有者進入生態、參與其生態發展;

- 對於 ETH 質押者來說,不僅同時享有以太坊質押和再質押的收益,而且還有大量 Airdrop 預期;

- 另外,對於以太坊主鏈來說,再質押機制讓其自身的資產擁有更多賦能場景,且刺激持有者鎖定 ETH 帶來更大的升值空間。

因此,以 Eigenlayer 為龍頭的再質押賽道在這幾個月中迅猛發展,而且,也吸引越來越多的機構資本入局。以 Eigenlayer 為例,從 2022 年 5 月到現在不到兩年時間,已經完成了四輪融資,最近一期融資由 a16z 注入,單筆融資達到 1 億美元,目前四輪累計融資達到 1.6 億美元以上,作為一個新興賽道,再質押確實已經迎來風口。

目前,Eigenlayer 的總 TVL 已經超過 110 億美元,在所有 DeFi 專案中 TVL 僅次於 Lido 和 AAVE,排名第三。流動性再質押賽道的相關專案 TVL 都增長顯著,7 日增幅都在 10% 以上。

再質押協議的迅猛發展以及生態 Airdrop 預期,刺激更多的 ETH 持有者參與到 ETH 的質押和再質押中,從 ETH 質押比例和再質押協議 TVL 的快速增長可見一斑。這些都讓流通中的 ETH 數量進一步減少,給 ETH 帶來新的上升空間。

坎昆升級

當然,坎昆升級對於以太坊來說,自然也是非常大的利好因素。

關於坎昆升級的文章前面已經寫過很多,有興趣詳細探索的朋友可以閱讀我們的歷史文章《傳說中的以太坊坎昆升級將帶來哪些實質性利好?》。對以太坊主網來說,坎昆升級是一次重要的硬體升級,主要提升以太坊主網的可擴展套件性、安全性和可用性。

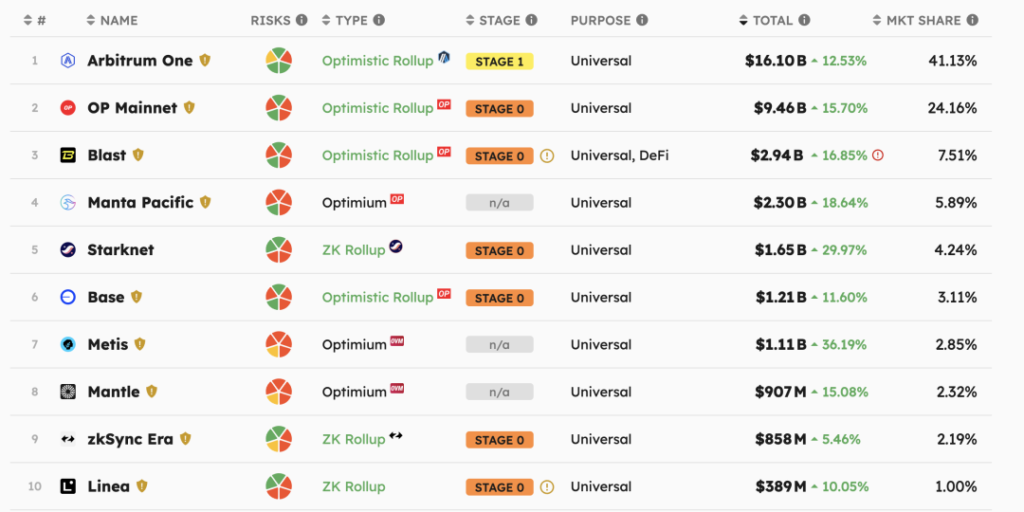

當然,對使用者來說最大的感知是,以太坊在經過坎昆升級之後,其 Layer2 上面的費用會降低很多,在目前的基礎上,降幅可能達到 14 倍以上,大致相當於 Solana 等公鏈的 Gas 費水準,而且也會大大提升 Layer2 的吞吐量。這點,主要是因為坎昆升級中的 EIP-4844 大大降低了 Layer2 協議中資料上 ETH 主鏈的成本,以及推動了以太坊分片計劃的程式。

除此之外,本次坎昆升級還有一個比較重要的升級是 EIP-4788,優化了以太坊共識層和執行層之間資訊的互通問題,這個改進非常利好流動性質押、再質押賽道以及跨鏈橋相關專案,提升了他們的安全性和運營效率。

因此,總的來說,坎昆升級不僅大大降低了 Layer2 的費率、提升吞吐量,利好以太坊上 Layer2 的發展,方便吸納大量新的資金進入 Layer2 參與生態建設,而且,對於流動性質押、再質押賽道也是一大利好,坎昆升級的成功,將帶來以太坊生態的再次突破。

目前,坎昆升級已經在以太坊的所有測試網(包括 Georli、Sepolia 和 Holesky)上成功部署,計劃於今年 3 月 13 日上線主網,上線日期近在咫尺,以太坊及生態相關專案的價格也一定程度上反應了坎昆升級的預期。

以太坊現貨 ETF 通過的概率

自 SEC 在今年 1 月 10 日批准了 10 支比特幣現貨 ETF 之後,人們開始把目光轉向以太坊現貨 ETF。

畢竟,比特幣現貨 ETF 的通過,對比特幣以及比特幣生態來說都是極大的利好,短期內比特幣的漲幅就是最好的證明。

但是,以太坊 ETF 會如期通過嗎?

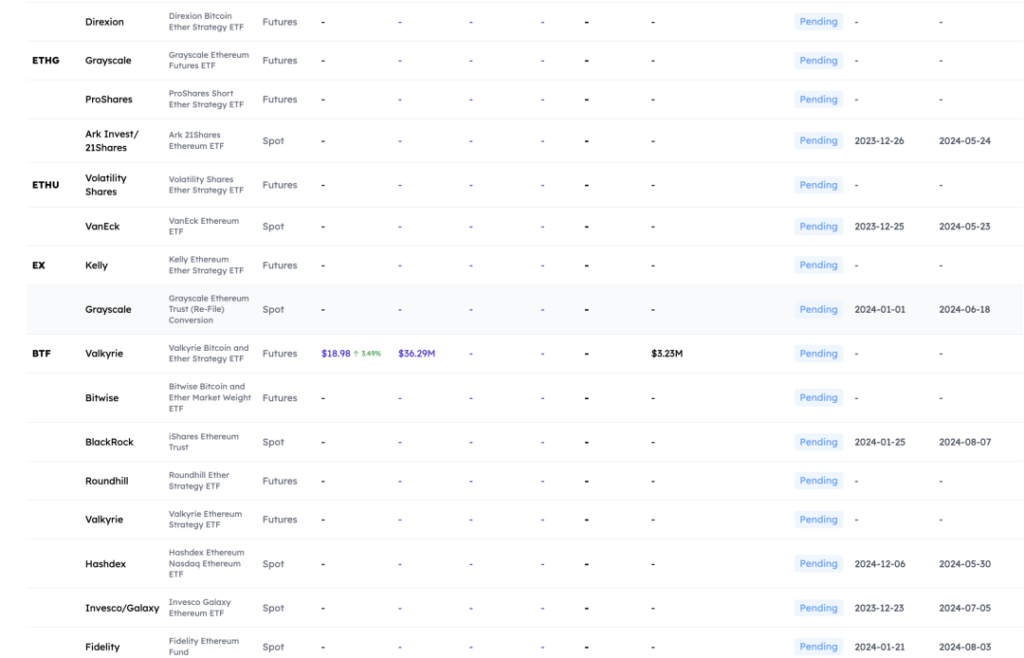

目前,已經有包括貝萊德(BlackRock)、Hashdex、ARK 21Shares、VanEck 等在內的 7 家機構申請了以太坊現貨 ETF,在 SEC 數次推遲批准之後,最晚將於今年 5 月份決定是否批准相關機構的以太坊現貨 ETF 申請(見下圖)。

當然,以太坊現貨 ETF 是否通過的關鍵在於 SEC 將以太坊認定為商品還是證券。目前的分歧在於,以太坊的整個機制和比特幣有很大的不同,以太坊沒有固定的總量,而且以太坊的持有者可以將其質押以換取收益。

這點,讓不少人認為以太坊有被認定為證券的風險。

但是,在去年 6 月份 SEC 起訴 Ripple 的案件中,SEC 列出了 67 種屬於證券的 Token,其中並沒有 ETH。而且,SEC 曾起訴多家 CEX,因為他們上線了一些 SEC 認定為證券的 Token,ETH 也並未包含其中。也就是說,SEC 目前並沒有公開、明確地指出 ETH 為證券。

更重要的是,去年美國證券監管機構已經批准了以太坊期貨 ETF,這種批准暗示了 ETH 是商品而不是證券,因此 ETH 現貨 ETF 的批准,很可能是遲早的事情。

未來 ETH 現貨 ETF 的通過,想必會如比特幣現貨 ETF 一樣,給以太坊及以太坊生態帶來大量資金和資源,開啟整個生態的發展格局和天花板。

小結

如果說去年是比特幣及比特幣生態佔據整個加密行業舞臺聚光燈的一年,那麼,2024 年的以太坊生態,在坎昆升級、現貨 ETF 預期及持續通縮、質押數飆升的多重利好下,必定也會寫下濃墨重彩的一筆。

這輪牛市衝鋒陷陣的主角是比特幣生態的銘文及基建,還是以太坊生態的質押、再質押賽道?我們拭目以待。

📍相關報導📍

川普:若再當選美國總統「不會打擊」比特幣等加密貨幣,SEC主席Gary Gensler下台?