最近,一個名為 ParaSpace 的 NFT 借貸協議異軍突起,它有著「全倉槓桿」、「打包抵押」等多方面機制上的創新,借助於 Ape Coin 的質押挖礦活動,它從主網上線到 TVL 排名第二的 NFT 借貸協議只用了短短 2 個月。這個 NFT 借貸協議究竟是如何成為迅速異軍突起的?本文將為你細細分解。

(前情提要:Ape Staking 挖礦,投資者有哪些參與方式?)

(背景補充:NFT 借貸分析》3種借貸模型的優劣對比,蓄能待牛市爆發)

引言

NFT 借貸平台允許用戶通過抵押他們的 NFT 借入流動資產,以達到釋放出 NFT 的資金流動性的目的。然而,在設計 NFT 借貸時始終繞不過這些問題:

- 如何提升借貸雙方撮合效率?

- 如何盡可能多釋放出 NFT 等資產的資金流動性?

- 如何同時支持多資產類型的借貸?

- 如何在違約發生時安全高效地清算?

在 NFT 借貸領域,以 NFTfi 為代表的 Peer-to-Peer 模式和以 BendDAO 為代表的 Peer-to-Pool 模式最為知名,它們分別給出了各自的解決方案,但仍有欠缺。最近,一個名為 ParaSpace 的 NFT 借貸協議異軍突起,它有著「全倉槓桿」、「打包抵押」等多方面機制上的創新,借助於 Ape Coin 的質押挖礦活動,它從主網上線到 TVL 排名第二的 NFT 借貸協議只用了短短 2 個月。

這個 NFT 借貸協議究竟是如何成為後起之秀的?讓我們細細分解。

ParaSpace 簡介

ParaSpace 是什麼?

ParaSpace 是一個點對池 NFT 借貸協議,允許用戶抵押和借出 NFT 和同質化代幣。 ParaSpace 允許用戶利用未被充分使用的資金來進一步的投資,並從中賺取收益。

簡單來說,ParaSpace 允許用戶能夠將 ERC-721 代幣或 ERC-20 代幣的資產組合打包,然後將打包後的資產抵押並借貸,以改善用戶鏈上資產資本效率不高的問題。

ParaSpace 由基於 Polkadot 的 DeFi 協議 Parallel Finance 團隊推出,Parallel Finance 協議具有以社群為中心的可組合可互操作 DAPP 的生態系統,目前已推出了包括 liquid staking、AMM、DEX、錢包等 7 種 DeFi 產品。

2022 年 11 月 14 日,ParaSpace 在 Goerli Network 上正式開放測試網,採用了 Traveler、Explorer 和 Settler 的 3 個獨立活動來激勵參與測試的用戶。

2022 年 12 月 11 日,ParaSpace 宣布主網正式上線,迄今為止已平穩運行 2 個月。

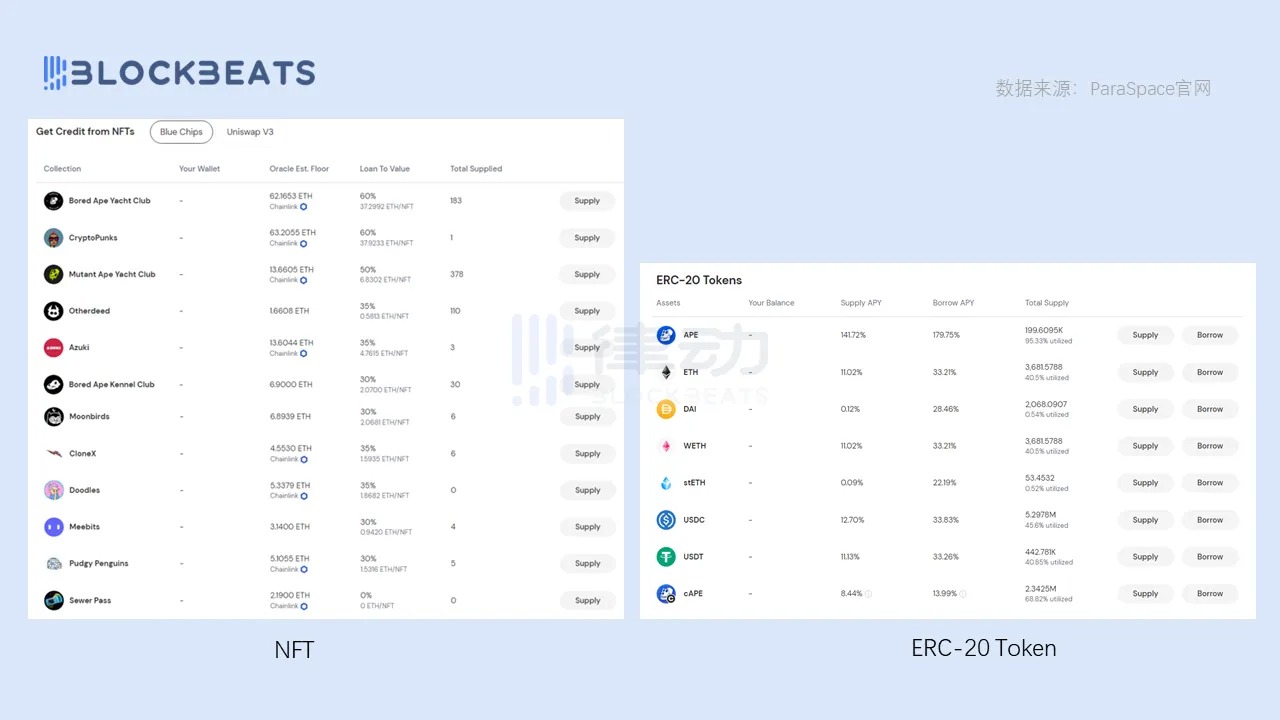

目前 ParaSpace 平台支持 BAYC、MAYC、BAKC、Swer Pass、CryptoPunks、Otherdeed、Azuki、Moonbirds、CloneX、Doodles、Meebits、Pudgy Penguins 共計 12 種藍籌 NFT 資產,並支持 APE、cAPE、ETH、DAI、WETH、stETH、USDC、USDT 共計 8 種 ERC-20 資產。

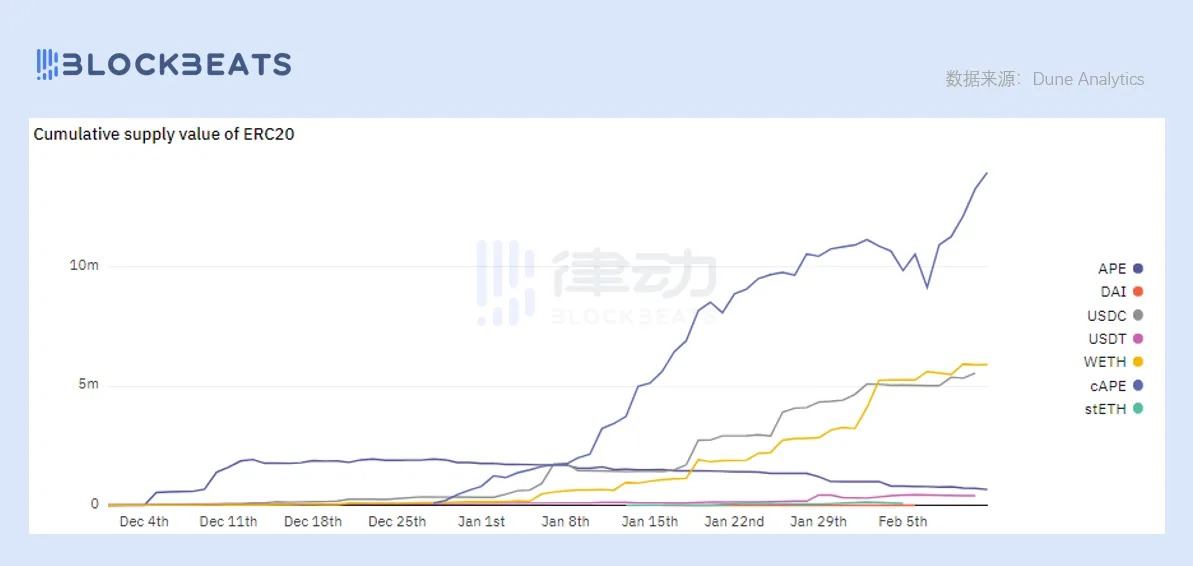

平台使用情況

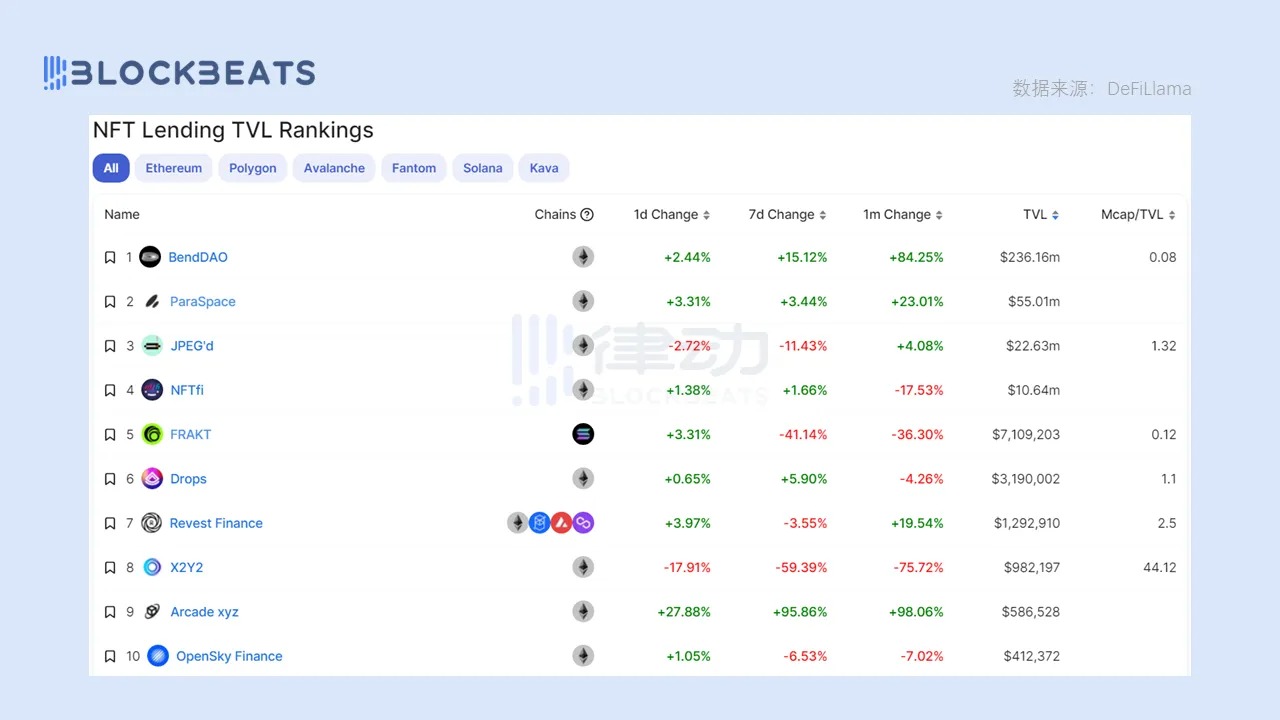

根據 defillama 數據顯示,自 ParaSpace 主網上線後 TVL 持續上升,目前為 5501 萬美元,在 NFT 借貸協議 TVL 排名中位居第二,僅次於 BendDAO,但仍有較大差距(僅為 BendDAO 的四分之一左右)。

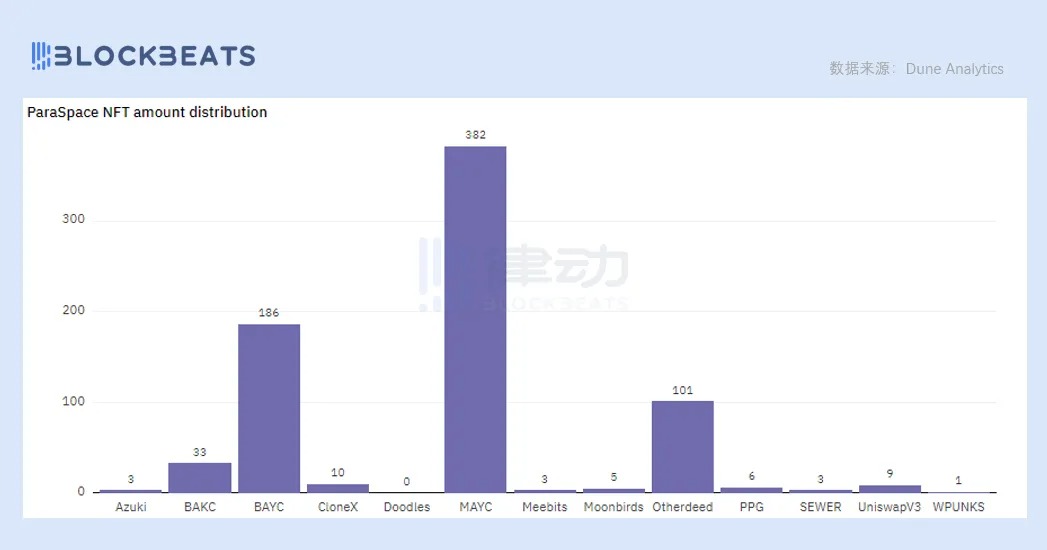

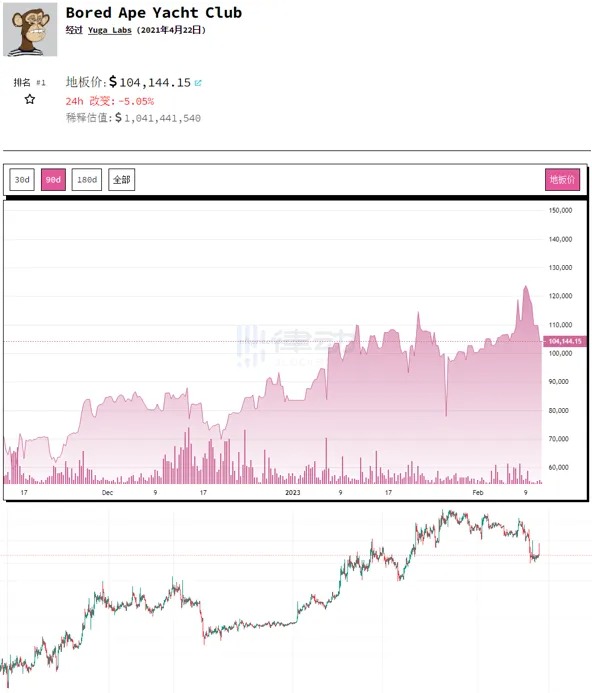

平台內抵押的 NFT 絕大多數是 Yuga Labs 旗下的 NFT 系列,截止發文,平台內抵押了共計 186 個 BAYC、382 個 MAYC、101 個 Otherdeed、33 個 BAKC,其餘藍籌 NFT 系列抵押數量均小於 10 個。

延伸閱讀:NFT 借貸協議 BendDAO 成 BAYC 最大持有者!代幣 BEND 公售秒殺暴漲 815 %

融資資訊和審計情況

在項目資金支持方面,據悉 ParaSpace 同團隊出品的 Parallel Finance 曾先後獲得共計 2,900 萬美元的投資,其中不乏有 Polychain Capital、Lightspeed Venture Partners、Slow Ventures、Alameda Research、Coinbase、StarkWare 等明星投資機構,陣容堪稱豪華。同樣的,ParaSpace 也背靠這些知名投資方,可參考官網 investor 頁面。

在合約安全及審計方面,根據官方公告,目前已有 CertiK、Trail of Bits、0xQuit、Secure3、Veridise、SlowMist、Quantstamp 共計 7 個安全審計團隊對 ParaSpace 完成或正在進行審計。 (審計報告)

ParaSpace 創新的抵押借貸模式

全倉槓桿

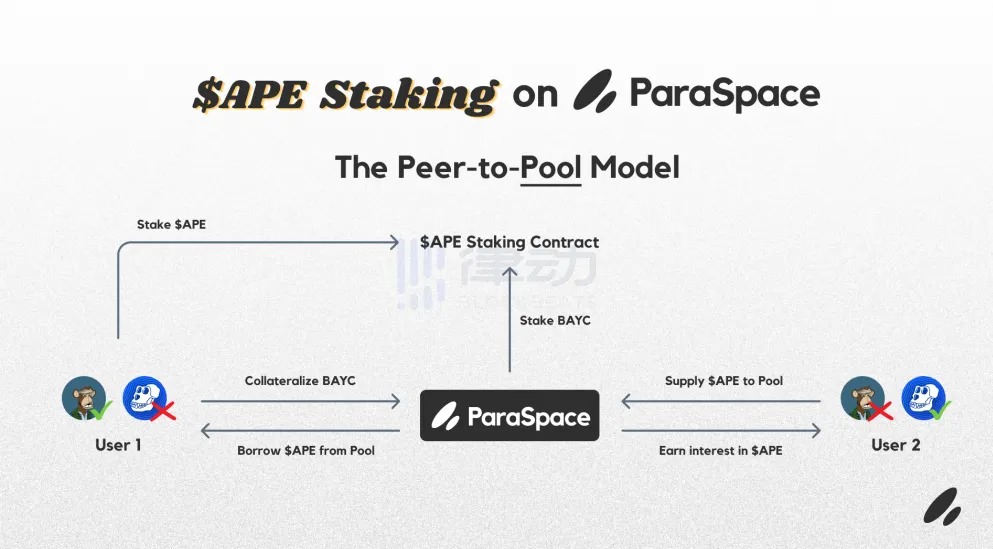

與 BendDAO 一樣,ParaSpace 底層的借貸業務也是採用了 Peer-to-Pool 模式,用戶可以作為借方抵押 NFT 實時借貸,也可以作為貸方提供資金來賺取借方支付的利息。

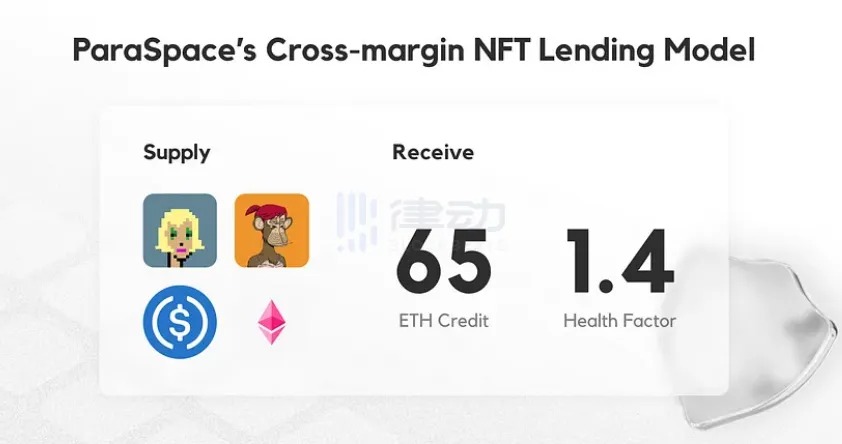

ParaSpace 的創新之處是開創了第一個交叉保證金信用系統,而不是使用現有平台採用的隔離保證金池設計,這將允許用戶以一個信用額度為所有抵押品提供貸款。

官方的介紹文章中舉了這樣一個例子:

假設你擁有 61 個 BAYC,你決定抵押 5 個來借款,然後再購買一個。使用現有的借貸協議及其隔離保證金模型,你需要分別用這 5 個 BAYC 去借 ETH,然後再去市場上購買新的 BAYC。

這個過程至少有兩個缺點:

1. 用戶體驗方面。你要執行 5 次不同的鏈上交易,然後管理這 5 個單獨的借貸部位。

2. 如果你的任何借貸部位即將被清算,為了避免被拍賣清算,你除了馬上償還貸款以外別無選擇。

延伸閱讀:NFT借貸市場清算潮!BendDAO 大量無聊猿瀕臨清算,分析師:買入良機來了

但是,通過 ParaSpace 抵押你的 NFT 資產將為你生成一個信用額度,並為你的整個抵押的資產組合生成一個健康係數。只要你的整個抵押的資產組合的健康係數保持在 1 以上,你的任何 NFT 就永遠不會觸發清算拍賣。

這也意味著,為了降低風險,你始終可以選擇存入更多抵押品(NFT 或 ERC-20 Token)以保持高健康係數。

這個信用系統類似於一個估值系統,它會評估你所有抵押品的價值,並根據該評估自動批准貸款。無論你的抵押品是 NFT 還是 ERC-20 Token,或者你的 NFT 來自不同的 NFT 系列,這些都沒有關係。只要它們是 ParaSpace 支持的抵押品類型,你就可以根據它們的總價值進行借貸。

這就是採用了交叉保證金的全倉槓桿模式。

打包抵押

此外,用戶通過 ParaSpace 借貸時可以將自己的資產組合打包抵押。根據官方示例,用戶可以借入的最大金額基於加權抵押品因子。

例如,用戶抵押了一個價值 80 ETH 的 BAYC、4 ETH 和價值 0.6 ETH 的 800 USDC。假設 BAYC、ETH、USDC 的借貸比率分別為 30%、82.5%、82.5%,則用戶可以借出的總金額為:

80*30% + 4*82.5% + 0.6*82.5% = 27.795 ETH(或其他等價值的代幣)

借入資產時,用戶會收到等量的 dTokens(如 dETH、dUSDC、dAPE 等等),dTokens 負責跟蹤個區塊的本金和利息金額。借貸所欠的利息會累加到借貸總額中,用戶可隨時償還。

借 ApeCoin 質押活動起勢,ParaSpace 後來者居上

ApeCoin 質押上線,ParaSpace 推出「Peer to Pool」點對池質押方案

2022 年 12 月 6 日,負責創建 ApeCoin DAO 質押系統的 Horizen Labs 官方宣布,ApeStake.io 已正式上線並開啟 APE 存款。

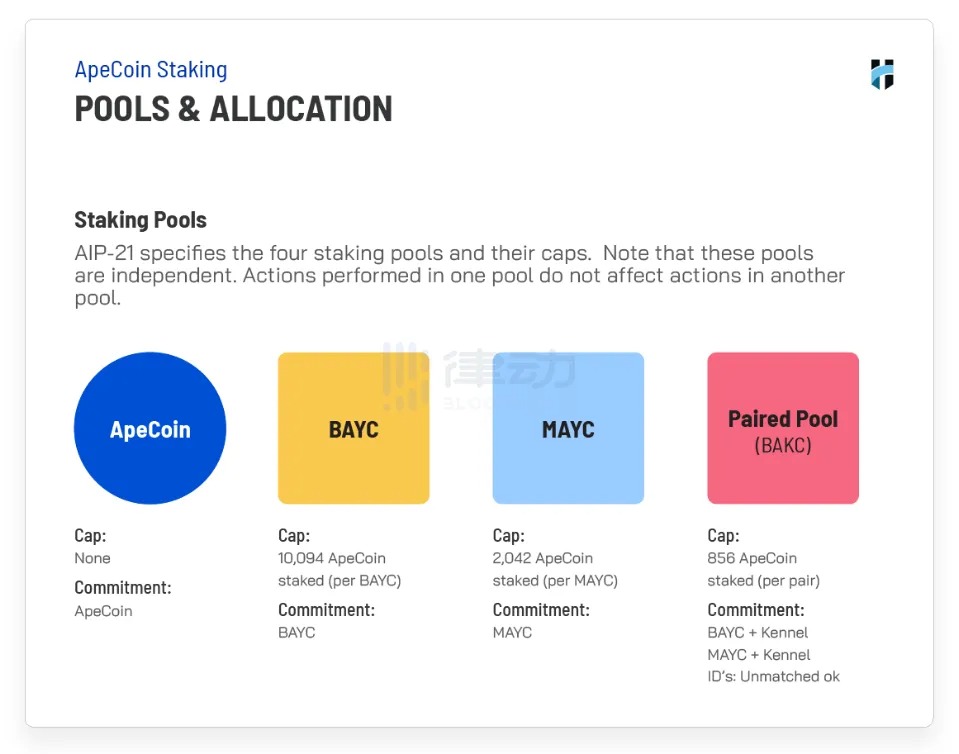

ApeStake.io 的質押挖礦系統是將用戶資產按照類別劃分為 4 個池子,即 ApeCoin 池、BAYC 池、MAYC 池、BAKC 配對池,用戶需要分別持有每個池子要求的資產去自行配對,可以描述為「獨立組合質押挖礦」。

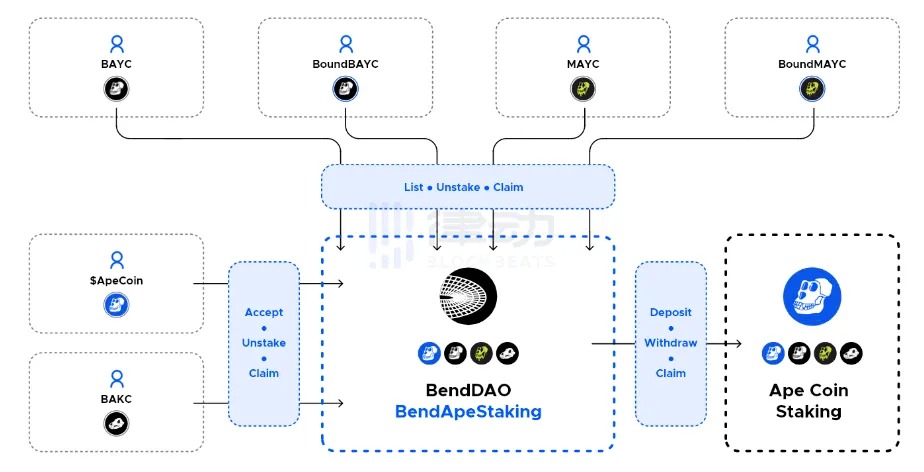

在當天,最大的 NFT 借貸協議 BendDAO 上線了「聯合配對質押」功能。與 ApeStake.io 官方不同的是,BendDAO 破除了持有資產的限制,採用了一種「配對質押挖礦」方案,用戶即使只持有礦池所要求的的部分資產即可參與質押,也就是說用戶如果只持有 ApeCoin 或某一個 NFT(BAYC\MAYC\BAKC)也都可以挖礦了。

舉個例子,小明手裡只有 BAYC(或 MAYC\BAKC)一個 NFT,如果參加官方的質押挖礦,他還需要再補齊他想參與的礦池所對應的 ApeCoin,這樣才能達到最高的預期收益率。現在通過 BendDAO,除了可以選擇官方的「獨立組合質押挖礦」以外,還有別的方法能讓小明能在僅有一個 NFT 的情況下參與挖礦:小明可以選擇 0 ApeCoin 的方式質押他的 NFT,系統內會為他配對其他人質押的 ApeCoin,他們共同成為聯合質押者(Co-Staker)。此外,小明可以設置挖礦收益分配的比例,奉獻出的收益比例越多,則越容易配對到 ApeCoin。

作為提高撮合 NFT 和 ApeCoin 持有者配對的回報,BendDAO 會收取 4% 的用戶質押收益作為配對服務費。

作為 BendDAO 的競品,當時 ParaSpace 尚未上線主網,則是選擇開放了一個 ApeCoin 流動性池預存活動,在 12 月 5 日至 12 月 12 日期間為 Ape Coin 以 30% 的 APY 開放預存款質押。

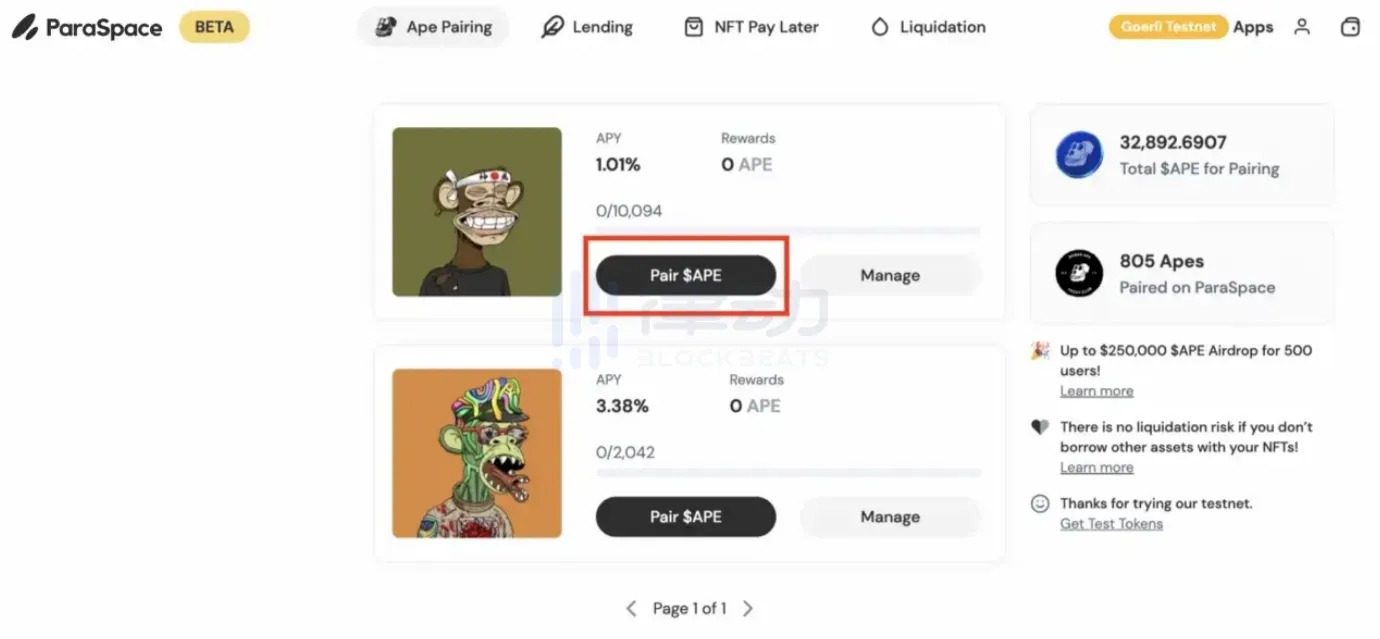

2022 年 12 月 11 日,ParaSpace 宣布主網正式上線,同時針對 Ape Coin 的「點對池質押挖礦」模式也開啟了。與 BendDAO 類似,它也破除了持有資產的限制,用戶如果只持有 ApeCoin 或某一個 NFT(BAYC\MAYC\BAKC)也都可以挖礦。但是對於 NFT 持有者,無需等待其他資產持有者來配對,可以一鍵完成「質押 NFT – 借出 Ape Coin – 組合質押挖礦」三個步驟。

同樣還是舉上面同樣的例子,小明手裡只有 BAYC(或 MAYC\BAKC)一個 NFT,或者沒有足額的 Ape Coin 來與他的 NFT 配對,Horizen Labs 官方的質押挖礦活動無法滿足他的條件,現在小明可以通過 ParaSpace 來達到最高的預期收益率:

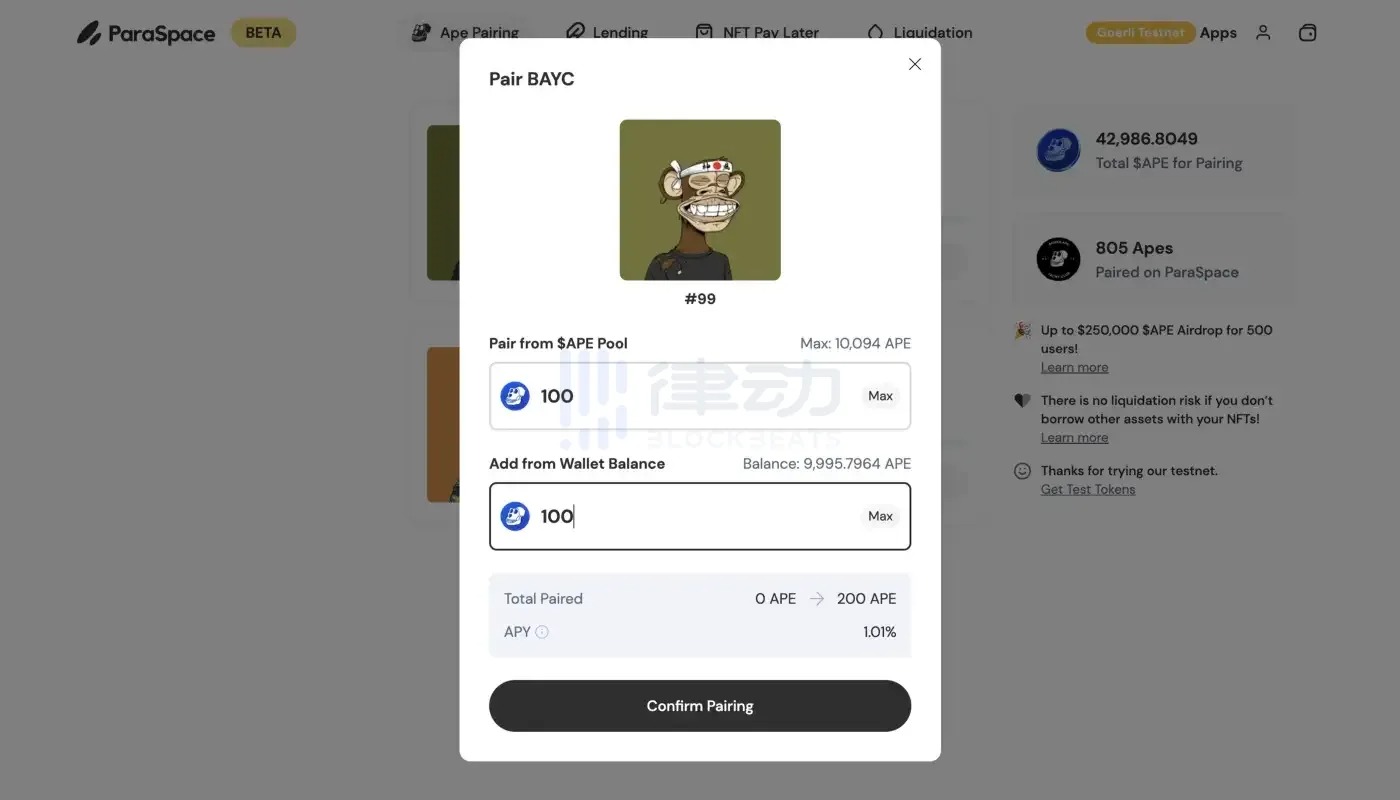

1. 在官網的「Ape 配對頁面」,選擇自己要配對的 NFT 下方的「配對 $APE」;

2. 在配對頁面中,可以分別輸入兩種配對的 $APE 來源:一種是自己錢包裡的 $APE,另一種是來源於平台內借貸池裡的 $APE;

3. 然後點擊配對即可。

這樣只需要一次配置,就完成了「質押 NFT – 借出 Ape Coin – 組合質押挖礦」三個步驟,降低了交易摩擦。而對於單一質押 Ape Coin 的情況,質押者的收益是由兩部分組成:原本的質押收益+作為貸方的利率收益。

然而,ParaSpace 雖然與 BendDAO 幾乎同期推出 ApeCoin 質押業務,有著「一鍵配置」的便捷操作和「點對池」即時配對的優點,卻在開始就落了下風。

同樣也是「點對池」,業務不同,效果不同

回溯 BendDAO 的「點對池」NFT 借貸逐漸流行的過程:

由於 NFT 流動性不足和定價困難的問題,通過 NFTfi 等 NFT 借貸協議的「點對點」的模式來撮合借貸雙方的效率低下。 BendDAO 的「點對池」借貸模式是將同一系列的 NFT 統一以地板價進行定價,優點是借方在抵押自己的 NFT 後可以從借貸池中即時借款,缺點是那些稀有的/估值高於地板價的 NFT 無法以市場公允價值借款,造成資金效率低。

可以看到,對於 NFT 的「點對池」借貸模式通過實現「NFT 的即時借款」在一定程度上改善了 NFT 流動性不足的問題,因而使用這個模式的 BendDAO 在 NFT 借貸業務上更受用戶歡迎。但是對於 Ape Coin 的借貸則是另一種情況了。

對於 Ape Coin 質押挖礦我們已知一些前提條件:

1. 質押挖礦可以配對的最大 APE 數量:BAYC 為 10,094 $APE,MAYC 為 2,042 $APE,MAKC 為 856 $APE;

2. BAYC/MAYC/BAKC 與 Ape Coin 價格走勢關聯性很高,例如自質押挖礦上線後,$Ape 價格波動範圍為 $3.2 ~ $6.4,BAYC 地板價波動範圍為 $70,000 ~ $124,000,價格走勢基本一致。

在這個前提下,BendDAO 推出的「配對質押挖礦」允許用戶在質押挖礦期間將自己的 NFT 在 BendDAO 上抵押借款或掛單交易,此外 BendDAO 在 2022 年 12 月 20 日發佈公告宣布將 BAYC 和 CryptoPunks 的抵押比率從 40% 提高到 60%,MAYC 的抵押比率從 30% 提高到 50%。

如此,在 BendDAO 上抵押 BAYC 等 NFT 借出的資金足以購買達到最高的預期收益率所要求的 Ape Coin。

將 BendDAO 與 ParaSpace 對比,它們在「抵押 NFT 借出 Ape Coin 然後配對」這件事上其實是殊途同歸,Ape Coin 是一種同質化代幣,它不存在 NFT 流動性不足和定價困難的特點,而主流的同質化代幣的借貸/交易的撮合效率都很高,ParaSpace 採用「點對池」實現的「一鍵配置」功能只是簡化了操作步驟,並不具有絕對優勢。

除此以外,BendDAO 還可以「點對點」自行配對,給予用戶更高的靈活性;作為最大的 NFT 借貸協議,它早已是諸多藍籌持有者借貸時的首選,知名度和用戶黏性都很高。

彼時 ParaSpace 與 BendDAO 在「Ape Coin 借貸-配對-質押挖礦」方面效果一致。從用戶角度來說,如果收益相差不大,他們會傾向於選擇他們更信任、更熟悉的平台,BendDAO 憑藉頭部效應勝出。這種情況下,剛剛上線的 ParaSpace 無顯著優勢,它亟待找到破局點。

複利帶來質押高收益,ParaSpace 起勢

ParaSpace 舉例這樣一個例子:

「假設有兩種情形:(1) 一次性拿走 10 萬美元;(2) 起始為 1 美分,但在 30 天內每天價值都翻倍。

表面似乎是 10 萬美元聽起來比 1 美分翻倍要多得多,然而實際上,這 1 美分會在 30 天內呈指數增長到最終為 42,949,672.96 美元,這就是複利和指數增長的力量。 」

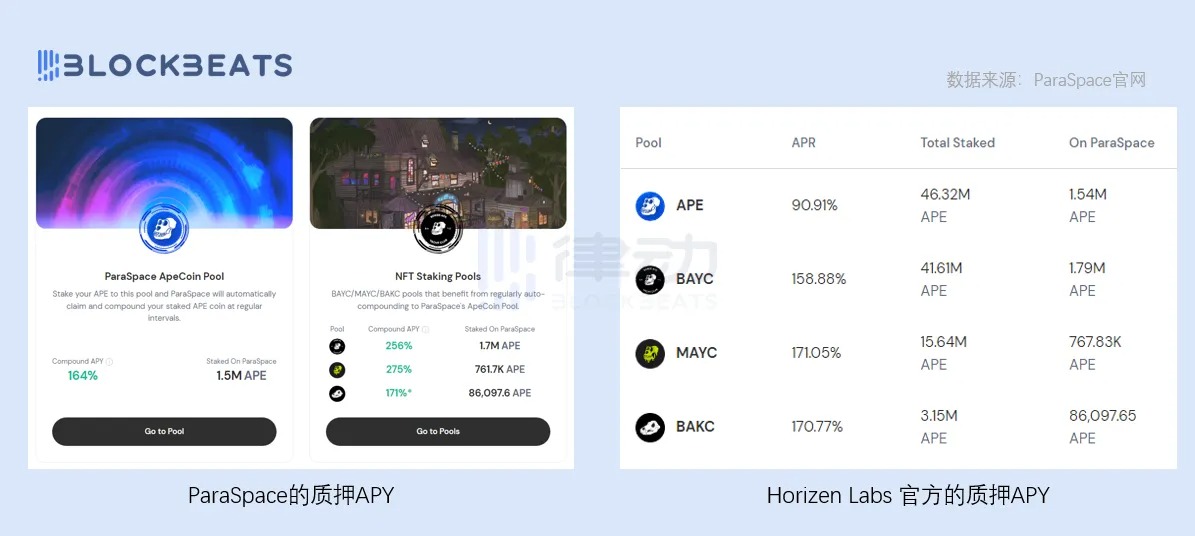

由於 ApeCoin DAO 官方合約不支持自動複利,為了能通過自動複利的力量顯著提高 ApeCoin 的質押獎勵,ParaSpace 在 12 月 28 日宣布推出「自動複利(auto-compounding)」功能:

• $APE 持有者在向 ParaSpace 質押 $APE 後,即可收到等比例的 $cAPE (compounding APE),它作為用戶質押和複利的憑證,可以 1:1 與 $APE 進行兌換;

• $APE 質押者拿到的 $cAPE 可以在 ParaSpace 內部流通,BAYC/MAYC/BAKC 等 NFT 的持有者可以選擇借入 $cAPE 進行在平台內配對,即時 NFT 會與 $APE 在 Horizen Labs 上質押以獲得官方的最大質押獎勵;

• $cAPE 收益來自於在 Horizen Labs 中的「$APE Only Pool」質押獎勵和自動複利獎勵,另外還有一小部分向 ParaSpace 向借貸池提供資金賺取的利息。

這形成了一個正向循環:

• $APE 質押者為了能收穫更高的收益,他們會選擇在 ParaSpace 上質押;

• BAYC/MAYC/BAKC 等 NFT 的持有者可以即時借貸配對,組合挖礦的獎勵 $cAPE 可以復投到 ParaSpace ApeCoin Pool,產生更高的收益。

如此往復,無論是 $APE 還是 NFT 的持有者,他們都能因「自動複利」在 ParaSpace 上享有更高的 APY,同時高 APY 吸引更多人來質押,使得平台配對效率更高。

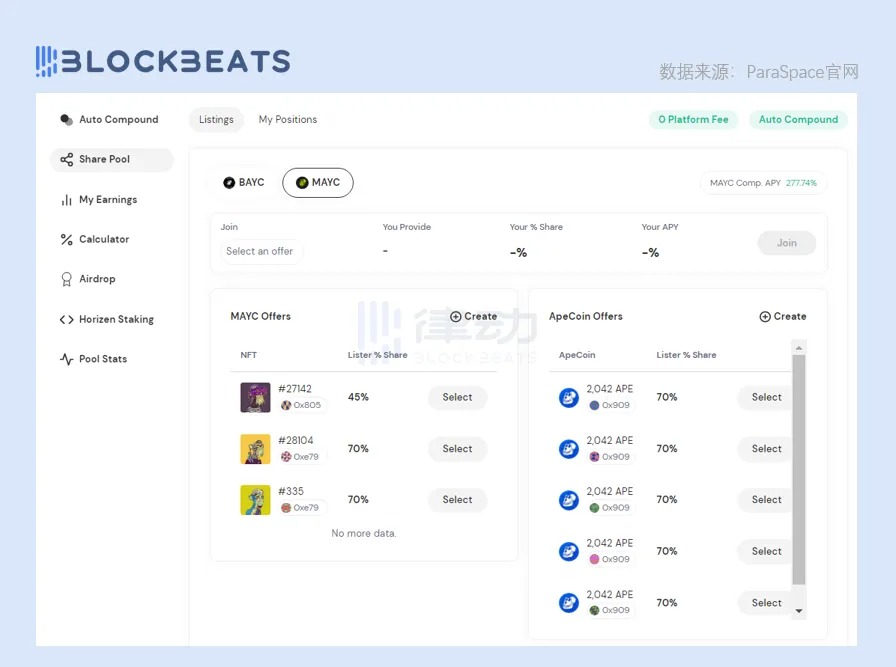

2023 年 2 月 9 日,ParaSpace 再次宣布推出了「Share Pool」功能,即用戶可以不選擇借貸配對,而是通過自由匹配,這個功能與 BendDAO 當前的模式類似。

我們上文提到過,ParaSpace 的抵押借貸功能有「全倉槓桿」和「打包抵押」兩個創新的功能模塊,對於 ERC-20 Token 的借貸也有很高的靈活性,現在這個靈活性延伸到了 Ape Coin 的配對質押上,給予用戶更高的收益。更不用說還有「一鍵配置」、「自動還款」、「零手續費」等優勢。對於其中借貸的風險,ParaSpace 保證了用戶資產幾乎沒有清算風險。 (極端情況會有自動贖回,可參考官方文件)

結語

年僅 26 歲的 ParaSpace 創始人阮宇博此前在接受 36 氪的採訪時說道:「要在 Web3 的金融世界做出更多有價值且回歸於用戶的產品。」

對於加密市場投資者來說,同質化代幣和 NFT 都是重要的資產類型。但是由於這些資產本身的特性,很多時候它們的資金效率無法被釋放。大多數 NFT 借貸解決方案對於不同類型的抵押品支持十分有限,例如只支持 NFT,而且還要求必須是藍籌,長尾 NFT 資產的流動性也亟待得到釋放,用戶也需要根據他們的風險偏好和不同的信用等級來訂製他們的借貸業務。

除了本文介紹的機制以外,ParaSpace 還設計了「混合荷蘭式拍賣」清算機制、信用體系下的「先買後付」、高稀有度 NFT 現高額度借貸、借幣做空等功能,準確切中當下 NFT 市場的用戶需求。

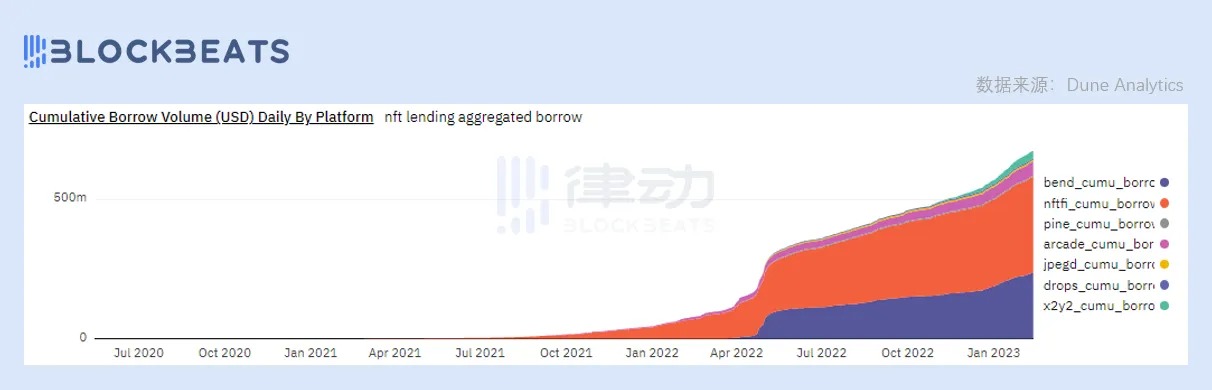

在 ParaSpace 推出之前,團隊通過 Parallel Finance 協議已深諳 DeFi 領域的玩法,在 NFT 領域又有諸多借貸產品珠玉在前,ParaSpace 將兩個領域的特點結合,借助 Ape Coin 質押挖礦活動成為後起之秀。然而龍頭協議們也不甘示弱,截止發文前,主流 NFT 借貸協議貸款發放總量突破 6.72 億美元,BendDAO 平台借貸 TVL 和藍籌 NFT 抵押數量雙雙創歷史新高。

同樣也是 Peer to Pool 模式的 ParaSpace 是否會成為「BendDAO 殺手」尚不可知,但可以預測的是,NFT 借貸協議賽道即將陷入紅海競爭。

延伸閱讀:NFT全面崩跌已玩完?一文看懂 NFT 下波熱潮點:NFTfi、代幣化、碎片化,借貸…

參考

[1] https://para.space/

[2] https://docs.para.space/para-space/

[3] https://medium.com/parallel-x/paraspace-ape-staking-program-faq-23c81b2075ef

[4] https://dune.com/paraspace_dune_owner/paraspace

[5] https://mp.weixin.qq.com/s/skmWsHe1812tCxDq3N_dmw

📍相關報導📍

Coinbase Ventures 投資版圖總覽 —— 300 多個項目,重點佈局基礎設施