距離 2020 年開啟的「DeFi 盛夏」已滿三年,在熊市帶來的寒冬下,目前市場上的熱點乏善可陳,投融資熱度相較去年也大幅驟降,我們能在下輪牛市,迎來新一輪 DeFi 盛夏嗎?

(前情提要:貝萊德戰略負責人:只有 DeFi 實施 KYC 和反洗錢,區塊鏈才會被「大規模採用」)

(背景補充:當 L1 成為完整生態系統,DeFi協議還需要原生代幣嗎?)

加密世界最不缺的就是敘事,從上海升級、BRC20、Meme 乃至老調重彈的減半敘事,每一次熱炒都會激起新的市場關注,而其中一些關鍵敘事的輪動演進,也是我們值得關注並把握的機會。

其中,伴隨著距離 2020 年開啟的「DeFi 盛夏」已滿三年,不少 DeFi 專案開始出現一些值得關注的敘事,而穩定幣市場也在上半年經歷了一波極大的格局調整,無論是總量和結構都發生了有趣的變化。

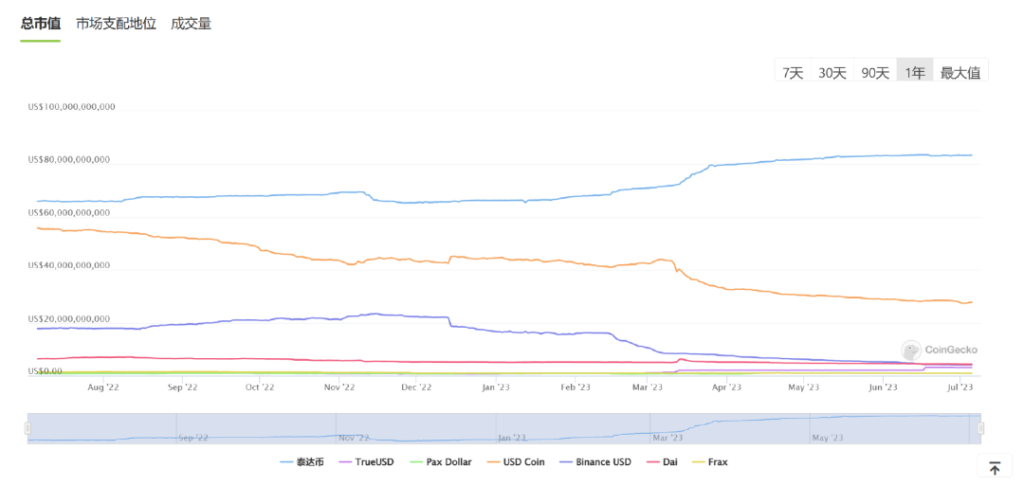

穩定幣總量和結構的發展變化

作為一個半封閉的相對小體量市場,加密行業的漲跌週期總體還是看美元穩定幣體量的變化,而今年以來尤其是最近全網穩定幣總量和結構,變化明顯。

一方面,從 2 月中下旬開始,受整體市場環境及後續矽谷銀行事件的影響,全網穩定幣總量就從 1363 億美元開始進入下跌趨勢,4 個半月左右的時間,下降了約 75 億美元。

且期間最主要的變化主要是三個維度:

首先,自從 3 月 10 日美國監管機構關閉矽谷銀行以來,USDC Token 淨流出量已超過 157 億美元,總流通量降至 277 億美元左右,下降幅度約 36%,速度驚人。

這也導致一連串的連鎖反應,包括將 USDC 作為主要儲備資產的 DAI 和 FRAX 就深受其害,尤其是 DAI 的流通量從 50 億美元左右一路下滑至發文時的約 30 億美元,下降近 40%。

而 BUSD 也受製於監管壓力不斷銷毀,流通量持續下降,3 月至今減少超 45 億美元,如今降至約 40 億美元,已然腰斬。

其次,USDT 作為「穩定幣龍頭」的地位則愈發穩固,在 USDC、BUSD、DAI 的流通量一路下滑之際,USDT 總量則從 709 億飆漲至發文時的 834 億,增加逾 125 億美元。

最後,幣安新扶持的 TUSD 則在 3 月中旬達到 20 億美元大關後徘徊數月。

不過值得注意的是,6 月開始(尤其是 6 月中下旬期間),各大穩定幣也出了一些小變化:

USDC、BUSD、DAI 的下降趨勢一度暫停,USDT 的增長趨勢也開始暫停(但進行了十數億美元的換鏈,將流動性從波場轉移至以太坊),唯獨 TUSD 在半月左右開啟印鈔機,市值漲了 10 億美元,增幅達 50% 以上,彼時全網穩定幣總市值保持了 1296 億美元左右不變。

也就是說在 6 月 USDT 市值不變的背景下,TUSD 的 10 億美元增發,正好彌補了 USDC、BUSD、DAI 的微跌,此外 6 月幣安開始大量下架 BUSD、BNB 等相關的交易對,進一步集中了流動性。

而在此期間,正好契合 BNB 止跌與比特幣等開始大幅上漲的時間點,從增量資金的角度看,TUSD 的增發可能起到關鍵的託盤 / 拉盤作用。

而下半年 USDT、USDC、BUSD、TUSD 此消彼長的變化,尤其是 USDT 能否保持持續增長,USDC 時都會停止下跌趨勢,很可能會再度對市場產生重大影響。

DeFi 藍籌擁抱 RWA

此外,穩定幣之外,RWA 的引入也是一個值得關注的變數,最近以 MKR、COMP 為代表的 DeFi 老牌藍籌似乎開始逐步蘇醒,相繼在二級市場拉漲,就與 RWA 關係匪淺。

首先就是 MakerDAO,作為最早發力於現實世界資產(RWA)的 DeFi 專案,早在 2022 年 MakerDAO 就開始嘗試使資產發起人可以將真實世界的資產轉化為通證代幣進行貸款融資,最近則更是乘上 RWA 熱度的東風。

尤其疊加近來穩定幣市場的變化趨勢,這也是 DAI 接下來進一步拓展使用場景的關鍵 —— 無論是 DAI 還是其它穩定幣,大都是依賴於 USDT、USDC 等跟法幣連結的穩定幣大幅增長之後,才帶動了它們的增長。

包括 USDC 包到 MakerDAO 裡面「換皮」成 DAI,也是這樣才進一步滿足部分使用者免 KYC 的去中心化需求,有了這個錨之後才能促進其發展。

如今在 USDC 風波之後,RWA 可以在某種程度上作為 DAI 新的錨之一,同時像美國國債這樣目前無風險收益高於絕大部分 DeFi 收益的資產,通過代幣化引入 DeFi 之後,更能為 DAI 和 DeFi 拓寬收入分配來源,相當於是用美國國債等現實世界資產的收益來反哺 DeFi 發展。

與此同時,Compound 也是開始在 RWA 賽道上下重注:由 Compound Labs 前產品負責人 Jayson Hobby 接任 Compound Labs CEO,Compound 創辦人 Robert Leshner 則向美國證券交易委員會(SEC)提交關於新公司 Superstate 的檔案。

這個新公司據稱將使用以太坊作為輔助記錄儲存工具,建立一個短期政府債券基金,其中將投資於超短期政府證券,包括美國國債、政府機構證券和其他政府支援的工具。

說白了,Superstate 要做的事就是致力於在以太坊上將美國國債 Token 化,比如通過購買短期美國國債並代幣化後上鏈,用以太坊做所有權記錄,以追蹤基金的所有權份額,同時支援在鏈上直接交易流轉。

當然,無論 MakerDAO 還是 Compound,選擇發力 RWA 賽道尤其是瞄準美國國債收益的核心原因,便在於目前無風險的美國國債收益率已經突破 5%,遠遠高於絕大部分的 DeFi 產品所能提供的收益。

不過這麼高的無風險收益擺在這裡,前期肯定會從現有的加密市場資金中吸走一部分流動性(等於是為鏈上資金提供了投資傳統金融資產的管道),所以 RWA 的蓬勃發展對市場而言,似乎是短期偏空,長期利多。

去中心化穩定幣的新進展

除此之外,Curve、Aave 等老牌 DeFi 專案則是專注在穩定幣方面佈局(參見《 DeFi 賽道僵化,過氣藍籌能否折騰出新花樣?》)。

截至發文時(2023 年 7 月 11 日),去中心化穩定幣中排前兩位的仍是老面孔,分別為 DAI 的 43 億美元(第三位)和 FRAX 的 10 億美元(第六位),其中 DAI 已經從年初的超 70 億美元幾近腰斬,至如今的 43 億美元,而 FRAX 近一年來保持相對穩定,流通量不增不減。

雖然 DAI 目前市值上已經實現對 BUSD 的反超,但整體來看其實是不斷收縮的,這與其 3 月矽穀銀行風波期間受 USDC 脫錨影響有關。

而 FRAX 則與 2022 年 5 月 UST/Terra 的崩潰有關 —— 自此之後導致演算法穩定幣賽道迎來巨震,FRAX 的體量迅速縮水,短短一個月便腰斬至 15 億美元,隨後逐步下跌至 10 億美元左右,且一年來保持穩定。

總的來看,DAI、FRAX 這兩個去中心化穩定幣中長期看很大概率會持續現在的趨勢,很難有大的驚喜,而值得關注的新秀去中心化穩定幣中,crvUSD 的表現則比較亮眼:

其中 crvUSD 自 5 月 18 日上線以來,截至發文時鑄造數量已突破 5500 萬枚,且已相繼支援 sfrxETH、wstETH、WBTC、WETH 和 ETH 抵押鑄造,基本已經覆蓋了包含主流 LSD 資產的可選市場。

與此同時 Aave 的原生穩定幣 GHO 應該也在推出的路上,作為兩個分別擁有貨幣市場和借貸場景的頂級 DeFi 專案,其穩定幣的推出意味著不缺乏足夠的場景支撐,很大可能會為去中心化穩定幣市場乃至 DeFi 賽道帶來全新的變數。

小結

總的來看,目前市場上的熱點乏善可陳,最直接的投融資資料都同比去年驟降八成,RWA 等 DeFi 概念的興起也是新瓶裝老酒,僅靠訊息面上貝萊德等傳統機構的 ETF 申請吊著一口氣。

在此背景下,資金面上 USDT 等穩定幣的流動性,就成了關鍵的觀察指標 —— 還是文初那句話,作為一個半封閉的相對小體量市場,加密行業的漲跌週期總體還是看美元穩定幣體量的變化:

其中,穩定幣總量之外,USDT、USDC、TUSD 這三個穩定幣的相對變化,對二級市場價格的影響也將被放大,值得我們共同關注。